Aktier och risk, del 3: Långsiktighet

[This article is not yet translated to DUT. Showing untranslated version.]

Publicerad 2020-06-25

Av forskningschef Geir Linløkken och förvaltningschef Fredrik Tyvand.

I tidigare Investtech-artiklar har vi redogjort för att många investerare gör ett misstag genom att ha en förkärlek till att köpa aktier som har fallit, samtidigt som de är för snabba att sälja efter att kursen stigit. Vi har också skrivit om att handel med så kallade lottoaktier är frestande, men att det ger en förlust för de allra flesta.

Ett annat misstag som många småsparare gör är att de i allmänhet tänker för lite på risk, eller inte är medvetna om risk alls.

Så låt oss göra det klart direkt: Att investera i aktier innebär risk. Du kan förlora pengar! Vissa enkla steg kan dock minska sannolikheten för stora förluster. I den här artikeln kikar vi på vad du kan göra för att minska risken.

Artikeln är indelad i fyra delar:

Olika aktier har olika risk

- Vad du kan förvänta?

- Var medveten om risken för varje aktie.

Diversifiering och portföljer

- Sprid pengarna på flera aktier, men inte för många.

- Sprid dina investeringar i olika sektorer.

Långsiktighet

- Var långsiktig.

- Bli investerad.

- Var tålmodig.

- Daytrading är för proffsen.

Ta lite risk och ha kul!

- Kom ihåg att ha kul!

- Sammanfattning.

Del 3 följer här.

Aktier och risk, del 3: Långsiktighet

Var långsiktig

Om du är på börsen i några månader är sannolikheten stor att du kommer uppleva en prisnedgång, eller ha otur med de aktier du väljer. En sådan risk kommer att minskas betydligt över tiden. Enligt en studie från Bank of America Securities, presenterad på Yahoo, har man aldrig förlorat pengar på marknaden om man varit i marknaden 20 år eller mer. Investtechs egen statistik visar att om vi går hela vägen tillbaka till 1928, så att vi inkluderar depressionen på 30-talet i USA, skulle vi med 20 års tidshorisont i tre procent av fallen ha förlorat pengar.

Börsen har statistiskt sett varit mycket gynnsam att placera sina pengarna i för långsiktiga investerare. Vi anser att du borde ha en sparhorisont på minst två år, helst fem eller mer, för att investera på börsen. Om du är mer kortsiktig än två år är risken för förlust hög.

Vi har sammanställt statistik om hur de nordiska börserna har utvecklats under olika perioder från en dag till 20 år. Investtech har data för samtliga tidsperioder. Databasen startar 1983, 1996 och 1997 för respektive Norge, Sverige, och Danmark, och vi tittade på referensindex på var och en av marknaderna.

Om du investerar bara en enda dag var sannolikheten för vinst 53-55 procent. Sannolikheten för förlust var således 45-47 procent. Om man investerade under en månad var sannolikheten för vinst 62-63 procent, stigande till 69-73 procent under ett år, och 77-80 procent under två år. Med en femårig sparhorisont hade sannolikheten för vinster ökat till 84-90 procent, medan en positiv avkastning alltid har varit fallet om du varit på marknaden i tio år eller mer.

Med andra ord - relativt långsiktiga investerare med en tvåårig sparhorisont, har historiskt sett haft över 20 procent sannolikhet för förlust. Sannolikheten för förlust sjönk till 10-16 procent om du var på marknaden i fem år och till noll om du var i marknaden tio år eller mer. Statistiken indikerar att desto mer långsiktig man är, desto lägre är sannolikheten för förlust.

Var investerad

En risk som många inte tänker på är vad det betyder att stå utanför marknaden. Det är riktigt surt att sitta likvid när man har bestämt sig för att spara på aktier, sålt innehavet på kortsiktiga signaler, och ser att aktierna bara fortsätter gå upp.

I samband med covid19-virusets utbrott föll många aktiemarknader kraftigt runt om i världen. Om du inte hade några av de mycket få aktier som inte föll, hade det varit bäst att ha så mycket kontanter som möjligt när detta inträffade. Det är emellertid mycket svårt att träffa toppar och bottnar på marknaden. Om man sålde bort innehavet när nedgången ökade, fanns då risken att man inte köpte tillbaka tillräckligt tidigt när marknaden vände upp i slutet av mars.

I Investtech har vi tittat på olika tillvägagångssätt för hur man försöker tajma marknaden genom att studera avkastningen på huvudindex. De två enklaste strategierna du kan tänka dig är antingen: "När marknaden har stigit mycket kan det snart bli en reaktion. Jag säljer och väntar med att gå in igen till marknaden har fallit", eller "Jag sitter så länge marknaden fortsätter, men om den faller mer än – säg - tio procent, anser jag att detta är början på en stor nedgång och säljer av mitt innehav."

Båda dessa strategier har visat ge svagare resultat än om man är konstant investerad i marknaden. Man säljer för tidigt och kommer tillbaka för sent. Om man ska vara långsiktig på aktiemarknaden har man statistiskt sett haft mer att vinna på att vara fullt investerad hela tiden, än att gå in och ut ur marknaden på grundval av sådana strategier som beskrivs ovan.

Genom att vara investerad i marknaden finns alltid en risk att investeringarna kommer falla. Men om du befinner dig utanför marknaden finns det en ännu större risk för att missa starka perioder. Tar man beslutet att spara långsiktigt i aktier är Investtechs rekommendation att alltid vara på marknaden. Under tuffa perioder kan det dock vara vettigt att vända portföljen i riktning mot defensiva aktier.

Var tålmodig

En av de svåraste sakerna med att vara investerare är att ha tålamod. När man hittat en aktie man vill köpa, vill man ofta gärna göra affär så snart som möjligt. Kanske har man redan sålt ett annat bolag och har pengarna redo. Man är rädd för att missa tåget, att stå på sidan och därmed missa möjligheten till uppgång. Få saker är lika surt som att man har tänkt köpa en aktie, haft möjligheten, men inte tagit tillvara på möjliheten och sedan sett kursen rusa.

Om du försöker agera snabbt måste du ofta vara aggressiv. Då måste du betala de bästa priserna som erbjuds och kanske gå upp i spread mellan köpare och säljare i orderboken. Man kan tänka att om jag betalar en halv procent extra nu, är det litet i sammanhanget om aktien stiger tio eller 20 procent nästa vecka. Problemet är att om du gör det både när du köper och säljer, och kanske många gånger om året, blir de kumulativa kostnaderna stora.

Investtech har undersökt prisutvecklingen efter tekniska köp- och säljsignaler. Vanligtvis har aktierna med de bästa signalerna statistiskt stigit cirka fem procent på en tremånadersperiod, eller 20 procent årligen. Det är lätt att tro att det mesta av prisökningen kommer direkt efter signalerna, men det är inte fallet. Avkastningen kommer mycket linjärt, från dag till dag. Om du väntar en dag eller en vecka spelar därför ingen roll statistiskt.

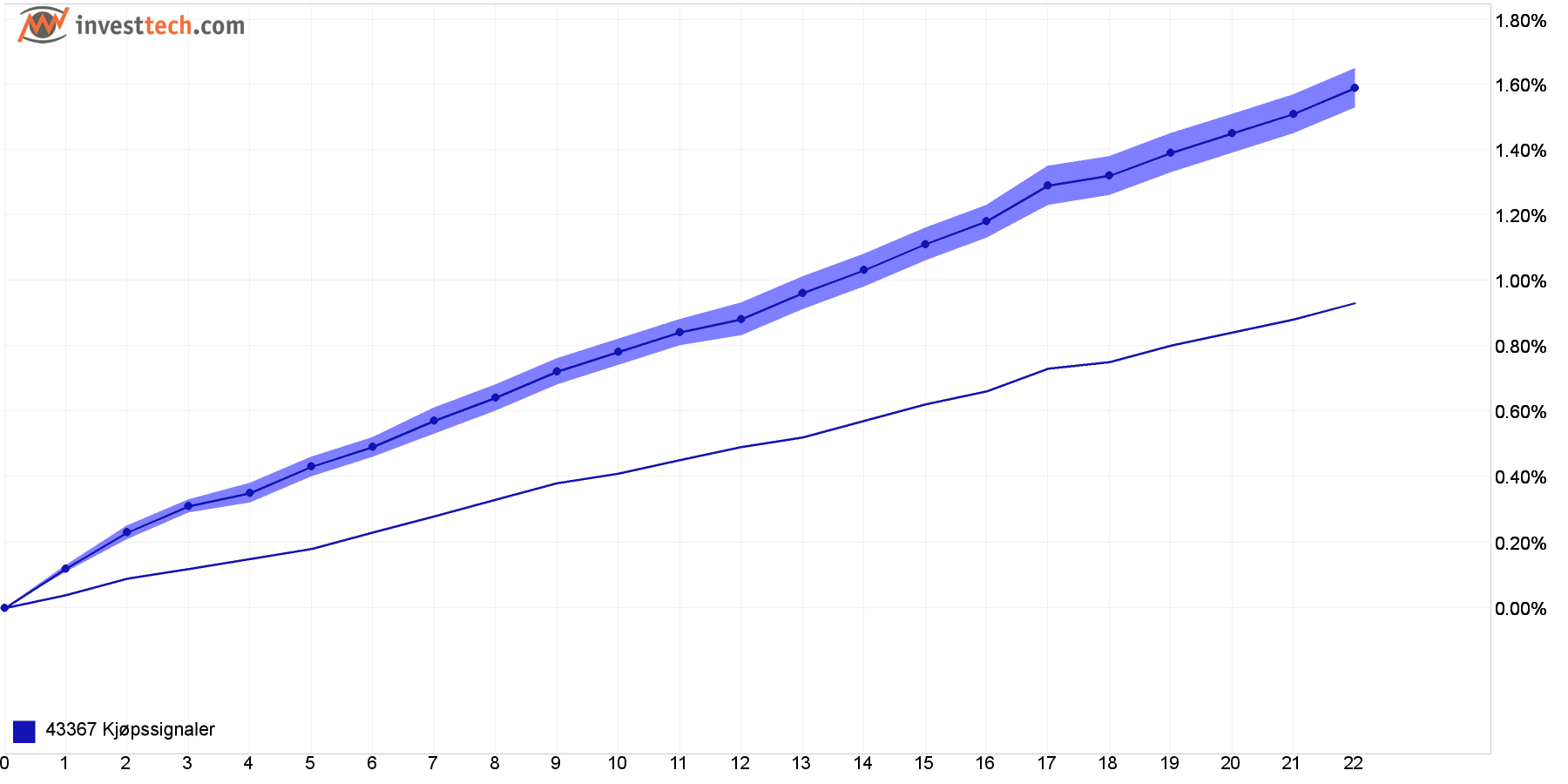

Exemplet nedan visar hur aktier med ett brott upp genom motstånd har utvecklats under de första 22 handelsdagarna efter köpsignalen. Totalt fanns det 43 367 signaler i nordiska aktier, och genomsnittet av dessa steg med 1.6 procent efter en månad, jämfört med cirka 0.9 procent för jämförelseindex. På årsbasis gav sådana aktier en meravkastning på 5.1 procentenheter jämfört med referensindex.

Det intressanta här är att avkastning och meravkastning har kommit mycket jämnt fördelat under de första 22 dagarna. I genomsnitt har kursen stigit med cirka 0.07 procent per dag, mot cirka 0.04 procent för referensindex. Skillnaden är således +0.03 procentenheter. Om vi förväntar oss en något starkare uppgång under de första dagarna kan du tappa i genomsnitt 0.05 procent med att vänta en dag på att handla.

Sålunda: Det kan vara dyrt att ha bråttom. Du minskar risken genom att vara tålmodig. Du måste tåla att se goda möjligheter gå om intet. Det trevliga är dock att det alltid finns många nya goda möjligheter! Och om du inte handlar idag, säger Investtechs statistik att det är nästan lika bra att handla nästa handelsdag.

Daytrading är för proffsen

Daytrading innebär att köpa en aktie för att sälja den senare samma dag. Det finns en liten grupp människor som lever på mycket kortvarig aktiehandel. Det finns också stora, internationella företag som gör samma sak och har utvecklat datorprogram (robotar) som bedriver kortvarig handel. Dessa aktörer är mycket skickliga, de har mycket erfarenhet av hur få de bästa kurserna idag och på millisekund eller timme när det är klokt att köpa eller sälja, ofta med stöd av kraftfulla datorverktyg som analyserar dessa prisrörelser i realtid. Det är naivt att tro att man kan konkurrera med dessa.

Du kan lyckas en gång, eller fem, och kanske tjäna några procent. Med tiden lyckas dock väldigt få småsparare med daytrading.

Ett litet räkneexempel: Man betalar 0.05 procent för courtage vid köp och försäljning, totalt 0.1 procent. Konkurrensen från professionella aktörer innebär att du kan tappa ytterligare 0.2 procent på handeln. Och om du är aggressiv och vill komma in eller ut snabbt kan du lätt tappa ytterligare 0.2 procent, till exempel genom att ofta gå upp i priser när du köper och sänker priserna vid försäljning. Från en aktie som köpts tills den säljs har du då 0.5 procent i handelskostnader. Om du gör det 100 gånger om året blir dina ackumulerade kostnader nästan 40 procent.

Även med en mycket lägre handelskostnad än i exemplet ovan, till exempel fem procent per år, kommer det att innebära en mycket stor kostnad i förhållande till den förväntade avkastningen.

Vi rekommenderar att du inte ägnar dig åt daytrading.

Visuell teknisk analys har visat sig vara bra på att fånga prisrörelser på marknaden på medellång sikt. Investtechs analyser har utvecklats och testas bäst för sådana investeringar. Man kan ofta köpa en aktie i början eller mitten av en stigande trendrörelse, och sitta på sina positioner i några månader.

Geschreven door

Analist

in Investtech

Artikelserie om risk

Del 1: Olika aktier har olika risk

Del 2: Diversifiering och portföljer

Del 3: Långsiktighet

Del 4: Ta lite risk och ha kul!

"Investtech analyseert de psychologie in de markt en geeft u iedere dag concrete trading-voorstellen."

Partner & Senior Advisor - Investtech

Investeringsaanbevelingen worden gedaan door Investtech.com AS ("Investtech"). Investtech garandeert geen volledigheid of juistheid van de analyses. Eventuele fouten in de aanbevelingen, koop- en verkoopsignalen en mogelijke negatieve gevolgen hiervan zijn geheel het risico van de belegger. Investtech neemt geen enkele verantwoordelijkheid voor verlies, direct of indirect, als gevolg van het gebruik van Investtechs analyses. Meer informatie omtrent Investtechs analyses kunt u vinden op disclaimer.

Investeringsaanbevelingen worden gedaan door Investtech.com AS ("Investtech"). Investtech garandeert geen volledigheid of juistheid van de analyses. Eventuele fouten in de aanbevelingen, koop- en verkoopsignalen en mogelijke negatieve gevolgen hiervan zijn geheel het risico van de belegger. Investtech neemt geen enkele verantwoordelijkheid voor verlies, direct of indirect, als gevolg van het gebruik van Investtechs analyses. Meer informatie omtrent Investtechs analyses kunt u vinden op disclaimer.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices