Investtech-forskning: Såkalte lottoaksjer har statistisk gitt dårlig avkastning - vær varsom med lottoaksjene.

Publisert 29.05.2020

Aksjer som svinger mye, og der oppsidepotensialet er stort, kan gi eventyrlig avkastning om man lykkes. Vil du kunne doble pengene dine på en uke eller måned, er det slike aksjer du må handle. Investtech-forskning viser imidlertid at disse aksjene i gjennomsnitt har utviklet seg svært dårlig. Se her hva Investtech-forskning sier om statistisk utvikling for lottoaksjer.

Lottoaksjer er en benevnelse på aksjer som svinger mye, der kursen drives av nyheter med avgjørende betydning for selskapet. Eksempel er Norwegian Air Shuttle, Kongsberg Automotive og Solstad Offshore, som alle våren 2020 hadde finansielle problemer og var avhengig av kapitaltilførsel. Andre eksempel er PoLight, IDEX Biometrix og Targovax, der mulige gigakontrakter, pågående forskning eller teknologiutvikling betyr svært mye for verdsettingen.

Vil du ha mulighet for å doble pengene dine på en uke, så er det slike aksjer du skal kjøpe. De kan doble seg, men de kan også halvere seg, eller til og med gå konkurs. Klassisk finansteori (for eksempel ved bruk av CAPM-modellen) sier at slike aksjer, som har høyere risiko enn andre aksjer, skal bli fulgt av en høyere gjennomsnittlig avkastning enn andre aksjer. Ser vi på hvordan aksjemarkedet faktisk har fungert, og ikke teorien, finner vi noe helt annet.

Internasjonal forskning viser at man i aksjemarkedet ikke har fått betalt for å ta høyere risiko, spesielt om vi ser på risiko i form av aksjens svingningsmønster, såkalt volatilitet. Man har faktisk fått betydelig lavere avkastning i høyvolatile aksjer enn i lavvolatile. Dette er et forhold som har vært kjent et par tiår nå, og mange av faktorfondene har preferanser for kjedelige, stabile og lavvolatile aksjer.

Investtechs forskning viser at høyvolatile aksjer også i de nordiske aksjemarkedene ser ut til å gi dårlig avkastning. Spesielt har høyvolatile aksjer som har falt, og er teknisk negative, gjort det svakt i den etterfølgende perioden, men også høyvolatile aksjer med kjøpssignaler har gitt svakere avkastning enn mindre volatile aksjer.

Under er tallene vi har fra forskningen vi foreløpig har gjort. Grunnlaget er norske aksjer 1996-2018 og svenske aksjer 2003-2018. Tabellen viser annualiserte tall for differanseavkastning mellom de 20 prosent mest volatile aksjene og de øvrige aksjene.

| Differanseavkastning mellom de mest volatile og øvrige aksjer | Norge | Sverige |

| Kjøpssignal stigende trendkanal | -7,8 %p | -4,8 %p |

| Kjøpssignal sterkt positivt momentum (RSI mellom 70 og 80) | -4,3 %p | -2,7 %p |

| Salgssignal fallende trendkanal | -25,2 %p | -23,1 %p |

| Salgssignal sterkt negativ momentum (RSI mellom 30 og 20) | -20,0 %p | -20,8 %p |

%p = prosentpoeng

Merk at tallene over er relative tall, og viser forskjellen mellom høyvolatile aksjer og andre aksjer. Se egne forskningsrapporter for statistikk for aksjer med kjøps- og salgssignaler fra trender og momentum.

Vi ser at høyvolatile aksjer med kjøpssignaler har gjort det mellom 2,7 og 7,8 prosentpoeng svakere enn andre aksjer med kjøpssignaler. De høyvolatile aksjene med salgssignaler har gått enda dårligere, hele 20,0 til 25,2 prosentpoeng svakere enn andre aksjer med salgssignaler.

Basert på ovenstående anbefaler vi å være varsom med lottoaksjer og andre aksjer som svinger mye.

En mulig forklaring på forholdet, er at mange investorer nettopp søker mulighet for ekstraordinært god avkastning, og lett kjøper aksjer som har stort oppsidepotensial. Så glemmer de risikoen, eller i hvert fall undervurderer den, og ser litt bort fra fallpotensialet. Denne skjevheten i hvordan mennesker bedømmer oppside og risiko kan lett gi feilprising på kort sikt, med for høye kurser. Når realitetene kommer til syne over tid, selskapenes problemer ikke blir løst og forskningsresultater uteblir, vil kursene falle.

Hvordan unngå de farligste aksjene?

1) De aller farligste aksjene, der tekniske signaler indikerer at selskapene har stadig større utfordringer og langsiktige investorer blir mer og mer negative, er samlet i Investtechs Holde-deg-unna-portefølje. Den oppdateres hver fredag. En gjenganger her er aksjer med fallende trender, tekniske salgssignaler og høy volatilitet.

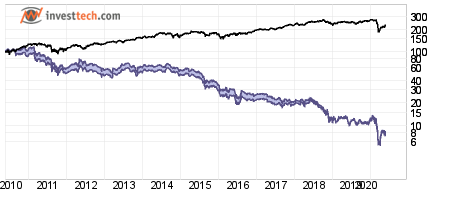

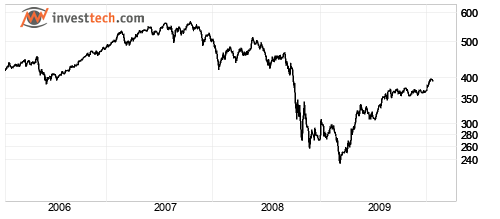

Holde-deg-unna-porteføljen for Oslo Børs i blått mot referanseindeksen i sort. Holde-deg-unna-porteføljen er tilgjengelig for abonnenter på Trader-nivå og høyere.

2) På hver aksjes analyseside vises aksjens risikoklasse øverst til høyre. Den er henholdsvis Lav, Medium, Høy eller Ekstrem. Vi anbefaler å være svært varsom med aksjer som har Ekstrem risiko. Det gjelder også om de har en teknisk kjøpsanbefaling. Ser vi på aksjene på Oslo Børs og på Stockholmsbörsen med over en million kroner i daglig omsetning, er det per 28. mai 2020 henholdsvis 21 og 42 aksjer med Ekstrem risiko. Det er litt over ti prosent av alle aksjene. Det er ytterligere henholdsvis 56 og 150 aksjer med Høy risiko. På Københavnsbørsen er det ingen aksjer med Ekstrem risiko, mens det er 15 stykker med Høy risko.

Vi anbefaler i normaltilfeller å holde seg helt unna aksjer med Ekstrem risiko, samt være varsom med aksjer med Høy risiko.

Risikovurderingen på aksjenivå er tilgjengelig for alle abonnenter.

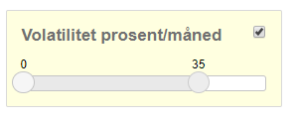

3) I stock-picking-verktøyet Aksjeutvelgelse kan man spesifisere hvilken volatilitet man ønsker. Tallet måles som gjennomsnittlig prosentvise forskjell mellom høyeste og laveste kurs på månedsbasis siste år. Om volatiliteten for eksempel er 14 prosent, har aksjen i gjennomsnitt svingt 14 prosent fra laveste til høyeste kurs i løpet av en måned. Aksjer med månedsvolatilitet over 40 prosent, blir klassifisert som Ekstrem risiko, mens de mellom 20 og 40 prosent får Høy risiko.

Her kan man sette at volatiliteten skal være for eksempel 0 til 35 prosent, så får man utelukket de cirka 20 prosent mest risikable norske og svenske aksjene. Per mai 2020 er det ingen danske aksjer med volatilitet over 35 prosent.

Stock-picking-verktøyet Aksjeutvelgelse, der du foruten risikokriterier kan spesifisere kriterier på innsidehandler, tekniske forhold og finansielle nøkkeltall, er tilgjengelig for Professional- og Institutional-abonnenter.

4) Vær varsom med aksjer som får mye medieeksponering, spesielt ved ekstraordinære hendelser. Vinklingen av nyheter og overskrifter kan ofte gi et uriktig bilde av en overordnet utvikling, og informasjonen som fremlegges bør ses i en bredere kontekst. Husk at media, spesielt på Internett, selger mye bedre på ekstreme nyheter enn på kjedelige oppdateringer. En aksje får sjeldent oppmerksomhet for et fall på 90 prosent over noen måneder, men vil gjerne pryde overskriftene om den dobler seg i verdi i løpet av kort tid. Faller en aksje fra 100 kroner til 10, og så dobler seg til 20 kroner, er fortsatt fallet fra start 80 prosent. Det beskriver utfordringer for selskapet og økende pessimisme hos investorene.

Leser man om aksjer som har steget svært bra, og der kanskje enkelte analytikere eller investorer ser stor oppside, anbefales det å sjekke ekstra. Slike aksjer er gjerne fortsatt negative på Investtechs analyser, svært volatile og generelt risikable å kjøpe.

Lottoaksjene på Oslo Børs nå

Dette er de tre aksjene med høyest svingninger på Oslo Børs nå:

1. Borr Drilling (BDRILL.OL) Siste sluttkurs: 6.44 (-0.28), 28. mai 2020

2. Thin Film Electronics (THIN.OL) Siste sluttkurs: 0.74 (+0.01), 28. mai 2020

3. Axxis Geo Solutions (AGS.OL) Siste sluttkurs: 1.00 (-0.11), 28. mai 2020

De øvrige aksjene på Oslo Børs som også har ekstrem risiko og anses som lottoaksjer nå, er:

4. BW Energy

5. IDEX Biometrics

6. Element

7. poLight

8. NEXT Biometrics Group

9. Quantafuel

10. Seadrill

11. 5th Planet Games

12. Norwegian Air Shuttle

13. PGS

14. Magseis Fairfield

15. Gaming Innovation Group

16. REC Silicon

17. Vow

18. Kongsberg Automotive

19. XXL

20. Nordic Nanovector

21. SoftOx Solutions

Den aller vanligste feilen småsparere gjør: selger vinneraksjer for tidlig

Publisert 19.05.2020

Når Investtech holder analysekurs eller er i dialog med småsparere på annen måte, hører vi ofte investorer si at de gjerne selger aksjer når de har steget fem eller ti prosent. Mange tenker at aksjen da har gått mye, og vil gjerne sikre en gevinst. Så kan de heller gå inn i aksjer som har falt, der de tenker oppsiden er større.

Fra forrige artikkel, som du kan lese her, så vi at å kjøpe taperaksjer statistisk har vært en dårlig strategi ifølge Investtech-forskning.

Nå skal vi se at det også kan være feil å selge vinneraksjer tidlig. Jeg tør påstå at det er den aller vanligste feilen småsparere gjør. Investtech-forskning viser overbevisende tall på at aksjer som allerede har steget, og viser visse typer kjøpssignaler, fortsetter å stige. Ikke bare stiger de videre, men de stiger mer enn andre aksjer.

Historisk har det vært lønnsomt å sitte lenge på vinneraksjene. Den positive utviklingen for selskapene og den optimistiske stemningen hos investorene varer ofte mye lenger enn mange tror, og kursene fortsetter å stige over lang tid.

Vi ser på fire typer aksjer man basert på Investtech-forskning bør kjøpe.

Stigende trend

En stigende trend indikerer at bedriften er inne i en positiv utvikling og at kjøpsinteressen blant investorer er økende. Da skal aksjekursen stige videre. Statistikk* for 45.958 tilfeller der aksjer i de nordiske aksjemarkedene lå i stigende trendkanaler på mellomlang sikt viser at disse i snitt steg 7,5 prosentpoeng mer enn referanseindeksene på annualisert basis.

En stigende trend indikerer at bedriften er inne i en positiv utvikling og at kjøpsinteressen blant investorer er økende. Da skal aksjekursen stige videre. Statistikk* for 45.958 tilfeller der aksjer i de nordiske aksjemarkedene lå i stigende trendkanaler på mellomlang sikt viser at disse i snitt steg 7,5 prosentpoeng mer enn referanseindeksene på annualisert basis.

Fjordkraft** ligger i en stigende trendkanal på mellomlang sikt. En videre oppgang indikeres.

Fjordkraft** ligger i en stigende trendkanal på mellomlang sikt. En videre oppgang indikeres.

Overkjøpt på RSI, sterkt positivt momentum

Aksjer som har steget mye på kort tid regnes som ‘overkjøpte’. Forholdet måles ved å se på aksjens Relative Strength Index, RSI, og er i klassisk teknisk analyse-litteratur regnet som et salgssignal. Investtechs forskning viser imidlertid at høy RSI indikerer at aksjen har sterkt positivt momentum, og at kjøpsinteressen fortsetter å øke. Dermed blir det feil å selge slike aksjer. Investtech-forskning* basert på 36043 tilfeller der RSI gikk over 70 viste en gjennomsnittlig årlig stigningstakt i den etterfølgende perioden på 9,0 prosentpoeng mer enn andre aksjer.

Aksjer som har steget mye på kort tid regnes som ‘overkjøpte’. Forholdet måles ved å se på aksjens Relative Strength Index, RSI, og er i klassisk teknisk analyse-litteratur regnet som et salgssignal. Investtechs forskning viser imidlertid at høy RSI indikerer at aksjen har sterkt positivt momentum, og at kjøpsinteressen fortsetter å øke. Dermed blir det feil å selge slike aksjer. Investtech-forskning* basert på 36043 tilfeller der RSI gikk over 70 viste en gjennomsnittlig årlig stigningstakt i den etterfølgende perioden på 9,0 prosentpoeng mer enn andre aksjer.

Bouvet** har RSI over 70 og viser med det et sterkt positivt momentum. Aksjen bør ifølge Investtech-forskning kjøpes.

Bouvet** har RSI over 70 og viser med det et sterkt positivt momentum. Aksjen bør ifølge Investtech-forskning kjøpes.

Brudd på siste motstand

Brudd over det siste motstandsnivået i et kursdiagram skjer når mange investorer kjøper, tross at aksjen aldri, eller ikke på svært lang tid, har blitt handlet til høyere kurser. Samtidig er det få som vil selge, og kursen bryter opp. Aksjer som utløste slike brudd, og lå langt over det siste motstandsnivået i grafen, steg ifølge Investtech-forskning* 12,0 prosentpoeng mer enn andre aksjer på annualisert basis.

Brudd over det siste motstandsnivået i et kursdiagram skjer når mange investorer kjøper, tross at aksjen aldri, eller ikke på svært lang tid, har blitt handlet til høyere kurser. Samtidig er det få som vil selge, og kursen bryter opp. Aksjer som utløste slike brudd, og lå langt over det siste motstandsnivået i grafen, steg ifølge Investtech-forskning* 12,0 prosentpoeng mer enn andre aksjer på annualisert basis.

Europris har brutt motstanden ved 34,70 kroner. Det utløste et kjøpssignal, kursen ligger langt over dette nivået, og Investtech anbefaler å kjøpe aksjen.

Europris har brutt motstanden ved 34,70 kroner. Det utløste et kjøpssignal, kursen ligger langt over dette nivået, og Investtech anbefaler å kjøpe aksjen.

Innsidekjøp

Når en person i selskapets styre eller ledelse kjøper aksjer, er det et signal om at vedkommende tror aksjekursen skal stige. Det kan være at innsideren mener markedet har straffet aksjen for mye etter negative nyheter eller ikke godt nok verdsetter positive nyheter. Det kan også være mer generelt at framtidsutsiktene for selskapet ser gode ut og at innsidere oppfatter risikoen ved et kjøp som lav. Aksjer med kjøp fra innsidere har statistisk* steget 7,1 prosentpoeng mer enn referanseindeksene på annualisert basis.

Når en person i selskapets styre eller ledelse kjøper aksjer, er det et signal om at vedkommende tror aksjekursen skal stige. Det kan være at innsideren mener markedet har straffet aksjen for mye etter negative nyheter eller ikke godt nok verdsetter positive nyheter. Det kan også være mer generelt at framtidsutsiktene for selskapet ser gode ut og at innsidere oppfatter risikoen ved et kjøp som lav. Aksjer med kjøp fra innsidere har statistisk* steget 7,1 prosentpoeng mer enn referanseindeksene på annualisert basis.

SpareBank 1 SMN** falt kraftig da coronafrykten herjet som verst i februar og mars. To styremedlemmer kjøpte seg samtidig opp, og forrige uke kjøpte også to direktører aksjer i banken. SpareBank 1 SMN er maksimalt positiv på innsidehandler.

SpareBank 1 SMN** falt kraftig da coronafrykten herjet som verst i februar og mars. To styremedlemmer kjøpte seg samtidig opp, og forrige uke kjøpte også to direktører aksjer i banken. SpareBank 1 SMN er maksimalt positiv på innsidehandler.

*Alle forskningsresultatene gjelder for nordiske aksjer samlet, Norge fra 1996, Sverige fra 2003, Danmark fra 2005 og Finland fra 2007. For alle landene så vi på data fram til 31.12.2018. Annualiserte avkastningstall er beregnet basert på kursutvikling de første tre månedene etter signalene.

**Investtech eller nærstående eier aksjer i selskapet.

Forskningsresultater

Investtech-forskning: Stigende trend

Aksjer med slike kjøpssignaler har i gjennomsnitt gjort det bedre enn markedet de kommende månedene. Annualisert meravkastning har vært 7.5 prosentpoeng (%p). Dette er signifikant bedre enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Kjøpssignaler middels lang sikt | 20.0% |

| Referanseindeks | 12.6% |

| Meravkastning | 7.5%p |

Disse forskningsresultatene er basert på 45958 signaler fra nordiske aksjer i perioden 1996-2018.

Les mer

- Forskningsrapport: Aksjer i stigende trend har gitt meravkastning i Norden

- Forskningsartikkel: Aksjer i stigende trend har gitt meravkastning i Norden

- Forskningsrapport: Stigende trender i aksjekurser - Avkastning som funksjon av hvor høyt i kanalen kursen ligger

- Forskningsartikkel: Trendsignaler enda bedre enn teorien tilsier

- Forskningsrapport: Investtech-forskning: Stigende og fallende trender

Investtech-forskning: Høyt positivt momentum og overkjøpt

Aksjer med slike kjøpssignaler har i gjennomsnitt gjort det bedre enn markedet de kommende månedene. Annualisert meravkastning har vært 9.0 prosentpoeng (%p). Dette er signifikant bedre enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Kjøpssignaler middels lang sikt | 22.5% |

| Referanseindeks | 13.4% |

| Meravkastning | 9.0%p |

Disse forskningsresultatene er basert på 36043 signaler fra nordiske aksjer i perioden 1996-2018.

Les mer

- Forskningsrapport: RSI - Relative Strength Index - signalstatistikk nordiske markeder 1996 til 2018

- Forskningsartikkel: RSI er en god momentumindikator

Investtech-forskning: Kurs over støtte

Aksjer med slike kjøpssignaler har i gjennomsnitt gjort det bedre enn markedet de kommende månedene. Annualisert meravkastning har vært 12.0 prosentpoeng (%p). Dette er signifikant bedre enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Kjøpssignaler middels lang sikt | 24.4% |

| Referanseindeks | 12.4% |

| Meravkastning | 12.0%p |

Disse forskningsresultatene er basert på 44463 signaler fra nordiske aksjer i perioden 1996-2018.

Les mer

- Forskningsrapport: Investtech-forskning: Avkastning for aksjer som ligger over støtte og mangler motstand og for aksjer som ligger under motstand og mangler støtte i kursdiagrammer, Norden 1996-2018

- Forskningsartikkel: Støtte og motstand: Kjøpssignal når aksjen ligger over støtte og ikke har motstand

Investtech-forskning: Innsidekjøp

Aksjer med slike kjøpssignaler har i gjennomsnitt gjort det bedre enn markedet de kommende månedene. Annualisert meravkastning har vært 7.1 prosentpoeng (%p). Dette er signifikant bedre enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Kjøpssignaler middels lang sikt | 16.3% |

| Referanseindeks | 9.3% |

| Meravkastning | 7.1%p |

Disse forskningsresultatene er basert på 11322 signaler fra nordiske aksjer i perioden 1999-2018.

Les mer

Den nest vanligste feilen småsparere gjør: kjøper taperaksjer

Publisert 11.05.2020

Ifølge informasjon fra aksjonærregisteret, har mange småsparere kjøpt seg opp i Norwegian Air Shuttle, mens forvaltere og større investorer har solgt seg ned. Å kjøpe taperaksjer, slike som Norwegian, er en av de vanligste feilene småsparere gjør. Se statistikken her, og hvorfor også Seadrill, Golden Ocean Group og Soft Ox Solutions nå bør selges. Følg også med neste uke, når vi ser på den aller vanligste feilen småsparere gjør.

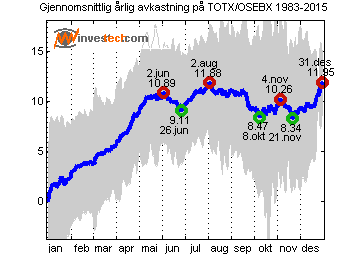

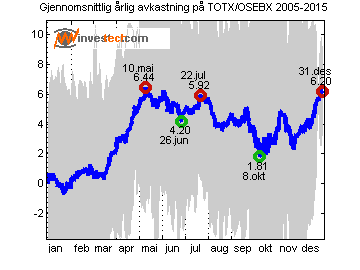

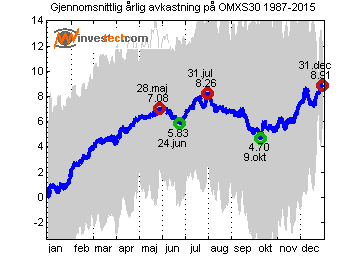

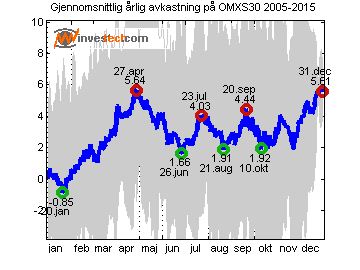

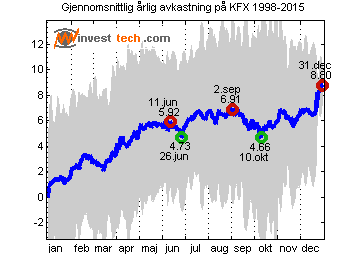

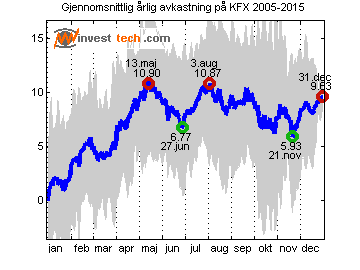

Forskning Investtech har gjort viser overbevisende tall på at aksjer som har falt og utløst salgssignaler, fortsetter å gjøre det svakt. Vår Holde-deg-unna-portefølje, som vi har oppdatert siden 2005, har vist et årlig gjennomsnittsfall på 23,2 prosent, mens Oslo Børs i snitt steg nesten 7,6 prosent.

I mars falt omtrent alle aksjene på Oslo Børs. Noen aksjer ligger fortsatt i fallende trender, mens andre har brutt opp, og flere ligger i stigende trender. I følge vår forskning er det svært avgjørende hvilke aksjer man nå kjøper. Vi ser på fire typer aksjer man, basert på Investtech-forskning, ikke bør kjøpe.

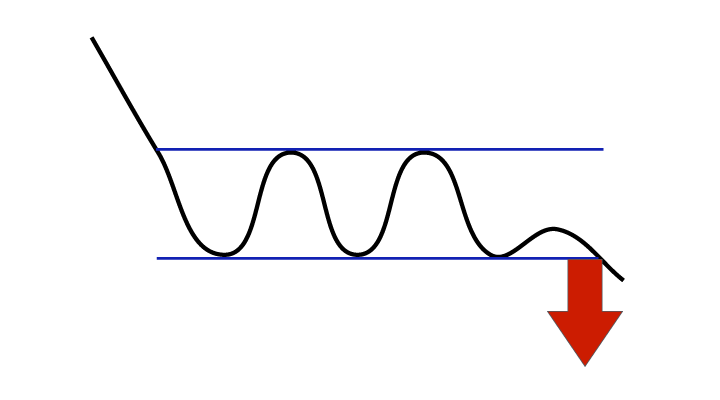

Fallende trend

En fallende trend indikerer at bedriften er inne i en negativ utvikling og at kjøpsinteressen blant investorer er avtagende. Da skal aksjekursen falle videre. Statistikk* for 26.943 tilfeller der aksjer i de nordiske aksjemarkedene gikk inn i fallende trendkanaler på mellomlang sikt viser at disse i snitt utviklet seg 5,1 prosentpoeng svakere enn referanseindeksene på annualisert basis.

En fallende trend indikerer at bedriften er inne i en negativ utvikling og at kjøpsinteressen blant investorer er avtagende. Da skal aksjekursen falle videre. Statistikk* for 26.943 tilfeller der aksjer i de nordiske aksjemarkedene gikk inn i fallende trendkanaler på mellomlang sikt viser at disse i snitt utviklet seg 5,1 prosentpoeng svakere enn referanseindeksene på annualisert basis.

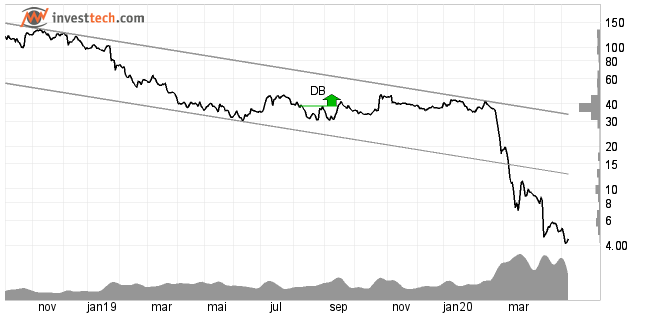

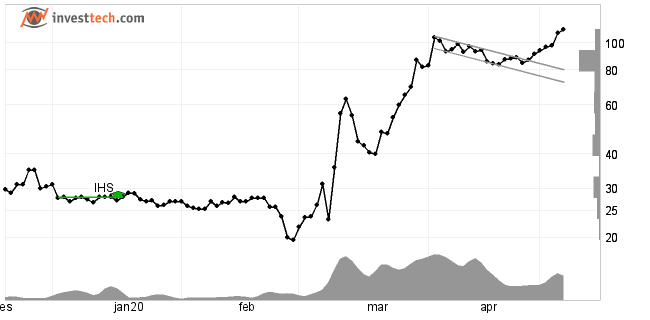

Seadrill ligger i en fallende trendkanal på mellomlang sikt. Et videre fall indikeres.

Seadrill ligger i en fallende trendkanal på mellomlang sikt. Et videre fall indikeres.

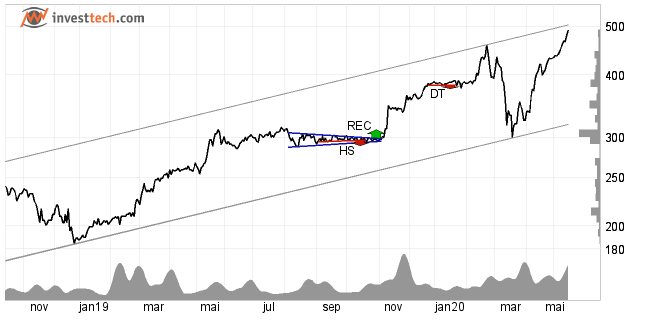

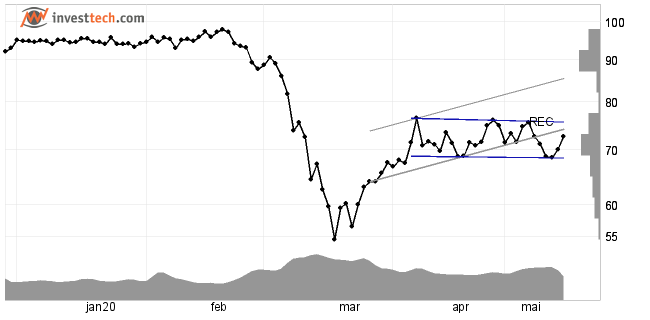

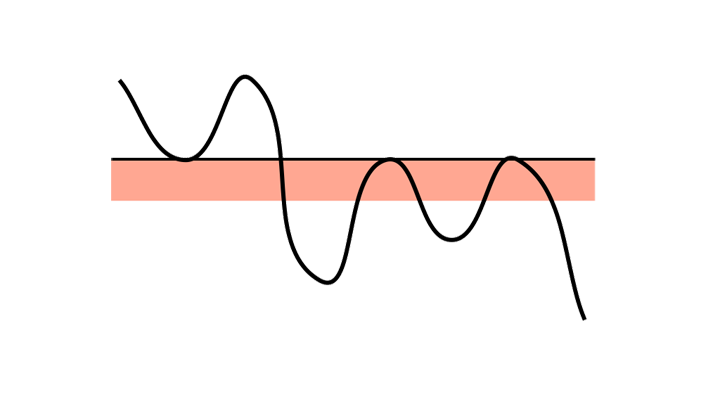

Salgssignal fra rektangelformasjon

Salgssignal fra rektangelformasjoner oppstår når investorer presser kursen ned gjennom tidligere bunnpunkter for å komme seg ut av aksjene. Investtech-forskning* basert på 3109 signaler viser at kursen den etterfølgende perioden underpresterte med 4,9 prosentpoeng annualisert.

Salgssignal fra rektangelformasjoner oppstår når investorer presser kursen ned gjennom tidligere bunnpunkter for å komme seg ut av aksjene. Investtech-forskning* basert på 3109 signaler viser at kursen den etterfølgende perioden underpresterte med 4,9 prosentpoeng annualisert.

Golden Ocean Group har gitt salgssignal fra en rektangelformasjon og indikerer en videre svak utvikling.

Golden Ocean Group har gitt salgssignal fra en rektangelformasjon og indikerer en videre svak utvikling.

Brudd på siste støtte

Brudd under det siste støttenivået i et kursdiagram skjer når mange investorer selger, tross at aksjen aldri, eller ikke på svært lang tid, har blitt handlet til lavere kurser. Samtidig er det få kjøpere til å ta imot, og kursen bryter ned. Aksjer som utløste slike brudd, og lå langt under det siste støttenivået i grafen, gjorde det ifølge Investtech-forskning* 7,6 prosentpoeng svakere enn andre aksjer på annualisert basis.

Brudd under det siste støttenivået i et kursdiagram skjer når mange investorer selger, tross at aksjen aldri, eller ikke på svært lang tid, har blitt handlet til lavere kurser. Samtidig er det få kjøpere til å ta imot, og kursen bryter ned. Aksjer som utløste slike brudd, og lå langt under det siste støttenivået i grafen, gjorde det ifølge Investtech-forskning* 7,6 prosentpoeng svakere enn andre aksjer på annualisert basis.

Norwegian Air Shuttle har brutt støtten ved 11,40 kroner. Det utløste et salgssignal, kursen ligger langt under dette nivået, og Investtech anbefaler å selge aksjen.

Norwegian Air Shuttle har brutt støtten ved 11,40 kroner. Det utløste et salgssignal, kursen ligger langt under dette nivået, og Investtech anbefaler å selge aksjen.

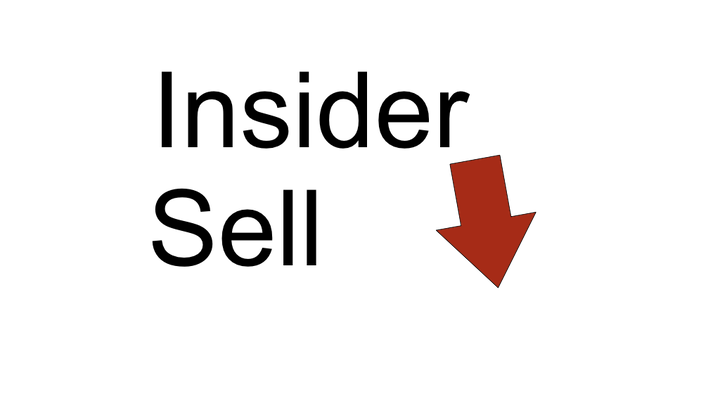

Innsidesalg

Salg fra rapportpliktige innsidere i et selskap kan være et signal om at aksjen er fundamentalt dyr. Når en person i et selskaps styre eller ledelse selger aksjer, kan det være et signal om at vedkommende er redd for at aksjekursen skal falle. Det kan være at innsideren mener aksjen har steget for mye i forhold til utvikling og potensialet i selskapet, eller at markedet ikke godt nok har tatt inn over seg økt risiko eller negative nyheter. Aksjer med salg fra innsidere har statistisk* utviklet seg 3,0 prosentpoeng svakere enn referanseindeksene på annualisert basis.

Salg fra rapportpliktige innsidere i et selskap kan være et signal om at aksjen er fundamentalt dyr. Når en person i et selskaps styre eller ledelse selger aksjer, kan det være et signal om at vedkommende er redd for at aksjekursen skal falle. Det kan være at innsideren mener aksjen har steget for mye i forhold til utvikling og potensialet i selskapet, eller at markedet ikke godt nok har tatt inn over seg økt risiko eller negative nyheter. Aksjer med salg fra innsidere har statistisk* utviklet seg 3,0 prosentpoeng svakere enn referanseindeksene på annualisert basis.

SoftOx Solutions omtrent femdoblet seg i løpet av mars. De to direktørene Glenn Gundersen og Hans Petter Grette solgte seg ned tidlig i april og SoftOx er negativ på innsidehandler.

SoftOx Solutions omtrent femdoblet seg i løpet av mars. De to direktørene Glenn Gundersen og Hans Petter Grette solgte seg ned tidlig i april og SoftOx er negativ på innsidehandler.

*Alle forskningsresultatene gjelder for nordiske aksjer samlet, Norge fra 1996, Sverige fra 2003, Danmark fra 2005 og Finland fra 2007. For alle landene så vi på data fram til 31.12.2018. Annualiserte avkastningstall er beregnet basert på kursutvikling de første tre månedene etter signalene.

Forskningsresultater

Investtech-forskning: Fallende trend

Aksjer med slike salgssignaler har i gjennomsnitt gjort det svakere enn markedet de kommende månedene. Annualisert mindreavkastning har vært 5.1 prosentpoeng (%p). Dette er signifikant svakere enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Salgssignaler middels lang sikt | 2.2% |

| Referanseindeks | 7.3% |

| Meravkastning | -5.1%p |

Disse forskningsresultatene er basert på 26943 signaler fra nordiske aksjer i perioden 1996-2018.

Les mer

- Forskningsrapport: Aksjer i stigende trend har gitt meravkastning i Norden

- Forskningsrapport: Investtech-forskning: Stigende og fallende trender

- Forskningsartikkel: Investtech-forskning: Mindreavkastning fra aksjer i fallende trend

Investtech-forskning: Salgssignal fra rektangelformasjon

Aksjer med slike salgssignaler har i gjennomsnitt gjort det svakere enn markedet de kommende månedene. Annualisert mindreavkastning har vært 4.9 prosentpoeng (%p). Dette er signifikant svakere enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Salgssignaler middels lang sikt | 5.6% |

| Referanseindeks | 10.5% |

| Meravkastning | -4.9%p |

Disse forskningsresultatene er basert på 3109 signaler fra nordiske aksjer i perioden 1996-2018.

Les mer

- Forskningsrapport: Investtech-forskning: Avkastning etter signaler fra rektangelformasjoner i aksjekurser - mellomlang sikt, Norden 1996-2018

- Forskningsartikkel: Gode salgssignaler fra rektangelformasjoner

Investtech-forskning: Kurs under motstand

Aksjer med slike salgssignaler har i gjennomsnitt gjort det svakere enn markedet de kommende månedene. Annualisert mindreavkastning har vært 7.6 prosentpoeng (%p). Dette er signifikant svakere enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Salgssignaler middels lang sikt | -4.6% |

| Referanseindeks | 3.1% |

| Meravkastning | -7.6%p |

Disse forskningsresultatene er basert på 19586 signaler fra nordiske aksjer i perioden 1996-2018.

Les mer

- Forskningsrapport: Investtech-forskning: Avkastning for aksjer som ligger over støtte og mangler motstand og for aksjer som ligger under motstand og mangler støtte i kursdiagrammer, Norden 1996-2018

- Forskningsartikkel: Støtte og motstand: Gode salgssignaler fra aksjer som ligger under motstand og mangler støtte

- Forskningsartikkel: Støtte og modstand: Købssignal når aktien ligger over støtte og ikke har modstand

Investtech-forskning: Innsidesalg

Aksjer med slike salgssignaler har i gjennomsnitt gjort det svakere enn markedet de kommende månedene. Annualisert avkastning har vært 3.0 prosentpoeng (%p) svakere enn referanseindeksen.

| Annualisert avkastning (basert på 66-dagers tall) | |

| Salgssignaler middels lang sikt | 8.4% |

| Referanseindeks | 11.4% |

| Meravkastning | -3.0%p |

Disse forskningsresultatene er basert på 6944 signaler fra nordiske aksjer i perioden 1999-2018.

Les mer

De viktigste kjøps- og salgssignalene - hvor godt slår de til?

Publisert 26.09.2023

Basert på nesten 200.000 signaler i aksjer på de nordiske børsene i perioden 2008-2020 har vi studert i hvilken grad sentrale signaler i teknisk analyse har slått til. Denne artikkelen gir en oversikt over de viktigste forskningsresultatene våre. Hovedkonklusjonen er at aksjer i stor grad har steget etter kjøpssignaler og falt etter salgssignaler, slik teorien sier.

Investtechs systemer bygger på forskning tilbake til 1994. Flere av våre prosjekter er støttet av Norges forskningsråd. Forskningen bygger blant annet på prinsipper innen matematisk mønstergjenkjenning, statistisk optimering og adferdsbasert finans. Vi bruker algoritmer til å identifisere kjøps- og salgssignaler helt automatisk. Det er fire hovedgrupper av signaler innen teknisk analyse. I tillegg ser vi på avkastning i etterkant av innsidehandelsignaler.

1. Aksjer i stigende trend (kjøp) og aksjer i fallende trend (selg)

Trender er en av de aller viktigste indikatorene i teknisk analyse. Ifølge teknisk analyse-teori skal aksjer som ligger i stigende trender, fortsette å stige og aksjer som ligger i fallende trender, fortsette å falle. Forskning Investtech har gjort, viser at dette stemmer.

2. Kurs langt over siste motstand (kjøp) og langt under siste støtte (selg)

Støtte og motstand kan brukes til å finne gode kjøps- og salgsnivåer. Når kursen bryter gjennom et motstandsnivå, utløses et kjøpssignal. Når den bryter gjennom et støttenivå, utløses et salgssignal. Kursen kan da gå flere prosent på kort tid.

3. RSI over 70 (kjøpssignal) versus RSI under 30 (salgssignal)

Momentum har vist seg å være en sterk indikator for den kommende kursutviklingen.

4. Rektangelformasjoner

En rektangelformasjon markerer en konsolidering i markedet. Jo lengre formasjonen utvikler seg, jo høyere trykk bygges det opp blant investorene. Når formasjonen brytes, kan det gjerne følges av en kraftig kursbevegelse i samme retning.

5. Innsidekjøp (kjøpssignal) og innsidesalg (salgssignal)

Analyse av innsidehandler er Investtechs alternativ til fundamental analyse. Når en person i selskapets styre eller ledelse kjøper aksjer, er det et signal om at vedkommende mener aksjen er billig. Innsidesalg blir regnet som signal om at aksjen er dyr eller at risikoen er høy.

Under følger forskningsresultater for hver av de fem signaltypene, men først en liten forklaring til hvordan resultatene skal forstås.

Slik tolker du tabellene og grafene

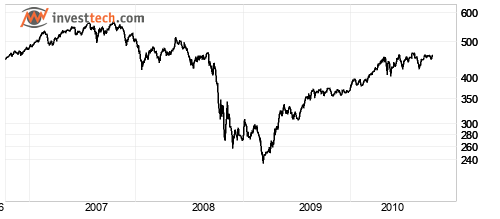

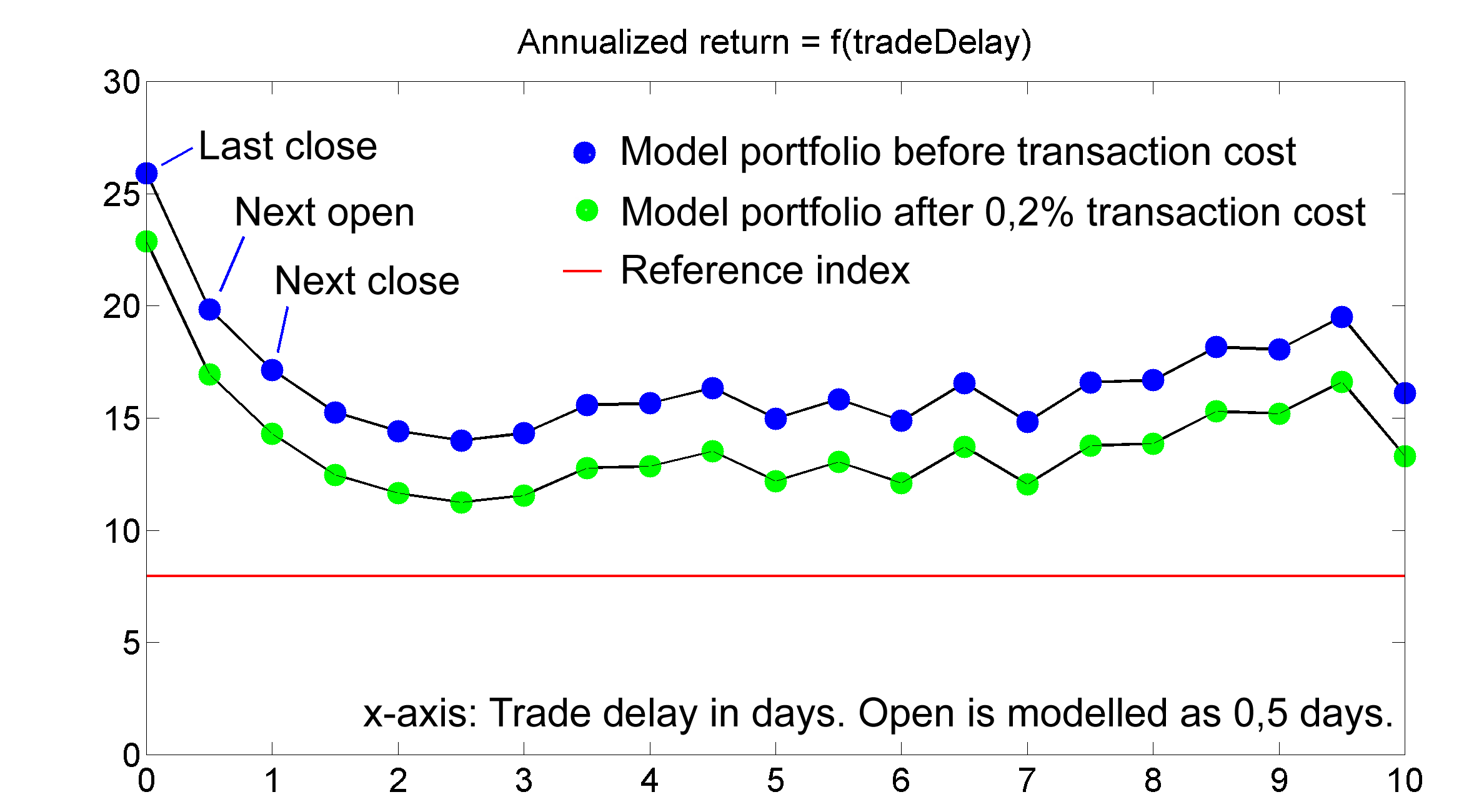

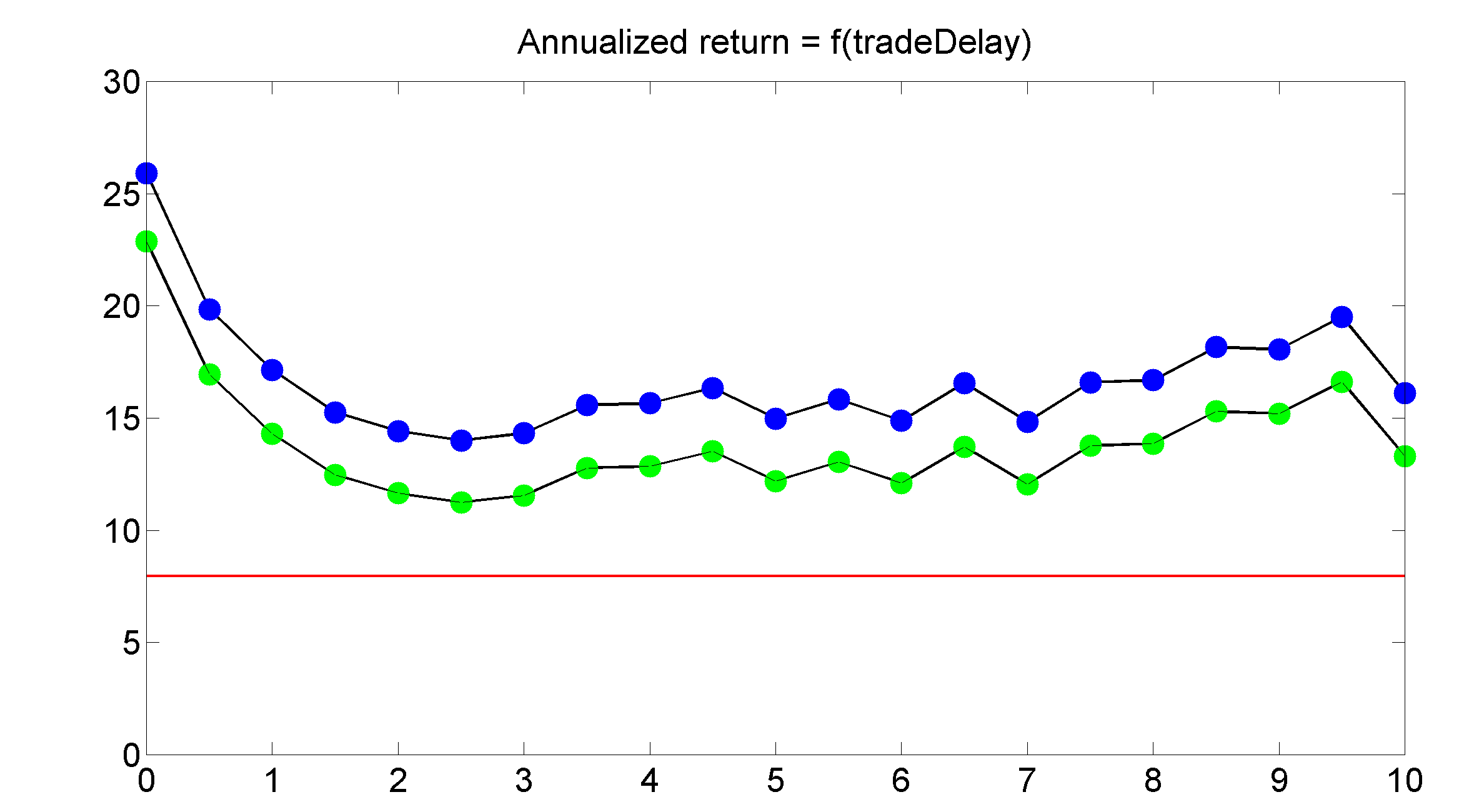

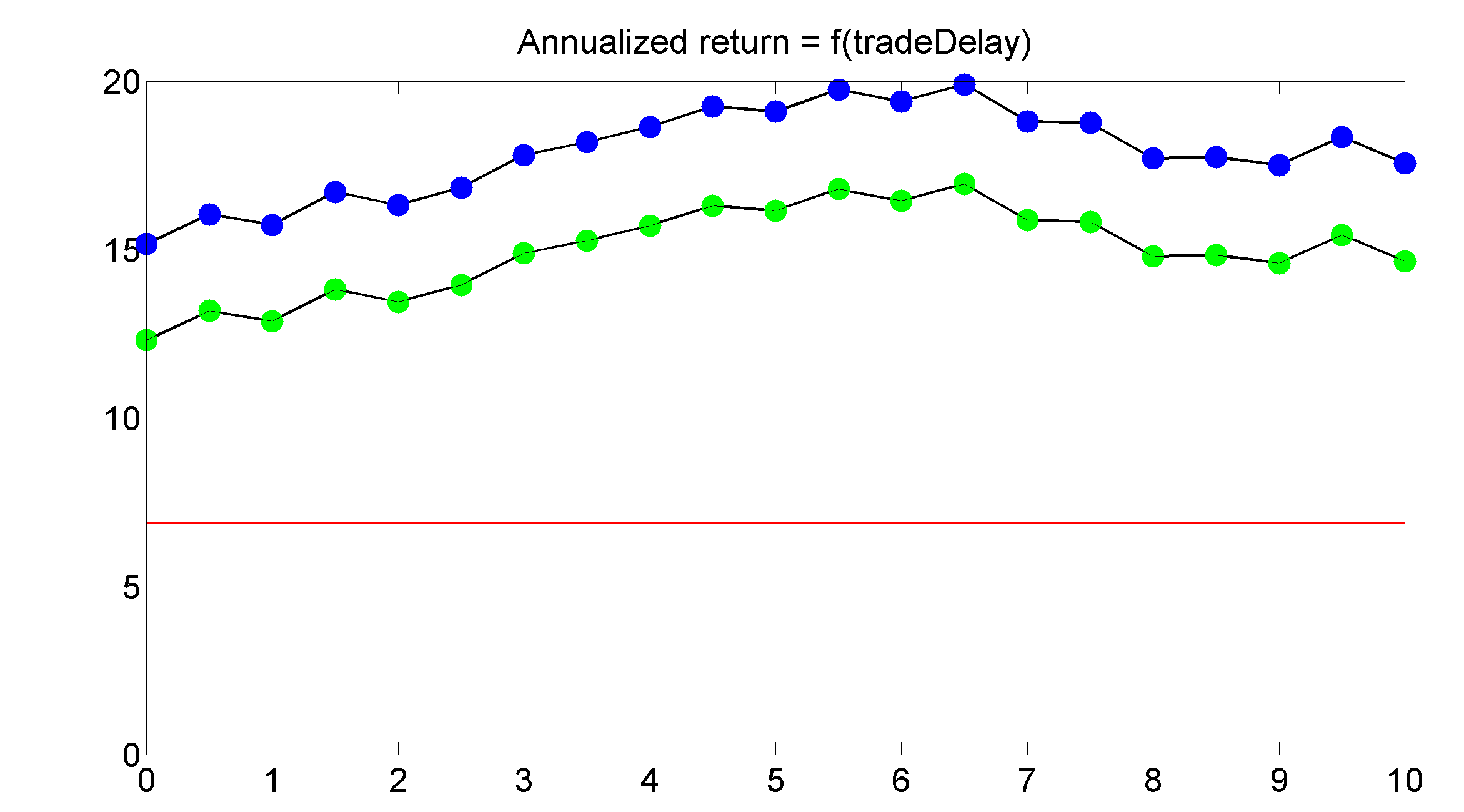

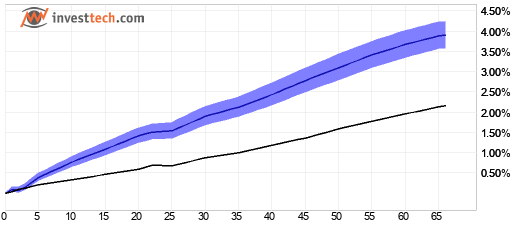

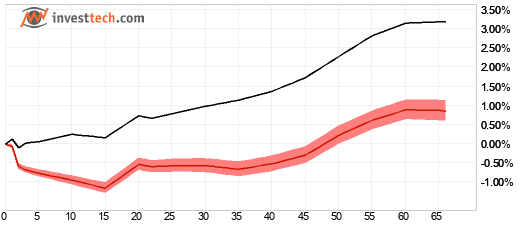

Når systemene fanger opp et nytt teknisk signal, setter vi dag nummer 0 til å være dagen signalet ble utløst. Det er helt til venstre i grafene under. Vi har så fulgt hvordan disse aksjene har utviklet seg de etterfølgende 66 børsdagene, tilsvarende tre måneder.

Grafen viser relative tall i forhold til referanseindeksen. Hvis en aksje på Oslo Børs for eksempel steg 5,0 prosent på tre måneder, mens referanseindeksen steg 3,5 prosent, er den relative avkastningen +1,5 prosentpoeng.

Den blå kurven er for kjøpssignalene. Hvis den stiger, betyr det at aksjene med kjøpssignal steg mer enn børsen i samme periode.

Den røde kurven er for salgssignalene. Hvis den falt, betyr det at aksjen med salgssignal gjorde det svakere enn børsen i samme periode.

De skraverte områdene er et estimat for usikkerhet. Jo smalere de er, jo mindre usikkerhet i grafen.

Når den blå kurven stiger og den røde faller, samtidig med at de skraverte områdene er smale, har vi sterke signaler. Da har det vært gunstig å kjøpe aksjene med kjøpssignaler og selge de med salgssignaler.

For stigende trend, viser grafen en relativ oppgang på 1,5 prosentpoeng, se blå kurve under. Det er altså for 66 dager, tilsvarende en fjerdedel av et år. Gjentatt fire ganger over et år, og med renters-rente-effekt, gir det en meravkastning på 6,5 prosentpoeng annualisert, se tabellen.

Men det er altså relativt til referanseindeksen, som steg 9,7 prosent årlig, slik at årlig avkastning for aksjer i stigende trend har vært 16,3 prosent per år i gjennomsnitt.

Så kan man leke seg litt og for eksempel gjenta det i ti år. Det gir en avkastning på 352 prosent for aksjer med stigende trend, 152 prosent for referanseindeksene og 40 prosent for aksjer med fallende trender.

1. Aksjer i stigende trend (kjøp) og aksjer i fallende trend (selg)

Samlet: 35097 kjøpssignaler, 23289 salgssignaler i perioden 2008-2020:

| Norden, annualiserte tall (basert på 66-dagers-tall) | Avkastning | Refindeks | Diff mot snitt idx | Diff mot idx samme periode |

| Kjøpssignaler | 16.3 % | 9.7 % | 6.4 %p | 6.5 %p |

| Salgssignaler | 3.4 % | 9.2 % | -6.4 %p | -5.8 %p |

Figur: Norden samlet, mellomlang sikt, relativ utvikling i forhold til referanseindeksene i samme periode.

- Flere detaljer finnes i forskningsrapporten her (krever Professional-abonnement).

- Se også forskningsartikkelen her for resultatene for perioden 2020-2022.

2. Kurs langt over siste motstand (kjøp) og langt under siste støtte (selg)

Samlet: 32531 kjøpssignaler, 17487 salgssignaler i perioden 2008-2020:

| Norden, annualiserte tall (basert på 66-dagers-tall) | Avkastning | Refindeks | Diff mot snitt idx | Diff mot idx samme periode |

| Kjøpssignaler | 18.2 % | 8.1 % | 8.4 %p | 10.1 %p |

| Salgssignaler | 4.5 % | 11.6 % | -5.3 %p | -7.1 %p |

Figur: Norden samlet, mellomlang sikt, relativ utvikling i forhold til referanseindeksene i samme periode.

- Flere detaljer finnes i forskningsrapporten her (krever Professional-abonnement).

3. RSI over 70 (kjøpssignal) versus RSI under 30 (salgssignal)

Samlet: 35864 kjøpssignaler, 24920 salgssignaler i perioden 2008-2020:

| Norden, annualiserte tall (basert på 66-dagers-tall) | Avkastning | Refindeks | Diff mot snitt idx | Diff mot idx samme periode |

| Kjøpssignaler | 17.1 % | 9.7 % | 7.3 %p | 7.4 %p |

| Salgssignaler | 6.1 % | 11.7 % | -3.8 %p | -5.7 %p |

- Flere detaljer finnes i forskningsrapporten her (krever Professional-abonnement).

4. Rektangelformasjoner

Samlet: 3368 kjøpssignaler, 2677 salgssignaler i perioden 2008-2020:

| Norden, annualiserte tall (basert på 66-dagers-tall) | Avkastning | Refindeks | Diff mot snitt idx | Diff mot idx samme periode |

| Kjøpssignaler | 19.8 % | 10.8 % | 10.0 %p | 9.0 %p |

| Salgssignaler | 4.3 % | 10.9 % | -5.5 %p | -6.6 %p |

Figur: Mellomlang sikt. Norden samlet, relativ utvikling i forhold til referanseindeksene i samme periode.

- Flere detaljer finnes i forskningsrapporten her (krever Professional-abonnement).

5. Innsidekjøp (kjøpssignal) og innsidesalg (salgssignal)

Samlet: 9837 kjøpssignaler, 5158 salgssignaler i perioden 2008-2020:

| Norden, annualiserte tall (basert på 66-dagers-tall) | Avkastning | Refindeks | Diff mot snitt idx | Diff mot idx samme periode |

| Kjøpssignaler | 19.0 % | 10.9 % | 8.7 %p | 8.1 %p |

| Salgssignaler | 8.0 % | 9.7 % | -2.3 %p | -1.8 %p |

- Flere detaljer finnes i forskningsrapporten her (krever Professional-abonnement).

Investtech-forskning: Prissjokk i nordiske aksjer kan brukes som kjøps- og salgssignaler

Av forskningssjef Geir Linløkken og forskningsassistent Fredrik Dahl Bråten, Investtech, 30. september 2022.

Abstract: Prissjokk defineres som når en aksje stiger eller faller unormalt mye. Internasjonal forskning på prissjokk indikerer at slike aksjer statistisk etterfølges av negativ avkastning, uansett om prissjokkene er opp eller ned. Vi har undersøkt effekten i de nordiske markedene. Basert på tidligere Investtech-forskning antok vi at den negative avkastning ikke primært kan forklares med prissjokkene, men i stedet med aksjenes høye volatilitet. Ved å utelate de aller mest volatile aksjene fra datasettet, fant vi at aksjer med positive prissjokk i gjennomsnitt fortsatte å stige, mens aksjer med negative prissjokk fortsatte å falle. For normalvolatile aksjer med positive prissjokk, går resultatene altså motsatt vei av hva internasjonal forskning indikerte.

Absolutte prissjokk

Internasjonal forskning har i stor grad sett på absolutte prissjokk, altså prosentvis endring i sluttkurs fra en dag til den neste. Spesielt fant man mindreavkastning påfølgende måned på henholdsvis 6 og 13 prosentpoeng etter store positive og negative prissjokk.

Våre data fra de nordiske børsene i perioden 2008 til 2020 viste at både positive og negative absolutte prissjokk statistisk ble etterfulgt av antatt signifikant mindreavkastning mot referanseindeksene. De sterkeste effektene så vi for de største prissjokkene, tilsvarende kursoppgang på minst 27 prosent eller kursfall på minst 19 prosent fra en dag til den neste. Så store sjokk opptrådde cirka en gang hvert andre eller tredje år per aksje. Mindreavkastning etterfølgende måned var da 6,3 og 1,8 prosentpoeng for henholdsvis positive og negative prissjokk.

De største absolutte prissjokkene kommer gjerne fra aksjer med høy volatilitet. Disse er derfor overrepresentert blant kjøps- og salgssignalene fra absolutte prissjokk. Med basis i vår tidligere forskning på meravkastning etter kjøps- og salgssignaler fra aksjer med høy volatilitet, var det derfor naturlig å undersøke om mindreavkastningen etter selv positive absolutte prissjokk er koblet til en eventuell høy volatilitet i aksjen, fremfor selve prissjokket.

Volatilitetsnormaliserte prissjokk

Enkelte høyrisikoaksjer kan svinge 5-10 prosent på ganske normale dager, mens lavrisikoaksjer knapt svinger en prosent. Dermed tenker vi at prosentvis kursendring alene ikke er nok å bruke som kvalifikator for prissjokk. Vi beregnet volatilitetsnormaliserte prissjokk som prosentendring i sluttkursen, justert for aksjens volatilitet de foregående 22 dager. Målevariabel blir dermed prisendring delt på volatilitet. De 1,5 % største prissjokkene betegnes som kjøps- og salgssignaler. Dette tilsvarer en endring på omtrent fem volatilitetsnormaliserte prisendringers standardavvik, slik at signal ble gitt når aksjen på én enkelt dag endret seg mer enn fem ganger daglig standardavvik.

Vi valgte videre å utelate aksjer med høy volatilitet fra datasettet, for å utelukke mindreavkastningseffekten fra aksjer med høy volatilitet i størst mulig grad. Spesifikt er aksjer med månedsvolatilitet på 30 prosent eller mer utelatt fra datasettet.

Resultater for kjøpssignaler fra volatilitetsnormaliserte prissjokk

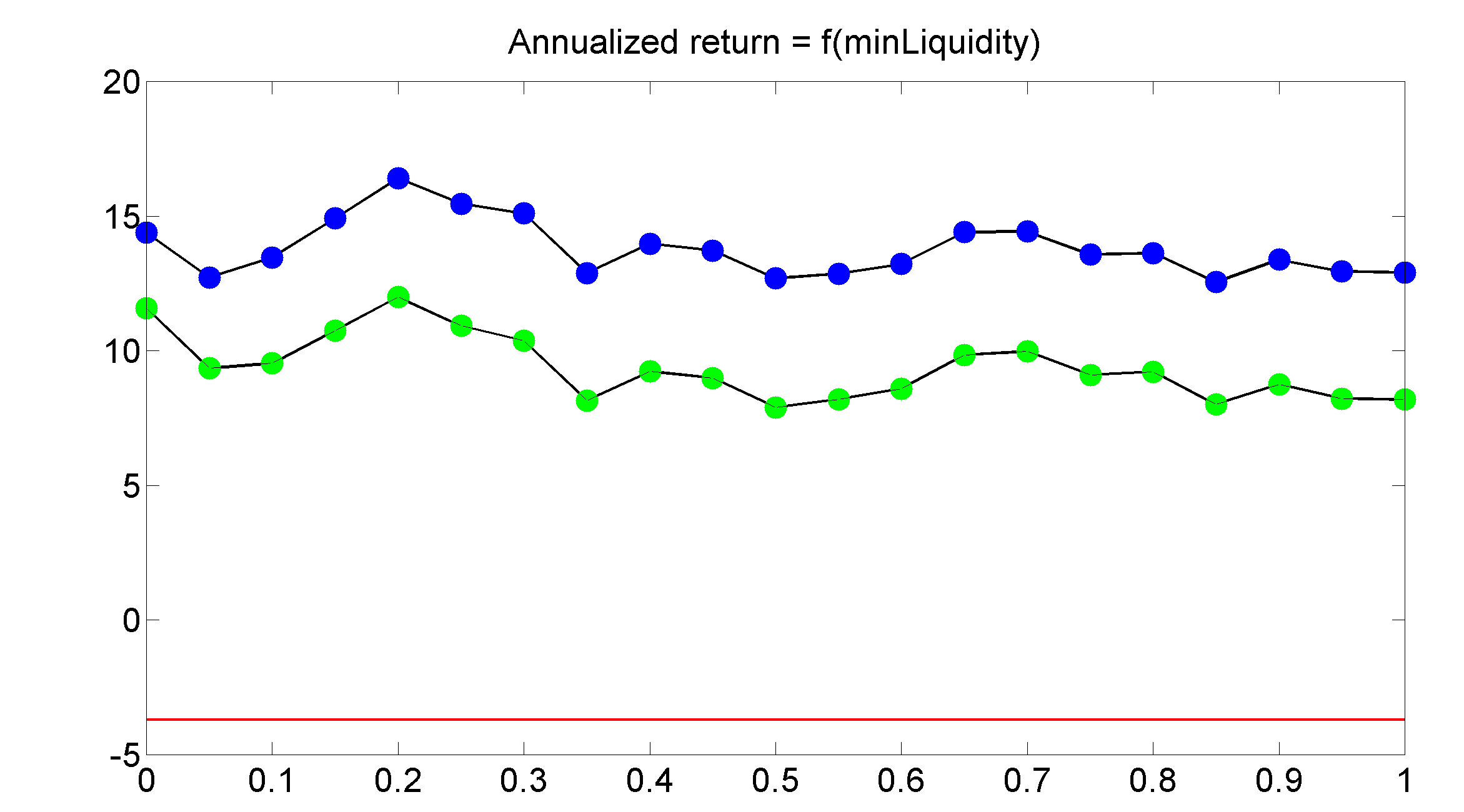

Figur 1: Norden samlet. Avkastning i etterkant av kjøpssignal fra volatilitetsnormalisert prissjokk. Tykk blå kurve er signalaksjene, tynn sort er referanseindeksen. Norden 2008-2020. Gjennomsnitt av ca 6389 signaler med volatilitetsnormalisert score over 40.

| Annualisert avkastning (basert på 66-dagers-tall) | Norge | Sverige | Danmark | Finland | Vektet snitt |

| Kjøpssignal | 13,8 % | 17,7 % | 14,8 % | 12,8 % | 15,8 % |

| Referanseindeks i samme periode | 5,8 % | 9,9 % | 11,4 % | 7,9 % | 9,0 % |

| Meravkastning kjøpssignal | 8,0 %p | 7,8 %p | 3,4 %p | 4,9 %p | 6,8 %p |

%p står for prosentpoeng, altså differanse i prosentvis avkastning. Annualiserte tall er beregnet ved å gjenta 66-dagers-tallene i ett år, med antakelse om at et gjennomsnittsår har 252 børsdager.

Vi ser at aksjer med positive volatilitetsnormaliserte prissjokk i gjennomsnitt fortsatte bra opp den etterfølgende tiden. Etter tre måneder hadde aksjene med kjøpssignal i gjennomsnitt steget 3,9 prosent, tilsvarende en meravkastning på 1,7 prosentpoeng mot referanseindeksen. Måleverdiene indikerer høy statistisk signifikans.

Alle de fire nordiske markedene viste god oppgang og meravkastning for signalaksjene. Det er forskjeller i de konkrete avkastningstallene, men resultatene anses samlet konsistente. Statistisk anses kjøpssignaler fra volatilitetsnormaliserte prissjokk å gi gode signaler som kan danne basis for investeringsbeslutninger i enkeltaksjer.

Resultater for salgssignaler fra volatilitetsnormaliserte prissjokk

Figur 2: Norden samlet. Avkastning i etterkant av salgssignal fra volatilitetsnormalisert prissjokk. Tykk rød kurve er signalaksjene, tynn sort er referanseindeksen. Norden 2008-2020. Gjennomsnitt av ca 6891 signaler med volatilitetsnormalisert score over 40.

| Annualisert avkastning (basert på 66-dagers-tall) | Norge | Sverige | Danmark | Finland | Vektet snitt |

| Salgssignal | -8,8 % | 8,9 % | -1,0 % | 4,7 % | 3,3 % |

| Referanseindeks i samme periode | 5,8 % | 16,1 % | 9,3 % | 9,3 % | 12,0 % |

| Meravkastning salgssignal | -14,6 %p | -7,3 %p | -10,3 %p | -4,6 %p | -8,6 %p |

For Norden samlet ser vi at aksjer med salgssignal i gjennomsnitt har steget i tiden etter signalene. Oppgangen har imidlertid vært mye mindre enn det referanseindeksen har steget i samme periode, og mindreavkastningen har økt ganske jevnt over de tre månedene vi så på.

Etter tre måneder hadde aksjene med salgssignal i gjennomsnitt steget 0,9 prosent, tilsvarende en mindreavkastning på 2,3 prosentpoeng mot referanseindeksen. Annualisert mindreavkastning var 8,6 prosentpoeng. Måleverdiene indikerer høy statistisk signifikans.

Salgssignaler ved negative volatilitetsnormaliserte prissjokk anses å kunne være god input til en teknisk basert handelsstrategi, for identifikasjon av aksjer man bør selge og holde seg unna.

Oppsummering og konklusjon

Aksjer som på enkeltdager beveger seg unaturlig mye, sies å utløse prissjokk. I etterkant av absolutte prissjokk, fant både vi og tidligere forskning at aksjer med både positive og negative prissjokk underpresterte i forhold til referanseindeksen.

Da vi normaliserte prissjokkene for aksjens volatilitet, og samtidig utelot de sterkt volatile aksjene, fant vi at aksjer med positive prissjokk ble fulgt av en antatt statistisk signifikant meravkastning. Aksjer med negative prissjokk ble fulgt av en antatt statistisk signifikant mindreavkastning.

Resultatene indikerer at aksjer med volatilitetsnormaliserte prissjokk, større enn rundt fem ganger daglige normalendringer, statistisk vil gi meravkastning i retning av sjokket fremover.

Robusthetsmål indikerer at det statistisk vil være gunstig å selge aksjer med negative prissjokk, og samtidig gunstig å kjøpe aksjer med positive prissjokk, i tillegg til alltid å holde seg unna de mest volatile aksjene.

Flere detaljer finner du i forskningsrapporten her (krever Professional-abonnement).

Referanser

- Fredrik Dahl Bråten, Geir Linløkken. 2022. “Investtech-forskning: Prissjokk - signalstatistikk nordiske markeder 2008-2020.” Investtech.

- Lalwani, Vaibhav, Udayan Sharma, and Madhumita Chakraborty. 2019. “Investor reaction to extreme price shocks in stock markets: A cross country examination.” IIMB Management Review 31 (3): 258-267.

- Lu, Hai, Kevin Q. Wang, and Xiaolu Wang. “Price Shocks, News Disclosures, and Asymmetric Drifts.” The Accounting Review 89, no. 5 (2014): 1805–34.

- Linløkken, Geir. 2021. “Investtech-forskning: Sterkest signaler i lavlikvide aksjer.” Investtech, (August).

Er vi nær en langsiktig bunn i Norge, Sverige og Danmark? Statistikk og anbefaling

Publisert 19.3.2020

Abstract: Børsene i Norge, Sverige og Danmark er ned henholdsvis 33, 32 og 26 prosent siden toppen tidligere i år. Vi har sett hva som har skjedd når de skandinaviske børsene tidligere har falt like mye, og når Investtechs optimismeindikatorer, hausseindeksene, har vært like lave som nå.

Har man en langsiktig horisont, anbefaler vi nå å kjøpe aksjer, da børsen historisk har steget bra på ett til to års sikt etter slike fall. Er man kortsiktig, og avhengig av å bevare kapitalen, kan det være riktig å selge nå, da det indikeres store svingninger, både opp og ned, på daglig og ukentlig sikt.

Historikk

Merk: Historien er ingen garanti for hvordan framtiden vil bli. Historien kan imidlertid sette ting litt i perspektiv, og minske noe av usikkerheten i dagens situsjon.

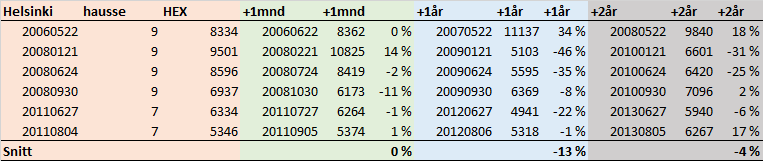

Store fall og tiden for gjenopphenting, USA

Historisk har aksjemarkedet alltid kommet tilbake. I følge en studie fra Bank of America Securities, referert her, på Yahoo Finance, tar det i gjennomsnitt 4,4 år før markedet er tilbake der det var før et stort fall. På kort sikt er det imidlertid slik at de beste dagene ofte følges av de dårligste dagene, og motsatt. For å komme ned på null sannsynlighet for å tape penger i markedet, har man måtte opp i 20 års tidshorisont.

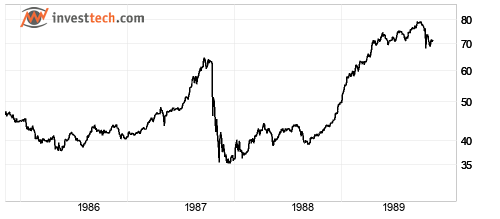

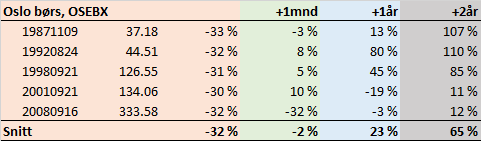

Store fall på de skandinaviske børsene

Det er få tilfeller med like store fall på de skandinaviske børsene som det vi har hatt nå. I de aller fleste tilfellene har kursene svingt mye, direkte etter fallene, og så steget bra på ett og to års sikt.

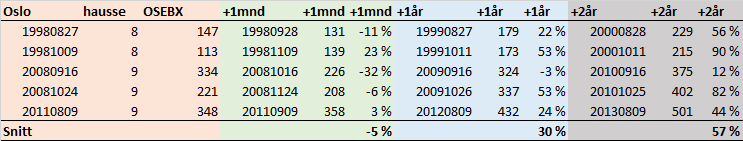

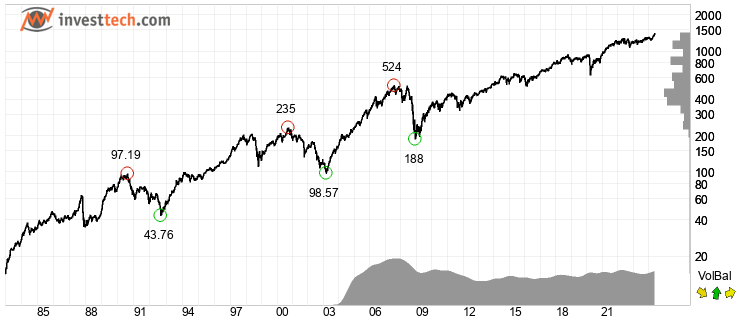

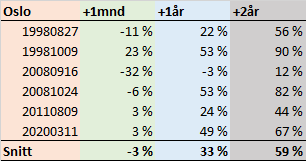

Oslo børs, OSEBX

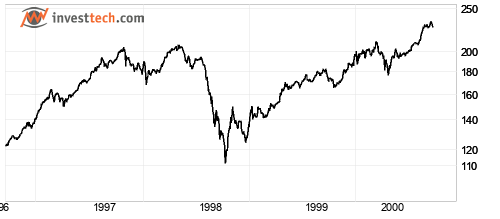

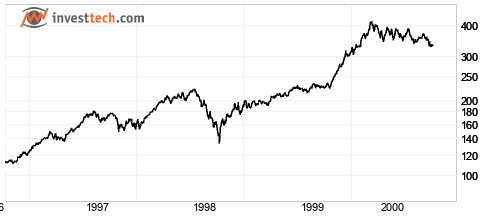

Fall i OSEBX på minst 30% i løpet av 66 dager og minst 66 dager siden forrige store fall.

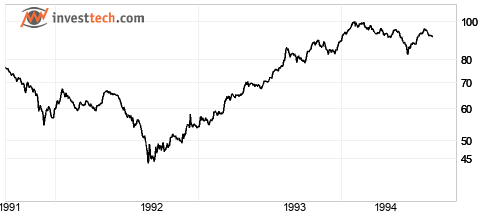

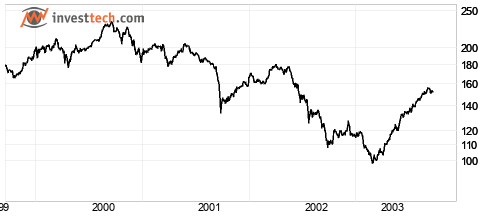

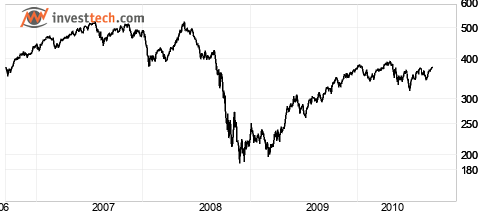

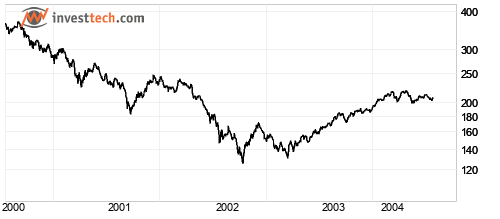

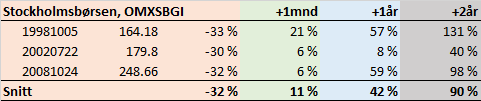

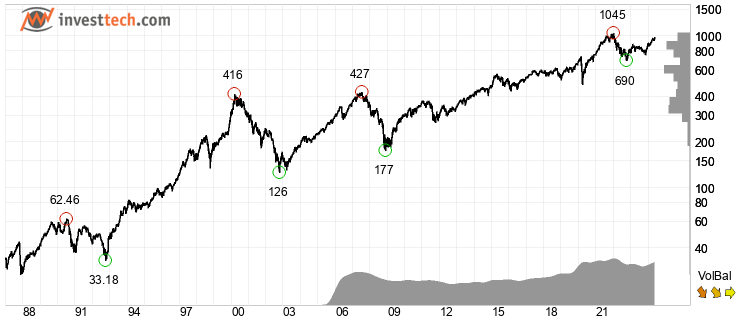

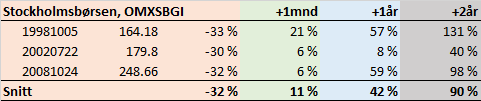

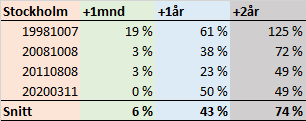

Stockholmsbørsen, OMXSBGI

Fall i OMXSBGI på minst 30% i løpet av 66 dager og minst 66 dager siden forrige store fall.

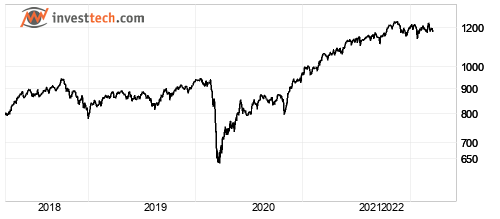

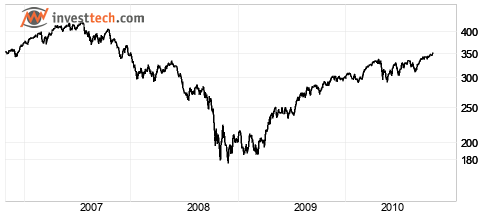

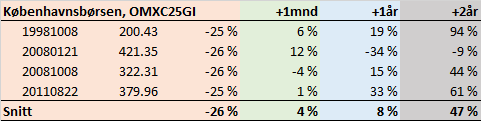

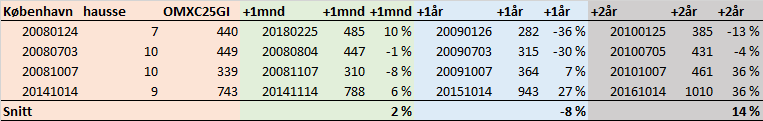

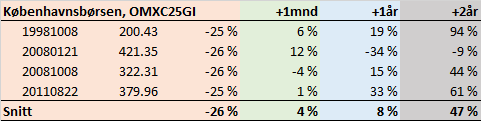

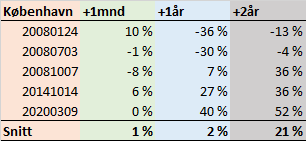

Københavnsbørsen, OMXC25GI

Fall i OMXC25GI på minst 25% i løpet av 66 dager og minst 66 dager siden forrige store fall.

Se Tillegg 1 for grafer med kursutvikling for hvert av tilfellene.

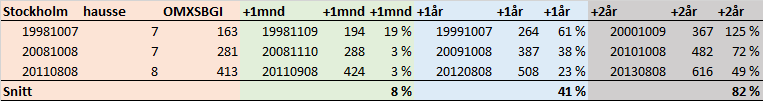

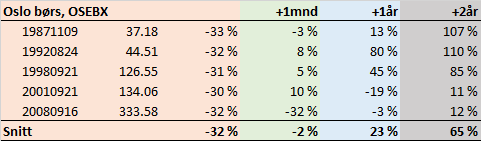

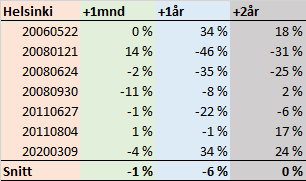

Hausseverdier under 10

Det er svært sjelden at hausseindeksene faller under ti poeng. Siden 1998 er det bare tre tilfeller i Sverige og fem i Norge. I Danmark er det siden 2000 fire tilfeller, mens det i Finland var seks tilfeller. Vi har her ikke telt med tilfeller der det er mindre enn en måned siden forrige gang.

Under vises statistikk for kursutviklingen henholdvis en måned, ett år og to år etterpå.

Det er altså få tilfeller. For Norge og Sverige ser vi at hausseverdier under ti poeng har vært fulgt av god oppgang på børsen, med henholdvis 30 og 41 prosent det kommende året. Danmark har gitt en nedgang på åtte prosent det første året, men likevel opp 14 prosent etter to år. Finland har hatt svak utvikling.

Se Tillegg 2 for hausseindeksene for Norge, Sverige og Danmark.

Se Tillegg 3 for hvordan hausseindeksene kan forstås.

Dagens situasjon

Basert på sluttkurs onsdag 18. mars er børsene i Norge, Sverige og Danmark ned henholdsvis 33, 32 og 26 prosent siden toppen tidligere i år. Alle er på laveste nivå hittil i år, og viser altså foreløpig ingen klar bunn.

Investtechs kortsiktige hausseindekser er henholdsvis 8, 4 og 3 poeng. Den norske hausseindeksen har med det steget to poeng og den danske ett poeng fra lavnivåene tidligere i uken. Den svenske er uendret.

Så lave hausseindekser, men med en positiv endring, indikerer at vi kan stå nær en langsiktig bunn i markedet. Det vil være et mer pålitelig signal når hausseindeksene stiger over ti.

Analyse og anbefaling

Historisk har markedet steget bra kommende ett og to år, etter slike store fall som vi har hatt nå.

Historisk har markedet steget bra kommende ett og to år, når hausseindeksene er like lave som de er nå. Teoretisk indikeres at vi nå står nær en langsiktig bunn. Historisk vil markedet svinge mye fra dag til dag, og det er svært vanskelig å treffe en bunn.

Det statistiske grunnlaget er lite. Vi tenker følgende er riktig nå:

Kjøp hvis du er langsiktig i markedet, to år eller mer, og ønsker å ta del i den langsiktige verdiskapningen som aksjemarkedet historisk har gitt. Kjøp også om du er kortsiktig, har stor risikotoleranse, og ønsker stor oppside.

Avvent (nye kjøp) om du er kortsiktig ute av markedet, ikke ønsker å være med på de store svingningene som aksjer antas å gi de kommende ukene og dagene, og heller vil avvente sikrere tegn på at oppgangen kommer. Det kan godt være markedene skal lengre ned, før bunnen er nådd.

Selg om du er kortsiktig i markedet, under ett år, og vil minimere risiko for tap av kapital.

Tillegg 1: Grafer referanseindekser

Oslo børs, OSEBX

Fall i OSEBX på minst 30% i løpet av 66 dager og minst 66 dager siden forrige store fall.

Stockholmsbørsen, OMXSBGI

Fall i OMXSBGI på minst 30% i løpet av 66 dager og minst 66 dager siden forrige store fall.

Københavnsbørsen, OMXC25GI

Fall i OMXC25GI på minst 25% i løpet av 66 dager og minst 66 dager siden forrige store fall.

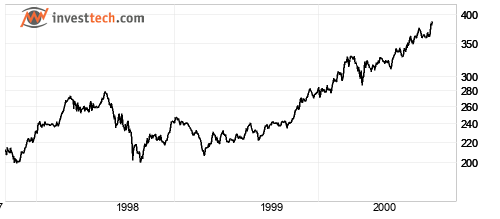

Tillegg 2: Hausseindekser historiske verdier

Grafene viser Investtechs kortsiktige hausseindekser for Norge, Sverige og Danmark, sammen med referanseindeksene. Grønn farge i referanseindeksen viser hvor hausseindeksen har vært under ti poeng.

Oslo Børs

Stockholmsbørsen

Københavnsbørsen

Tillegg 3: Slik kan hausseindeksene forstås

Aksjer som stiger over sin foregående topp gir kjøpssignal. Aksjer som faller under sin foregående bunn gir salgssignal. Hausseverdien er prosentandelen av aksjene med kjøpssignal og går fra 0 til 100 poeng. Hausseverdien brukes som et estimat for andelen av investorene som er positive til aksjemarkedet. |

1. Hausseverdier under 50 poeng indikerer at et flertall av investorene er negative. De har solgt på stadig lavere kurser med bakgrunn i liten tro på kursoppgang. |

2. Når hausse bryter under ti poeng, er nesten alle investorene negative. Media overstrømmes av artikler om økonomiske problemer og fall på børsene. Det er innslag av panikk og tvangssalg. |

3. Alle nyheter er negative og skulle det komme noe positivt, blir det bortforklart. Det ser virkelig mørkt ut. Investorene er inne i en depresjon. Enhver endring vil nå være positiv. |

4. Optimismen øker. Fortsatt er en stor majoritet av investorene negative og kursene er lave. Noen begynner imidlertid å ta til seg positive impulser og ny kapital kommer inn i markedet. En aksje som har falt 50 prosent, må stige 100 prosent for å komme opp dit den var. Mange aksjer har stor oppside. |

Keywords: Hausse.

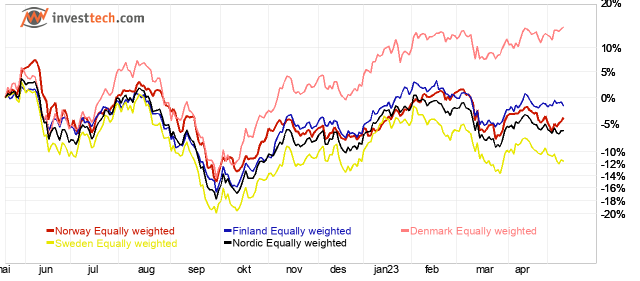

Investtech-forskning: Investtech-indeksene - resultater 2023-2024

Publisert 11.04.2024.

Forfattere: Analytiker Fredrik Dahl Bråten og forskningssjef Geir Linløkken, Investtech.

Abstract:

Investtech lanserte Investtech-indeksene i april i 2022. Her følger vi opp fjorårets forskningsartikkel for indeksene med ferske tall for perioden 2023-2024. Vi ser på hvordan blant annet trendstatus, innsidehandler og likviditet har gitt uttelling på avkastning det siste året. Hovedkonklusjonen er som i fjor, at stigende trend, positiv teknisk score og innsidekjøp har vært forbundet med meravkastning den etterfølgende perioden. Høyvolatile aksjer har, som tidligere, underprestert sterkt mot mindre volatile aksjer. Lavlikvide aksjer ga også i fjor betydelig mindreavkastning mot mer likvide aksjer.

Investtech-indekser

Investtech har siden april 2022 oppdatert en rekke likeveide indekser for aksjer med forskjellige tekniske og kvantitative egenskaper. Tanken er at indeksene på en god måte viser hvilken avkastning man ville fått om man helt mekanisk fulgte kvantitative strategier ved aksjehandel. Indeksene kan også vise hvilke faktorer som er drivere i markedet på kort sikt, og hva som nå har gitt god "pay off".

Indeksenes medlemmer oppdateres fullstendig automatisk med bestemte intervaller. Avkastning beregnes automatisk hver børsdag.

Til forskjell fra mange markedsindekser, er Investtech-indeksene likeveide. Det betyr at alle aksjene i utgangspunktet har samme vekt, enten det er et veldig stort eller ganske lite selskap. Indeksene kan være gode referanseindekser for investorer som følger analysene fra Investtech, og som sprer pengene på ganske like store poster i porteføljene sine.

Les mer om Investtech-indeksene her!

Den 25. mai 2023 publiserte Investtech resultater for alle Investtech-indeksene på Norden-nivå med fokus på perioden 2022-2023, samt 2013-2023. Her følger vi opp med indeksenes resultater for 2023-2024 og tiårsperioden 2014-2024. Grafer og tabeller er oppdatert per 5. april 2024.

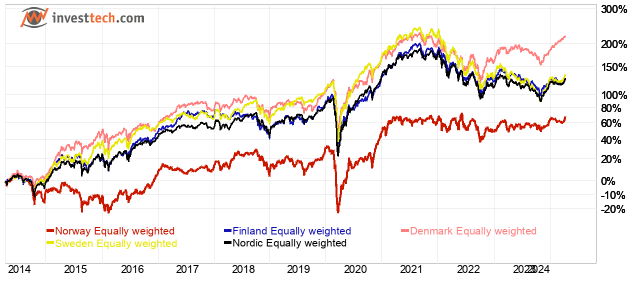

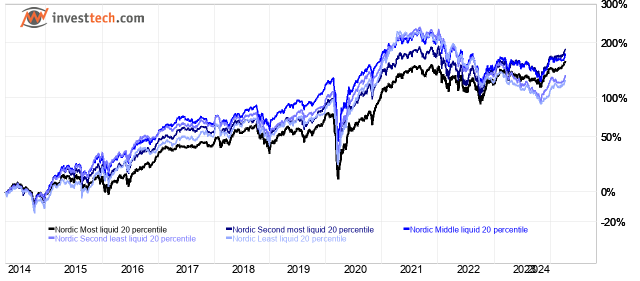

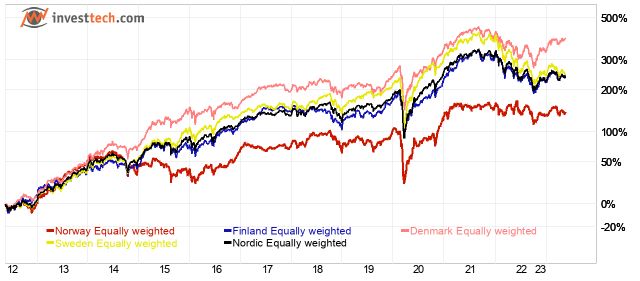

Investtech-indekser for de nordiske markedene

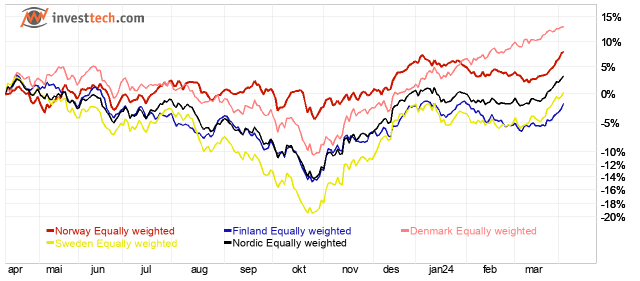

Figur 1a: Likeveide indekser for de nordiske markedene. Siste år fram til 5. april 2024.

Figur 1b: Som over, men siste ti år fram til 5. april 2024.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Norway Equally weighted | 8,5 % | 5,3 % |

| Sweden Equally weighted | -1,1 % | 8,8 % |

| Denmark Equally weighted | 11,6 % | 12,3 % |

| Finland Equally weighted | -2,6 % | 8,5 % |

| Nordic Equally weighted | 5,1 % | 8,5 % |

|---|

Merk at grafen for siste år er eksakt siste kalenderår, mens tabellverdien for siste år gjelder for siste 252 dager, som ikke helt tilsvarer et kalenderår. Dermed kan det være en liten forskjell mellom grafen og tabellen.

Den likeveide nordiske samleindeksen vil fungere som referanseindeks for alle de andre indeksene. Den består per 5. april 2024 av de 835 nordiske aksjene med daglig gjennomsnittsomsetning over en halv million kroner. Indeksmedlemmer oppdateres kvartalsvis. Hver aksje gis lik vekt initialt, og avkastning beregnes daglig.

For året som har gått, ser vi at Danmark, som i fjor, utviklet seg best, med en oppgang på 11,6 prosent. Like etter fulgte Norge med en oppgang på 8,5 prosent. Sverige og Finland gjorde det svakere og var ned henholdsvis 1,1 og 2,6 prosent. Norden samlet var i år opp 5,1 prosent, noe som er markant bedre enn fjorårets nedgang på 4,6 prosent.

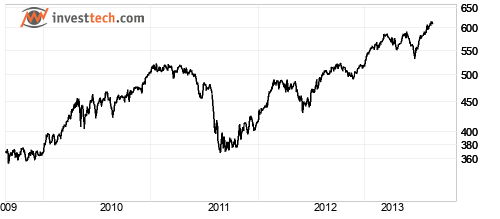

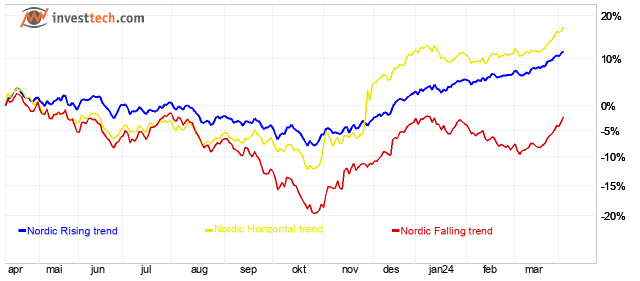

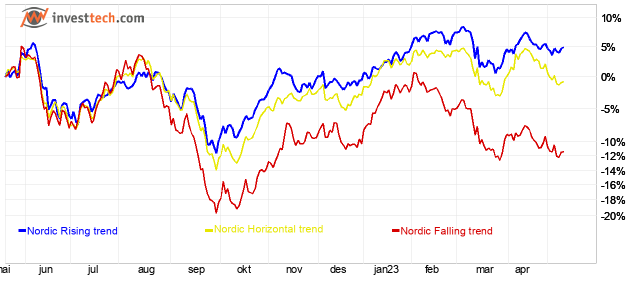

Investtech-indekser for trend

Figur 2a: Investtech-indekser for nordiske aksjer i stigende, fallende og sidelengs trend. Kursutvikling siste år fram til 5. april 2024.

Figur 2b: Som over, men siste ti år fram til 5. april 2024.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic Rising trend | 12,8 % | 18,4 % |

| Nordic Horizontal trend | 20,6 % | 10,8 % |

| Nordic Falling trend | -1,5 % | -2,6 % |

Medlemmene i trendindeksene oppdateres månedlig. Indeksens utvikling én måned, bestemmes av hvordan aksjer med de forskjellige trendstatusene ved utløpet av forrige måned utvikler seg.

Det siste året har aksjer i stigende trender steget 12,8 prosent. Det er 7,7 prosentpoeng bedre enn referanseindeksen Nordic Equally weighted. Aksjer i fallende trender har gjort det dårlig, med nedgang på 1,5 prosent, tilsvarende 3,6 prosentpoeng svakere enn referanseindeksen.

Aksjer i horisontale trender har i år overrasket positivt og gitt en meravkastning på rundt 10 prosent over tiårsgjennomsnittet.

Differansen siste år mellom aksjer i stigende trender og i fallende trender er hele 14,3 prosentpoeng, svakt ned fra fjorårets differanse på 18,7 prosentpoeng. Det er litt under snittet for de siste ti år, som er 21,0 prosentpoeng.

Tallene viser at trendsignaler har fungert bra det siste året.

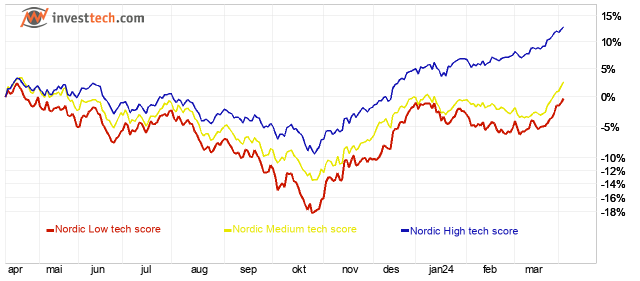

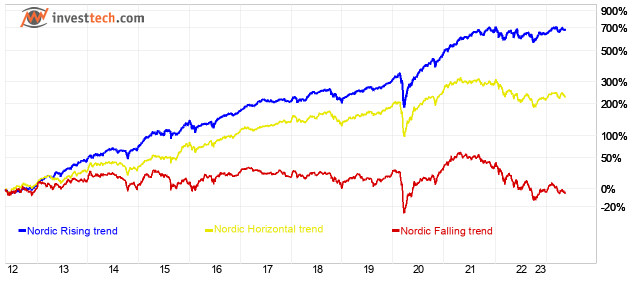

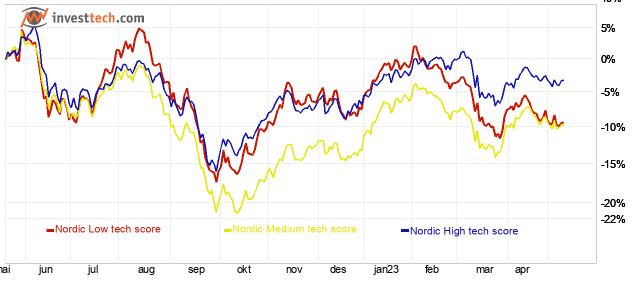

Investtech-indekser for teknisk score

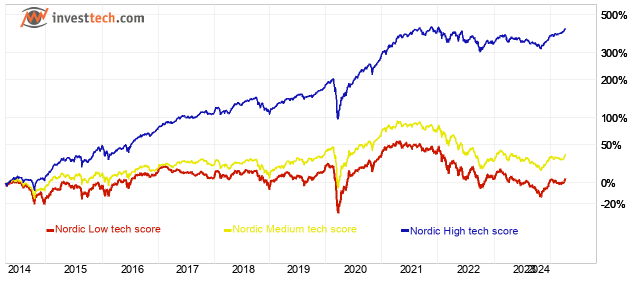

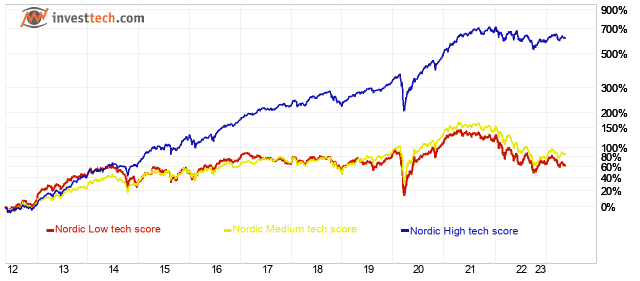

Figur 3a: Investtech-indekser for nordiske aksjer med høy, middels og lav teknisk score, tilsvarende algoritmisk kjøp/svak kjøpsanbefaling, holdanbefaling og selg/svak salgsanbefaling på mellomlang sikt. Kursutvikling siste år fram til 5. april 2024.

Figur 3b: Som over, men siste ti år fram til 5. april 2024.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic High tech score (buy and weak buy) | 13,8 % | 17,8 % |

| Nordic Medium tech score (neutral) | 5,2 % | 3,0 % |

| Nordic Low tech score (sell and weak sell) | 2,0 % | 0,4 % |

Det siste året har aksjer med høy teknisk score gjort det klart bedre enn aksjer med nøytral eller lav teknisk score. Aksjer med kjøp eller svak kjøpsanbefaling fra Investtechs algoritmer har altså utviklet seg bedre enn aksjer med nøytral eller negativ anbefaling. Differansen ned mot indeksene for de nøytrale og negative aksjene er 9 til 12 prosentpoeng. Det er stor avstand, men litt mindre enn for siste tiårsperiode, da den var 15-17 prosentpoeng.

Tallene viser at teknisk score-anbefalingene har fungert bra det siste året, men litt mindre bra enn for siste ti år.

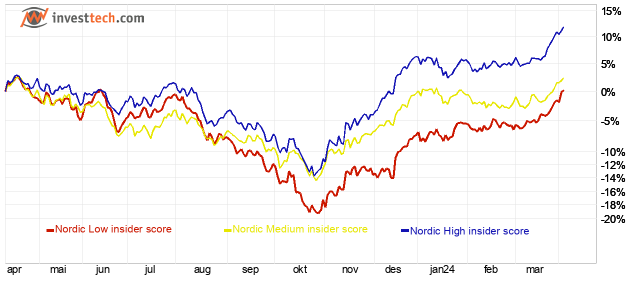

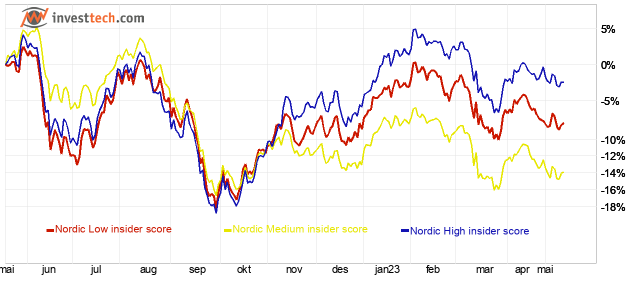

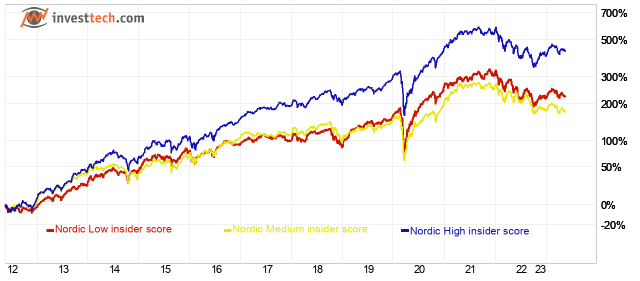

Investtech-indekser for innsidehandler

Figur 4a: Investtech-indekser for nordiske aksjer med høy, middels og lav innsidescore, tilsvarende algoritmisk kjøp/svak kjøpsanbefaling, holdanbefaling og selg/svak salgsanbefaling basert på innsidehandler. Kursutvikling siste år fram til 5. april 2024.

Figur 4b: Som over, men siste ti år fram til 5. april 2024.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic High insider score (buy and weak buy) | 14,4 % | 13,7 % |

| Nordic Medium insider score (neutral) | 5,3 % | 6,6 % |

| Nordic Low insider score (sell and weak sell) | 2,2 % | 8,9 % |

Det er mange flere innsidekjøp enn innsidesalg i markedet, og indeksen med innsidekjøp har per 5. april 261 medlemmer, mens den med innsidesalg har 94 medlemmer.

Det siste året har indeksen med aksjer med høy innsidescore steget 14,4 prosent. Dette er langt over fjorårets stigning på 2,4 prosent og er nærmere snittet for det siste tiåret på 13,7 prosent. Indeksen med innsidesalg steg markant mindre, og var opp 2,2 prosent. Differansen på 12,2 prosentpoeng er større enn de 4,8 prosentpoeng som den har vært de siste ti årene.

Grafen viser at innsidekjøp har vært en god indikator det siste året.

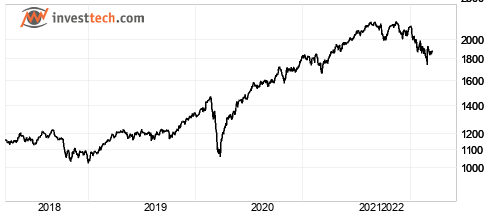

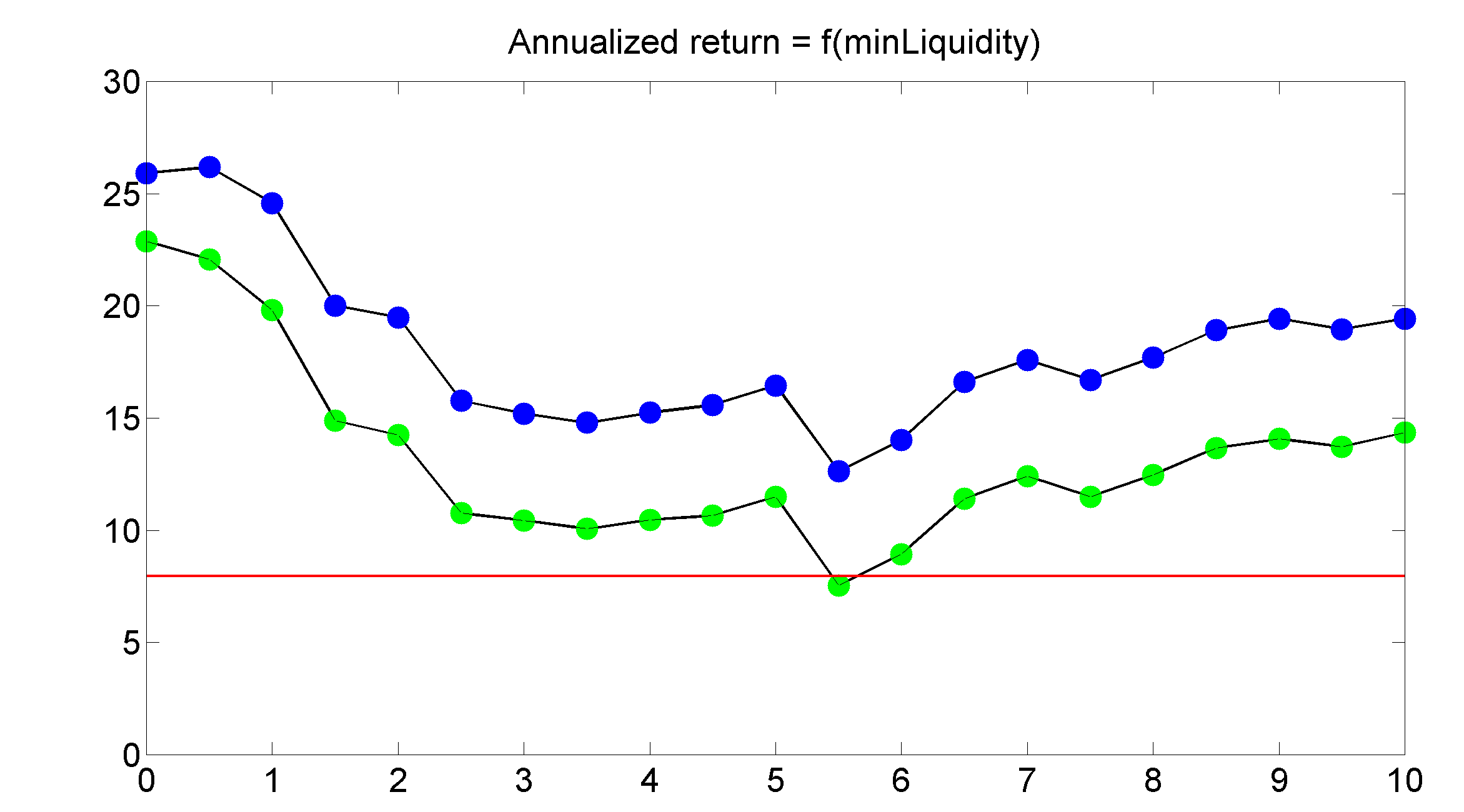

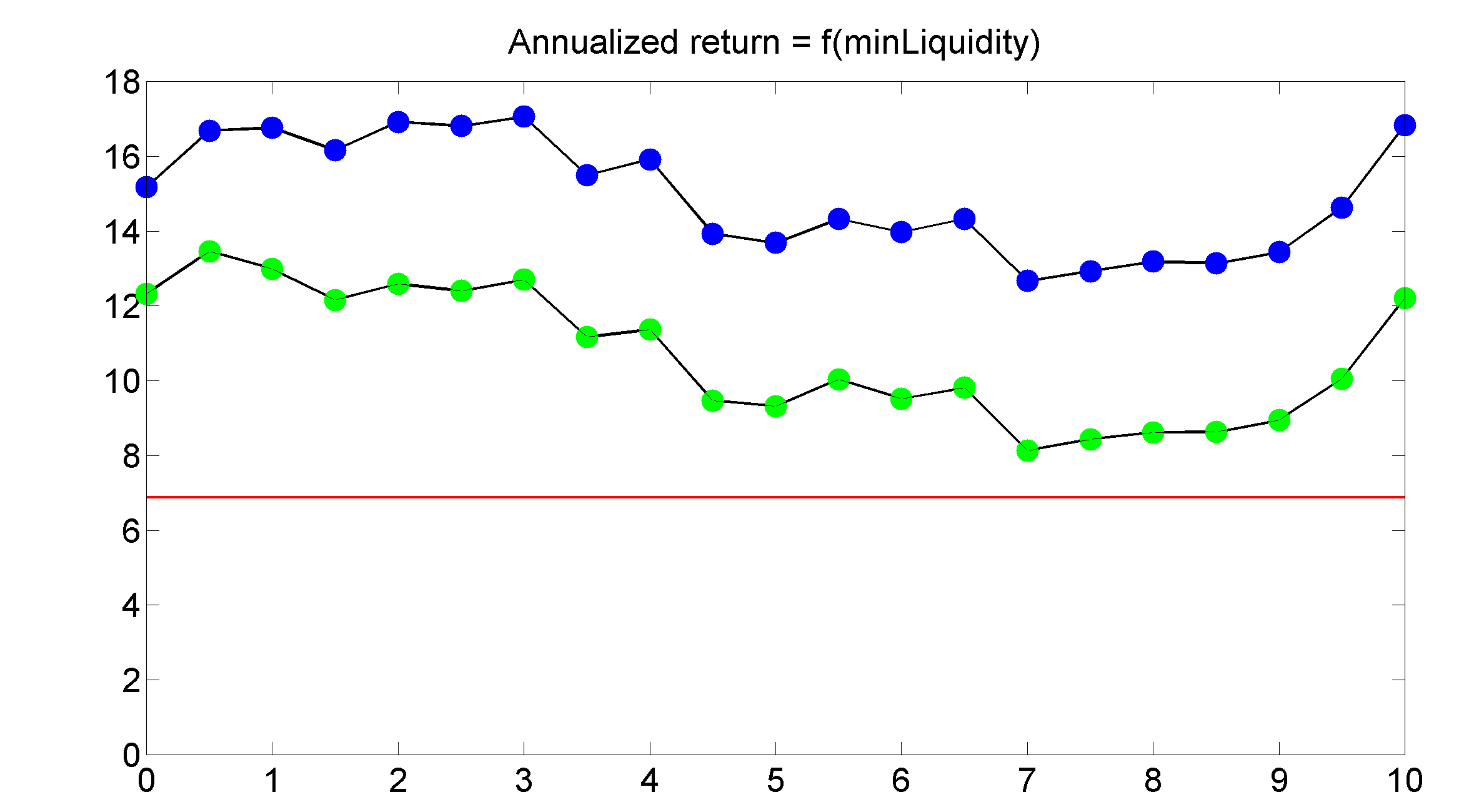

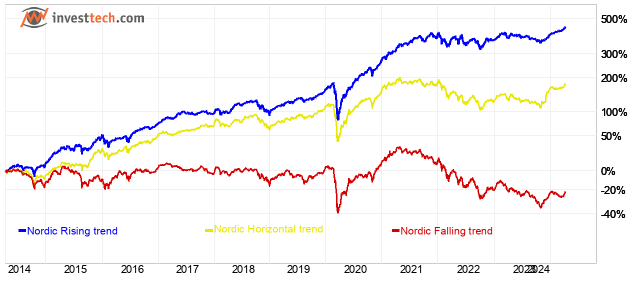

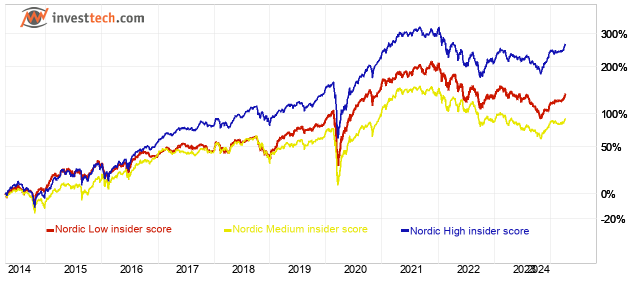

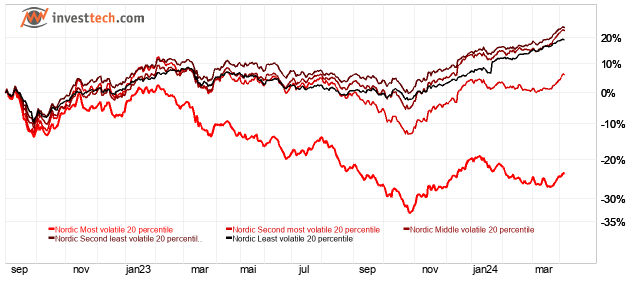

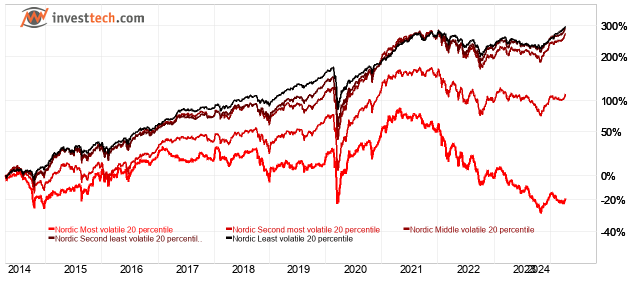

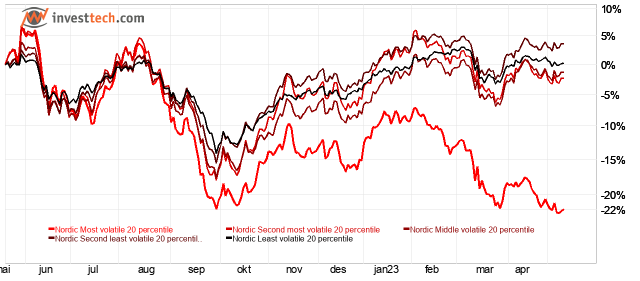

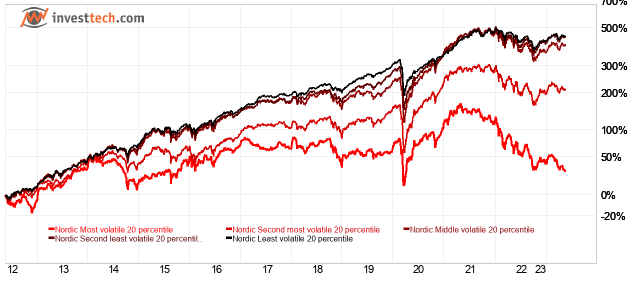

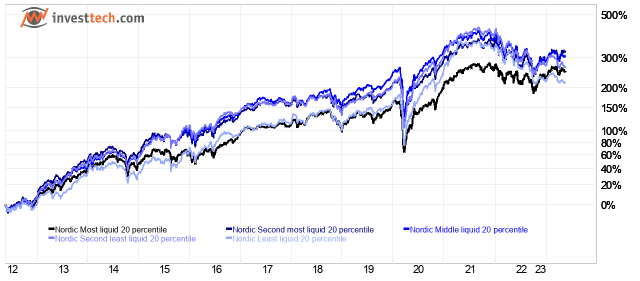

Investtech-indekser for volatilitet

Figur 5a: Investtech-indekser for nordiske aksjer med forskjellig volatilitet, inndelt i fem omtrent like store grupper. Indeksen "Most volatile" er for eksempel de 20 prosent av aksjene som svinger mest. Kursutvikling siste år fram til 5. april 2024.

Figur 5b: Som over, men siste ti år fram til 5. april 2024.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic Least volatile 20 percentile | 15,7 % | 14,7 % |

| Nordic Second least volatile 20 percentile | 18,0 % | 14,5 % |

| Nordic Middle volatile 20 percentile | 20,7 % | 13,9 % |

| Nordic Second most volatile 20 percentile | 4,7 % | 7,6 % |

| Nordic Most volatile 20 percentile | -13,6 % | -2,3 % |

Volatilitet er en egenskap ved aksjer som er ganske konstant over tid. Har en aksje svingt mye i en periode, vil den med høy sannsynlighet svinge mye også neste periode.

Her er det ingen store overraskelser. Som tidligere år, har gruppen over de mest volatile aksjene sterkt underprestert. Denne femtedelen av aksjene er ned 14 prosent. Dette er langt svakere enn de mindre volatile indeksene. Sammenligner vi årets resultater med resultatene fra de siste ti årene, ser vi at de mindre volatile aksjene har steget mer enn vanlig og de volatile aksjene har falt mer enn vanlig. Selskapene med moderat volatilitet har det siste året overrasket positivt med en meravkastning på rundt 7 prosentpoeng over tiårsgjennomsnittet.

På tiårsgrafen kommer effektene veldig godt fram: De mest volatile aksjene har gått mye dårligere enn de andre gruppene. Her ser vi imidlertid at også gruppen av de nest mest volatile aksjene har underprestert.

Grafen viser at de mest volatile aksjene har underprestert siste år. Det kan være fristende å kjøpe slike aksjer, som ofte fra tidligere har falt mye, og der oppsiden kan være høy, men indeksene tilsier at det er en farlig strategi. Basert på den langsiktige grafen anses det som en riktig strategi for langsiktige investorer å holde seg helt borte fra de mest volatile aksjene.

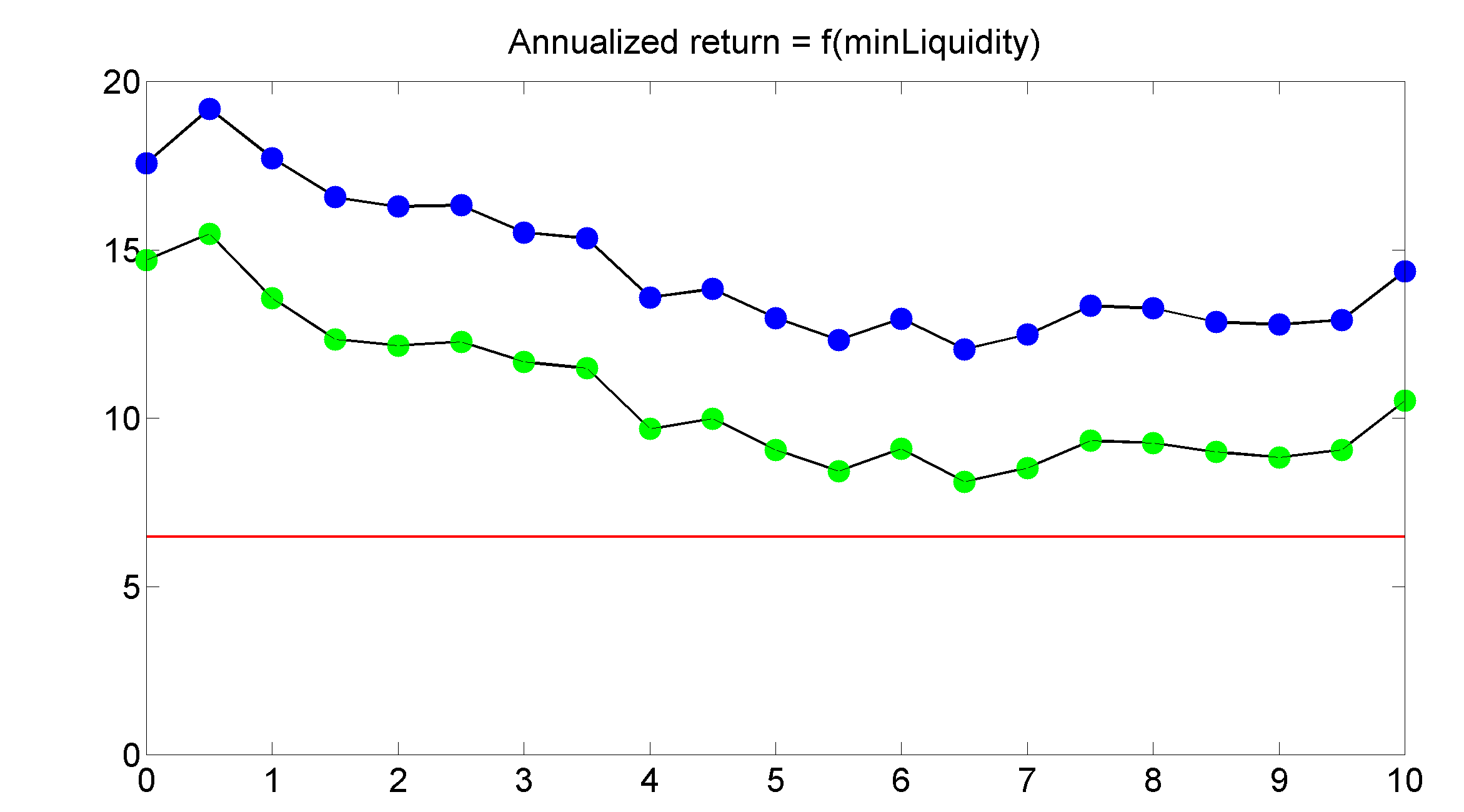

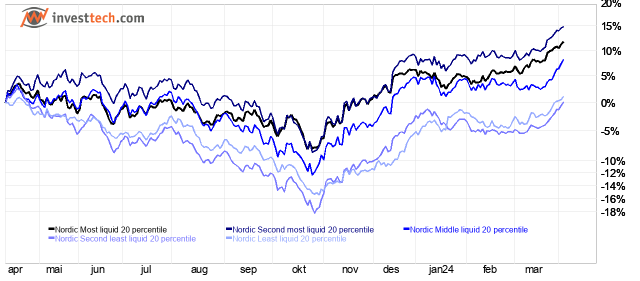

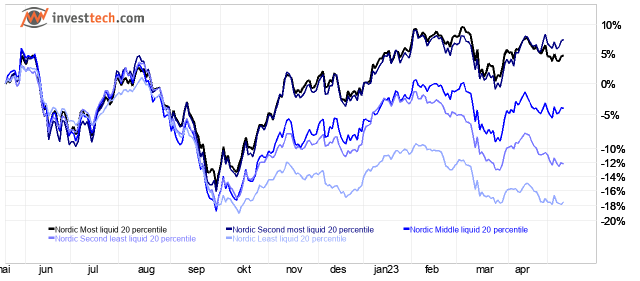

Investtech-indekser for likviditet

Figur 6a: Investtech-indekser for nordiske aksjer med forskjellig likviditet, inndelt i fem omtrent like store grupper. For Norge er for eksempel medianlikviditeten for aksjene i de fem forskjellige indeksene henholdsvis 0,9, 2,5, 6,0, 23 og 77 millioner kroner. Kursutvikling siste år fram til 5. april 2024.

Figur 6b: Som over, men siste ti år fram til 5. april 2024.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic Least liquid 20 percentile | 2,7 % | 8,5 % |

| Nordic Second least liquid 20 percentile | 2,6 % | 8,9 % |

| Nordic Middle liquid 20 percentile | 10,9 % | 10,6 % |

| Nordic Second most liquid 20 percentile | 15,8 % | 10,9 % |

| Nordic Most liquid 20 percentile | 12,4 % | 10,0 % |

Det siste året er den likeveide Investtech-indeksen for Nordens største selskaper opp rundt 12 prosent (sort kurve i grafen). Indeksen med de nest største selskapene (mørkeblå kurve) er opp rundt 16 prosent, mens de to gruppene over småselskaper (lyseblå kurver), de som omsettes for mellom cirka en halv og tre millioner kroner per dag, er opp kun rundt 3 prosent.

Smallcapselskapene har altså utviklet seg mye svakere enn bigcaps de siste 12 månedene. Ser vi på lang sikt, de siste ti årene, ser vi at indeksene har fulgt hverandre godt, og at at det er små forskjeller mellom gruppene.

Selv om småselskaper har underprestert mot storselskaper den siste perioden, akkurat som i fjor, skal vi være forsiktige med å tro at dette er en vedvarende endring i markedet. Snarere har vi tro på at den langsiktige statistikken fortsatt gjelder, og at småselskapene igjen skal utvikle seg på linje med markedet. Gruppene med småselskaper gjorde det i år langt bedre enn i fjor da indeksene falt 12 og 18 prosent. Dette kan være tegn på at smallcap kan gjøre det bedre fremover, og etter hvert ta igjen storselskapene om man legger tiårstallene til grunn.

Oppsummering

Trender har fortsatt å være en god indikator for om aksjer skal stige eller falle. Det har, akkurat som teorien og tidligere statistikk har vist, vært riktig å kjøpe aksjer i stigende trender og å selge aksjer i fallende trender.

Aksjer med høy teknisk score, altså algoritmisk kjøpsanbefaling, har det siste året gjort det klart bedre enn de med nøytral eller negativ anbefaling.

Også innsidehandler har vært en god indikator, med positiv avkastning siste år for aksjer med innsidekjøp, mens aksjene med innsidesalg eller uten innsidehandler har utviklet seg langt svakere.

Veldig høy volatilitet, som tidligere har vært sterkt forbundet med mindreavkastning, har fortsatt indikert en svak utvikling. Den mest volatile femtedelen av de nordiske aksjene har underprestert med rundt 30 til 35 prosentpoeng mot de fire andre gruppene det siste året.

Småselskapene har gjort det mye svakere enn storselskapene det siste året. På lang sikt er det imidlertid ingenting som tilsier at slike aksjer skal fortsette å underprestere.

Konklusjon

Som i fjorårets analyse, konkluderer vi med at indeksene hovedsakelig har fulgt utviklingsmønsteret fra tidligere år, og at Investtechs analyser kan gi gode innspill til hvilke aksjer som bør kjøpes, selges og unngås.

Investtech-indeksene og de kvantitative forholdene som er grunnlaget for dem, trygger oss i strategien som ligger til grunn for Investtechs analyser: Kjøp aksjer som er teknisk positive, ligger i stigende trender og/eller som er positive på innsidehandler. Selg tilsvarende negative aksjer. Unngå totalt å investere i de mest volatile aksjene.

Smallcap har underprestert i siste periode, mens de på lang sikt har gjort det på linje med større selskaper. Fra signalstatistikken i vårt store forskningsprosjekt fra 2021, så vi at småselskapene ga sterkere tekniske signaler enn storselskapene, og at man potensielt lettere kunne oppnå meravkastning her. Vi anser det fortsatt som gunstig å overvekte porteføljen mot smallcap, selv om man da i noen perioder må akseptere store avvik mot referanseindeksene. Les mer om signaler i smallcaps vs bigcaps her.

Historiske resultater er ingen garanti for tilsvarende framtidige resultater. Det kan være at markedene endrer seg framover, og at andre ting da vil gjelde. Statistikken og oppsummeringen for Investtech-indeksene det siste året, anses imidlertid å bekrefte resultatene fra tidligere og underbygge at dette er vedvarende effekter i markedene. Forskningsresultatene og statistikken vil fortsatt være sentral i Investtechs subjektive anbefalinger i morgenrapporter, modellporteføljer og andre analysepublikasjoner.

Investtech-forskning: Investtech-indeksene - resultater 2022-2023

Publisert 22.5.2023.

Forfatter: forskningssjef Geir Linløkken, Investtech.

Abstract:

Investtech lanserte Investtech-indeksene i april i fjor. Her er den første forskningsartikkelen basert på indeksene. Vi ser på hvordan blant annet trendstatus, innsidehandler og likviditet har gitt uttelling på avkastning det siste året. Hovedkonklusjonen er at stigende trend, positiv teknisk score og innsidekjøp har vært forbundet med meravkastning den etterfølgende perioden. Høyvolatile aksjer har, som tidligere, underprestert sterkt mot mindre volatile aksjer. Utviklingen for lavlikvide aksjer har, til forskjell fra tidligere, gitt betydelig mindreavkastning mot mer likvide aksjer.

Investtech-indekser

Investtech har siden april 2022 oppdatert en rekke likeveide indekser for aksjer med forskjellige tekniske og kvantitative egenskaper. Tanken er at indeksene på en god måte viser hvilken avkastning man ville fått om man helt mekanisk fulgte kvantitative strategier ved aksjehandel. Indeksene kan også vise hvilke faktorer som er drivere i markedet på kort sikt, og hva som nå har gitt god "pay off".

Indeksenes medlemmer oppdateres fullstendig automatisk med bestemte intervaller. Avkastning beregnes automatisk hver børsdag.

Til forskjell fra mange markedsindekser, er Investtech-indeksene likeveide. Det betyr at alle aksjene i utgangspunktet har samme vekt, enten det er et veldig stort eller ganske lite selskap. Indeksene kan være gode referanseindekser for investorer som følger analysene fra Investtech, og som sprer pengene på ganske like store poster i porteføljene sine.

Les mer om Investtech-indeksene her!

Under følger resultater for alle Investtech-indeksene på Norden-nivå. Grafer og tabellene er per 15. mai 2023.

Investtech-indekser for de nordiske markedene

Figur 1a: Likeveide indekser for de nordiske markedene. Siste år fram til 15. mai 2023.

Figur 1b: Som over, men siste ti år fram til 15. mai 2023.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Norway Equally weighted | -3,7 % | 7,4 % |

| Sweden Equally weighted | -10,8 % | 11,6 % |

| Denmark Equally weighted | 15,5 % | 14,5 % |

| Finland Equally weighted | -1,4 % | 10,6 % |

| Nordic Equally weighted | -4,6 % | 10,9 % |

|---|

Merk at grafen for siste år er eksakt siste kalenderår, mens tabellverdien for siste år gjelder for siste 252 dager, som ikke helt tilsvarer et kalenderår. Dermed kan det være en liten forskjell mellom grafen og tabellen.

Den likeveide nordiske samleindeksen vil fungere som referanseindeks for alle de andre indeksene. Den består per 15. mai 2023 av de 807 nordiske aksjene med daglig gjennomsnittsomsetning over en halv million kroner. Indeksmedlemmer oppdateres kvartalsvis. Hver aksje gis lik vekt initialt, og avkastning beregnes daglig.

For året som har gått, ser vi at Danmark utviklet seg best, med en oppgang på 15,5 prosent. Sverige var svakest, ned 10,8 prosent, mens Norge og Finland, samt Norden samlet, var svakt ned.

Investtech-indekser for trend

Figur 2a: Investtech-indekser for nordiske aksjer i stigende, fallende og sidelengs trend. Kursutvikling siste år fram til 15. mai 2023.

Figur 2b: Som over, men siste ti år fram til 15. mai 2023.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic Rising trend | 8,1 % | 20,4 % |

| Nordic Horizontal trend | -0,3 % | 11,2 % |

| Nordic Falling trend | -10,6 % | -1,0 % |

Medlemmene i trendindeksene oppdateres månedlig. Indeksens utvikling én måned, bestemmes av hvordan aksjer med de forskjellige trendstatusene ved utløpet av forrige måned utvikler seg.

Det siste året har aksjer i stigende trender steget 8,1 prosent. Det er 12,7 prosentpoeng bedre enn referanseindeksen Nordic Equally weighted. Aksjer i fallende trender har gjort det dårlig, med nedgang på 10,6 prosent, tilsvarende 6,0 prosentpoeng svakere enn referanseindeksen.

Differansen siste år mellom aksjer i stigende trender og i fallende trender er hele 18,7 prosentpoeng. Det er helt på linje med snittet for de siste ti år, som er 21,4 prosentpoeng.

Tallene viser at trendsignaler har fungert bra det siste året.

Investtech-indekser for teknisk score

Figur 3a: Investtech-indekser for nordiske aksjer med høy, middels og lav teknisk score, tilsvarende algoritmisk kjøp/svak kjøpsanbefaling, holdanbefaling og selg/svak salgsanbefaling på mellomlang sikt. Kursutvikling siste år fram til 15. mai 2023.

Figur 3b: Som over, men siste ti år fram til 15. mai 2023.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic High tech score (buy and weak buy) | -0,4 % | 19,7 % |

| Nordic Medium tech score (neutral) | -9,6 % | 5,0 % |

| Nordic Low tech score (sell and weak sell) | -8,3 % | 2,5 % |

Det siste året har aksjer med høy teknisk score gjort det klart bedre enn aksjer med nøytral eller lav teknisk score. Aksjer med kjøp eller svak kjøpsanbefaling fra Investtechs algoritmer har altså utviklet seg bedre enn aksjer med nøytral eller negativ anbefaling. Differansen ned mot indeksene for de nøytrale og negative aksjene er 8 til 9 prosentpoeng. Det er stor avstand, men litt mindre enn for siste tiårsperiode, da den var 14-16 prosentpoeng.

Tallene viser at teknisk score-anbefalingene har fungert bra det siste året, men litt mindre bra enn for siste ti år.

Investtech-indekser for innsidehandler

Figur 4a: Investtech-indekser for nordiske aksjer med høy, middels og lav innsidescore, tilsvarende algoritmisk kjøp/svak kjøpsanbefaling, holdanbefaling og selg/svak salgsanbefaling basert på innsidehandler. Kursutvikling siste år fram til 15. mai 2023.

Figur 4b: Som over, men siste ti år fram til 15. mai 2023.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic High insider score (buy and weak buy) | 2,4 % | 16,1 % |

| Nordic Medium insider score (neutral) | -9,2 % | 8,7 % |

| Nordic Low insider score (sell and weak sell) | -4,1 % | 11,4 % |

Det er mange flere innsidekjøp enn innsidesalg i markedet, og indeksen med innsidekjøp har per 15. mai 257 medlemmer, mens den med innsidesalg har 69 medlemmer.

Det siste året har indeksen med aksjer med høy innsidescore steget 2,4 prosent, mens den med innsidesalg har falt 4,1 prosent. Differansen på 6,5 prosentpoeng er litt større enn hva den har vært de siste ti årene.

Grafen viser at innsidekjøp har vært en god indikator det siste året.

Investtech-indekser for volatilitet

Figur 5a: Investtech-indekser for nordiske aksjer med forskjellig volatilitet, inndelt i fem omtrent like store grupper. Indeksen "Most volatile" er for eksempel de 20 prosent av aksjene som svinger mest. Kursutvikling siste år fram til 15. mai 2023.

Figur 5b: Som over, men siste ti år fram til 15. mai 2023.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic Least volatile 20 percentile | 0,2 % | 15,6 % |

| Nordic Second least volatile 20 percentile | 6,1 % | 15,8 % |

| Nordic Middle volatile 20 percentile | -0,2 % | 14,7 % |

| Nordic Second most volatile 20 percentile | -1,1 % | 10,3 % |

| Nordic Most volatile 20 percentile | -20,3 % | 1,8 % |

Volatilitet er en egenskap ved aksjer som er ganske konstant over tid. Har en aksje svingt mye i en periode, vil den med høy sannsynlighet svinge mye også neste periode.

Her er det ingen store overraskelser. Som tidligere år, har gruppen over de mest volatile aksjene sterkt underprestert. Denne femtedelen av aksjene er ned 22 prosent. De andre gruppene er alle pluss minus null.

På tiårsgrafen kommer effektene like godt fram: De mest volatile aksjene har gått mye dårligere enn de andre gruppene. Her ser vi imidlertid at også gruppen av de nest mest volatile aksjene har underprestert.

Grafen viser at de mest volatile aksjene har underprestert siste år. Det kan være fristende å kjøpe slike aksjer, som ofte fra tidligere har falt mye, og der oppsiden kan være høy, men indeksene tilsier at det er en farlig strategi. Basert på den langsiktige grafen anses det som en riktig strategi for langsiktige investorer å holde seg helt borte fra de mest volatile aksjene.

Investtech-indekser for likviditet

Figur 6a: Investtech-indekser for nordiske aksjer med forskjellig likviditet, inndelt i fem omtrent like store grupper. For Norge er for eksempel medianlikviditeten for aksjene i de fem forskjellige indeksene henholdsvis 0,9, 2,5, 6,0, 23 og 77 millioner kroner. Kursutvikling siste år fram til 15. mai 2023.

Figur 6b: Som over, men siste ti år fram til 15. mai 2023.

| Indeksnavn | Avkastning siste år | Annualisert siste ti år |

| Nordic Least liquid 20 percentile | -18,1 % | 11,0 % |

| Nordic Second least liquid 20 percentile | -12,0 % | 11,4 % |

| Nordic Middle liquid 20 percentile | -2,8 % | 12,7 % |

| Nordic Second most liquid 20 percentile | 10,7 % | 12,7 % |

| Nordic Most liquid 20 percentile | 9,1 % | 11,5 % |

Det siste året er den likeveide Investtech-indeksen for Nordens største selskaper opp rundt 5 prosent (sort kurve i grafen). Indeksen med de nest største selskapene (mørkeblå kurve) er opp rundt 7 prosent, mens de to gruppene over småselskaper (lyseblå kurver), de som omsettes for mellom cirka en halv og tre millioner kroner per dag, er ned mellom 12 og 18 prosent.

Smallcapselskapene har altså utviklet seg mye svakere enn bigcaps de siste 12 månedene. Ser vi på lang sikt, de siste ti årene, ser vi at indeksene har fulgt hverandre godt, og at at det er små forskjeller mellom gruppene.

Selv om småselskaper har underprestert mot storselskaper den siste perioden, skal vi være forsiktige med å tro at dette er en vedvarende endring i markedet. Snarere har vi tro på at den langsiktige statistikken fortsatt gjelder, og at småselskapene igjen skal utvikle seg på linje med markedet.

Oppsummering

Trender har fortsatt å være en god indikator for om aksjer skal stige eller falle. Det har akkurat som teorien og tidligere statistikk har vist, vært riktig å kjøpe aksjer i stigende trender og å selge aksjer i fallende trender.

Aksjer med høy teknisk score, altså algoritmisk kjøpsanbefaling, har det siste året gjort det klart bedre enn de med nøytral eller negativ anbefaling.

Også innsidehandler har vært en god indikator, med positiv avkastning siste år for aksjer med innsidekjøp, mens aksjene med innsidesalg eller uten innsidehandler har utviklet seg negativt.

Veldig høy volatilitet, som tidligere har vært sterkt forbundet med mindreavkastning, har fortsatt indikert en svak utvikling. Den mest volatile femtedelen av de nordiske aksjene har underprestert med rundt 20 prosentpoeng mot de fire andre gruppene det siste året.

Småselskapene har gjort det mye svakere enn storselskapene det siste året. På lang sikt er det imidlertid ingenting som tilsier at slike aksjer skal fortsette å underprestere.

Konklusjon

Vi konkluderer med at indeksene hovedsakelig har fulgt utviklingsmønsteret fra tidligere år, og at Investtechs analyser kan gi gode innspill til hvilke aksjer som bør kjøpes, selges og unngås.

Investtech-indeksene og de statistiske forholdene som kommer fram via dem, trygger oss i strategien som ligger til grunn for Investtechs analyser: Kjøp aksjer som er teknisk positive, ligger i stigende trender og/eller som er positive på innsidehandler. Selg tilsvarende negative aksjer. Unngå totalt å investere i de mest volatile aksjene. Disse får gjerne benevnelsen «lottoaksjer» og har konsistent over tid gitt svak avkastning.

Smallcap har underprestert i siste periode, mens de på lang sikt har gjort det på linje med større selskaper. Fra signalstatistikken i vårt store forskningsprosjekt fra 2021, så vi at småselskapene ga sterkere tekniske signaler enn storselskapene, og at man potensielt lettere kunne oppnå meravkastning her. Vi anser det fortsatt som gunstig å overvekte porteføljen mot smallcap, selv om man da i noen perioder må akseptere store avvik mot referanseindeksene. Les mer om signaler i smallcaps vs bigcaps her.

Historiske resultater er ingen garanti for tilsvarende framtidige resultater. Det kan være at markedene endrer seg framover, og at andre ting da vil gjelde. Statistikken og oppsummeringen for Investtech-indeksene det siste året, anses imidlertid å bekrefte resultatene fra tidligere og underbygge at dette er vedvarende effekter i markedene. Forskningsresultatene og statistikken vil fortsatt være sentral i Investtechs subjektive anbefalinger i morgenrapporter, modellporteføljer og andre analysepublikasjoner.

Panikk i markedet - statistikk for Norge, Sverige og Danmark

Publisert 17.03.2020

Børsene i Norge, Sverige og Danmark er ned henholdsvis 33, 32 og 26 prosent siden toppen tidligere i år. Hva har skjedd i lignende situasjoner tidligere, og hvor står børsen ett og to år fram i tid?

Vi har sett hva som har skjedd når de skandinaviske børsene tidligere har falt like mye. Her er statistikken:

Oslo børs, OSEBX

Fall i OSEBX på minst 30% i løpet av 66 dager og minst 66 dager siden forrige store fall.

1: 19871109 37.18 fall -32.55%, next 22 days: -3.36%, next 250 days: 12.86%, next 500 days: 106.75% 2: 19920824 44.51 fall -32.47%, next 22 days: 8.29%, next 250 days: 80.18%, next 500 days: 110.36% 3: 19980921 126.55 fall -31.07%, next 22 days: 4.95%, next 250 days: 44.56%, next 500 days: 84.65% 4: 20010921 134.06 fall -30.36%, next 22 days: 10.49%, next 250 days: -19.08%, next 500 days: 11.20% 5: 20080916 333.58 fall -32.44%, next 22 days:-32.23%, next 250 days: -2.90%, next 500 days: 12.31% Mean: -31.78%, next 22 days: -2.37%, next 250 days: 23.12%, next 500 days: 65.06%

Stockholmsbørsen, OMXSBGI

Fall i OMXSBGI på minst 30% i løpet av 66 dager og minst 66 dager siden forrige store fall.

1: 19981005 164.18 fall -32.93%, next 22 days: 21.45%, next 250 days: 57.21%, next 500 days: 131.40% 2: 20020722 179.80 fall -30.29%, next 22 days: 5.89%, next 250 days: 8.44%, next 500 days: 39.58% 3: 20081024 248.66 fall -31.78%, next 22 days: 5.64%, next 250 days: 59.11%, next 500 days: 98.10% Mean: -31.67%, next 22 days: 10.99%, next 250 days: 41.59%, next 500 days: 89.69%

Københavnsbørsen, OMXC25GI

Fall i OMXC25GI på minst 25% i løpet av 66 dager og minst 66 dager siden forrige store fall.

1: 19981008 200.43 fall -25.12%, next 22 days: 12.79%, next 250 days: 19.34%, next 500 days: 93.92% 2: 20080121 421.35 fall -26.05%, next 22 days: 12.03%, next 250 days:-34.19%, next 500 days: -9.39% 3: 20081008 322.31 fall -25.64%, next 22 days: -3.70%, next 250 days: 14.93%, next 500 days: 43.66% 4: 20110822 379.96 fall -25.49%, next 22 days: 1.24%, next 250 days: 33.38%, next 500 days: 61.09% Mean: -25.57%, next 22 days: 5.59%, next 250 days: 8.37%, next 500 days: 47.32%

Etter mandagens fall er Investtechs kortsiktige hausseindekser for børsene i Norge, Sverige og Danmark er henholdsvis 6, 4 og 4 poeng. Det indikerer at vi kan stå nær en langsiktig bunn i markedet. Vi kommer tilbake med en utvidet analyse i morgen eller torsdag.

Keywords: Hausse.

Hausseindekser nær kritisk nivå - bør man nå kjøpe eller selge svenske, danske og norske aksjer?

Publisert 4.10.2022

Børsene i Sverige, Danmark og Norge har vært svært turbulente de siste dagene. Investtechs hausseindekser, som måler graden av optimisme og pessimisme i markedet, er tirsdag 4. oktober nær ved å utløse signaler, og i USA er allerede signal utløst. Tilsier teori og statistikk at markedet skal videre ned, eller er det nå man bør kjøpe?

Hausseindeksene måler andelen av selskapene som har gitt kjøps- og salgssignaler, og brukes for å beskrive graden av optimisme eller pessimisme i markedet. Dette er en optimismeindeks, der graden av optimisme kan gå fra null til 100 prosent.