Overkøbt RSI

Publiceret 03.11.2015.

Bør man sælge på overkøbt RSI? Eller er RSI først og fremmest en momentumindikator, sådan at man bør købe, når RSI bliver høj? Vi har set på kursudviklingen efter, at RSI er gået til ekstremniveauer på børserne i Stockholm, Oslo, København og Helsingfors. Resultaterne er spændende.

Videopræsentation

RSI - Relative Strength Index

RSI er en meget benyttet indikator inden for teknisk analyse. Forkortelsen RSI står for Relative Strength Index, og er et mål for, hvor godt en aktie er gået målt mod sig selv. Tallet beregnes ved at se på styrken i opgangsdagene i forhold til styrken i nedgangsdagene over en bestemt periode, og modtager en værdi mellem 0 og 100.

En aktie, som er steget meget i forhold til reaktionerne tilbage undervejs, vil have en høj RSI. Tilsvarende vil en aktie, som er faldet meget i forhold til reaktionerne op undervejs, have en lav RSI. RSI bruges både som en indikator på, om en aktie er oversolgt eller overkøbt, og om den har positivt momentum eller negativt momentum.

Hvordan kan en akties RSI-værdi sige noget om den videre kursudvikling? Vil en aktie, som er steget meget og har fået en høj RSI-værdi, mest sandsynligt fortsat stige, eller vil den reagere tilbage? Skal aktier med lav RSI, som indikerer oversolgt og negativt momentum, vende op eller fortsætte faldet?

RSI som overkøbt/oversolgt-indikator

En aktie bliver overkøbt, når den er steget meget på kort tid uden særlige reaktioner tilbage undervejs. Tanken er, at den da er steget for meget og snart vil reagere tilbage sådan, at man bør sælge.

Tilsvarende bliver en aktie oversolgt, når den er faldet meget på kort tid. Dette kan indikere, at den snart vil få en reaktion op og bør købes. Se eksempel herunder.

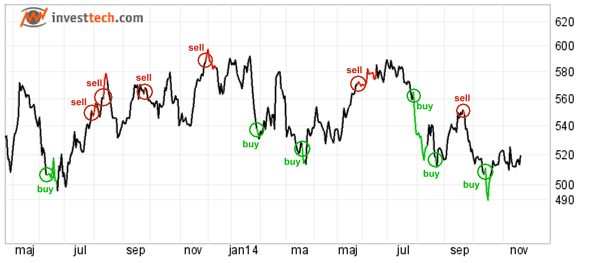

Figur 1: RSI21 i Carlsberg B. Grønne områder viser, at RSI er oversolgt (under 30),og røde områder at RSI er overkøbt (over 70).

RSI som momentumindikator

RSI bruges imidlertid også som en momentumindikator. Tanken her er, at store kursbevægelser indikerer, at investormassen er i bevægelse. Da gælder det om at hænge på og være med på bevægelserne, som er startet, med tanke på at endda flere investorer kommer med senere og driver kurserne videre i samme retning. Se eksempel herunder.

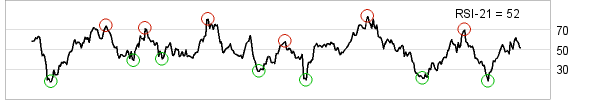

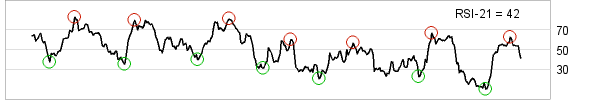

Figur 2: RSI21 i D/S Norden. Røde områder viser, at momentumet er højt og positivt (RSI over 70) og grønne områder, at momentumet er højt og negativt (RSI under 30).

Forskning på RSI

Investtech har startet et forskningsprojekt for at studere i hvilken grad, RSI kan bruges til at prædikere den fremtidige kursudvikling. Projektet er en del af et større projekt inden for signalanalyse af aktier, og er støttet af Norges Forskningsråd gennem SkatteFunn-ordningen.

Er det sådan, at RSI først og fremmest er en oversolgt/overkøbt-indikator, eller er det en momentumindikator?

Vi har set på aktierne på de nordiske markeder Norge, Sverige, Danmark og Finland.

For Norge har vi data af god kvalitet fra 1996 til 2014, og for Sverige har vi data af god kvalitet fra 2003 til 2014.

For Danmark og Finland har vi data fra 2003 til 2014. Som for med Norge og Sverige, er alle aktierne, som i løbet af perioden har været noteret på børsen, med, og kurserne er justeret for udbytte, splitninger, fissioner og andre kapitalændringer. Vi har imidlertid ikke foretaget samme daglige overvågning, manuelle tjek og korrigering af dataene på disse markeder som i Norge og Sverige, så datakvaliteten er ikke lige så høj her.

RSI 21 til kritisk niveau

Vi har set på,hvad der er sket, når RSI har brudt under 30 og over 70. Dette anses, i følge teknisk analyse-litteratur, for at være kritiske niveauer, og bliver ofte brugt som købs- og salgssignaler.

Når RSI brød ned under 30-grænsen, blev der defineret et købssignal ud fra oversolgt-strategien. Når RSI brød over 70-grænsen, blev der defineret et salgssignal ud fra overkøbt-strategien.

| Antal | Norge | Sverige | Danmark | Finland | Totalt |

| Salgssignal RSI21 krydser over 70 | 7572 | 10955 | 3774 | 1909 | 24210 |

| Købssignal RSI21 krydser under 30 | 5309 | 6945 | 2217 | 1037 | 15508 |

Tabellen viser antal købs- og salgssignaler ud fra en oversolgt/overkøbt-strategi på RSI21. Til sammen identificerede Investtechs datamaskiner 15508 tilfælde, hvor RSI21 brød ned under 30-grænsen. Dette er et købssignal ud fra oversolgt-strategien, og bliver benævnt "buy signal" i graferne herunder. Investtechs datamaskiner identificerede også 24210 tilfælde, hvor RSI21 brød over 70-grænsen, hvilket svarer til et salgssignal i overkøbt-strategien - kaldet "sell signal" i grafen.

Signalerne er fundet ved at gennemgå alle de tilfælde,hvor RSI krydser de kritiske grænser. Kun signaler, hvor der var mere end 14 dage siden forrige signal i samme aktie, bliver talt med. Dette gøres for at undgå næsten-dubletter. Der vil ligeledes være et stort antal signaler, der er ganske ens, da en del forskellige aktier følger hinanden ganske tæt i kurs. Specielt i situationer, hvor børsen er steget eller faldet meget kraftigt på kort tid, vil mange aktier kunne udløse signal på sådant. Signalerne (samplene) vil dermed ikke være uafhængige, og statistiske mål for usikkerhed (standardafvigelse) vil ikke kunne bruges ukritisk.

Figur 3: Kursudvikling ved overkøbt- og oversolgt-signaler fra RSI21 identificeret af Investtechs datamaskiner. Klik på figurerne for større versioner.

Grafen viser den gennemsnitlige kursudvikling i eftertiden af købs- og salgssignaler fra RSI21 brugt som indikator på oversolgt (købssignal) og overkøbt (salgssignal). Signalerne udløses på dag 0. Kun dage, hvor børsen er åben, indgår, ligesom at 66 dage svarer til cirka tre måneder. Købssignaler er den blå kurve og salgssignaler den røde. Det skraverede område angiver standardafvigelser til beregningerne. Referenceindekset er den sorte linje.

| Gennemsnitligafkastning efter 66 dage | Norge | Sverige | Danmark | Finland | Vægtet gennemsnit |

| Salgssignal RSI21 krydser over 70 | 7,3% | 5,8% | 6,1% | 4,8% | 6,2% |

| Købssignal RSI21 krydser under 30 | -0,7% | 1,3% | -0,5% | 1,0% | 0,3% |

| Referenceindeks | 3,2% | 4,0% | 3,6% | 1,5% | 3,5% |

Resultaterne på de fire markeder er ganske ensartede. Vi ser, at aktier med salgssignal, altså dem, som er steget meget og har overkøbt RSI, fortsætter med at stige. I løbet af de kommende tre måneder efter RSI21 brød over 70, er disse aktier i gennemsnit steget 6,3 procent. Til sammenligning er referenceindeksene steget 3,5 procent på en gennemsnitlig 66-dagesperiode.

Aktier med købssignaler, som er faldet meget på kort tid, sådan at RSI21 krydser under 30, er imidlertid gået ganske sidelæns de næste tre måneder med en gennemsnitligopgang på 0,2 procent.

Figur 4: Kursudvikling ved Rsi21-signaler for Norge. Samme som i figur 3, men inkluderet kursudviklingen i dagene før signalet bliver udløst.

Fra figur 3 ser vi tydeligt, at aktier, som er steget, i gennemsnit er fortsat med at stige, og at aktier, som er faldet, er fortsat med at gøre det svagt.

Resultaterne er måske overraskende for mange investorer. Grafen indikerer, at RSI bør bruges som en momentumindikator og ikke som en oversolgt/overkøbt-indikator.

Sensitivitetsanalyse

En sensitivitetsanalyse vil give en indikation på, hvor robust RSI-indikatoren er som investeringsinstrument. Vi ønsker at variere parametrerne i formlerne for at se, hvordan resultaterne svinger.

Vi har udført en sensitivitetsanalyse af det norske marked på RSI-længde (på for eksempel 14, 21, 30 dage), triggerværdi (på for eksempel signal ved RSI over 60, 70, 80) og hvordan signalerne identificeres (signal ved brud til ekstremværdier, eller når RSI vender tilbage fra ekstremværdier).

Samlet set dikterer resultaterne, at RSI-indikatoren er robust både med hensyn til RSI-længde, triggerværdi, og hvordan signalerne identificeres.

Vi har også kørt en sensitivitetsanalyse med svenske data. Resultaterne er på linje med de norske, og styrker således signifikansen.

Opsummering

Vi har studeret 24210 tilfælde, hvor RSI 21 er krydset over 70-grænsen og 15508 tilfælde, hvor RSI 21 er krydset under 30-grænsen. Vi har brugt 19 år med børskurser fra Norge og 12 for de øvrige lande. Dataene er fordelt med rundt regnet 30 % fra Norge, 45 % fra Sverige, 15 % fra Danmark og 10 % fra Finland.

Resultaterne er konsistente på de fire markeder og viser, at aktier, som har fået høj RSI - over det kritiske 70-niveau - er fortsat med at stige fremover. Samtidig er aktier med lav RSI - under det kritiske 30-niveau – fortsat med at gøre det svagere end børsen fremover.

Resultaterne er i modstrid med den vanlige brug af RSI, hvor man sælger en aktie, som er steget meget, ud fra tanken om, at denne er overkøbt og vil få en reaktion tilbage. Resultaterne indikerer, at RSI egner sig godt som en momentumindikator, idet den identificerer aktier med højt momentum, og at man ved at købe disse vil få en statistisk afkastning langt over gennemsnitlig børsafkastning.

Konklusion og mulig handelsstrategi

RSI anses som en god indikator for brug til stockpicking. En mulig strategi kan være at købe aktier med højt momentum, for eksempel når RSI21 går over 70, og holde dem så længe, at RSI indikerer højt eller neutralt momentum. Salg kan for eksempel foretages, når RSI falder under 50.

Videre arbejde

Vi ønsker at undersøge i hvilken grad, ekstrem kursudvikling hos enkeltselskaber bidrager til gennemsnitsresultaterne. Vi ønsker også at se, om der er forskelle i, hvordan RSI virker for små og store selskaber. Det kan også være interessant at se, hvordan RSI virker i kombination med andre indikatorer, så som støtte/modstand, volumenudvikling og trend.

Ekstra: Formel for RSI

priceUp = sum(changes(up-days))

priceDown=-sum(changes(down-days))

rsi= 100 * priceUp/(priceUp+priceDown)

Keywords: Buy signal,Helsinki,København,Købssignal,Momentum,Oslo,Overkjøpt,Overkøbt,Oversolgt,RSI,Sell signal,statistics,statistikk,Stockholm.

Skrevet af

Forsknings- og analysechef

i Investtech

Investeringsanbefalinge(r)n(e) er udarbejdet af Investtech.com AS ("Investtech"). Investtech garanterer ikke for fuldstændigheden eller rigtigheden af analysen. Eventuel eksponering i forhold til de råd / signaler, som fremkommer i analyserne, står helt og holdent for investors regning og risiko. Investtech er hverken direkte eller indirekte ansvarlig for tab, der opstår som følge af brug af Investtechs analyser. Oplysninger om eventuelle interessekonflikter vil altid fremgå af investeringsanbefalingen. Yderligere information om Investtechs analyser findes på infosiden.

Investeringsanbefalinge(r)n(e) er udarbejdet af Investtech.com AS ("Investtech"). Investtech garanterer ikke for fuldstændigheden eller rigtigheden af analysen. Eventuel eksponering i forhold til de råd / signaler, som fremkommer i analyserne, står helt og holdent for investors regning og risiko. Investtech er hverken direkte eller indirekte ansvarlig for tab, der opstår som følge af brug af Investtechs analyser. Oplysninger om eventuelle interessekonflikter vil altid fremgå af investeringsanbefalingen. Yderligere information om Investtechs analyser findes på infosiden.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices