Finansielle nøgletal

Finansielle nøgletal leverer information om selskabets prisfastsættelse baseret på de rapporterede regnskabstal.

Mange analytikere og investorer bruger tal fra selskabernes regnskaber som vigtige input i kalkyler til beregning af selskabets teoretiske værdi. Der er mange måder at beregne teoretisk værdi på, men de fleste tager udgangspunkt i de seneste regnskabstal, deres udvikling og forventningen til fremtidige resultater.

Hvis kursen er lavere end den beregnede teoretiske værdi, forventes aktien at stige.

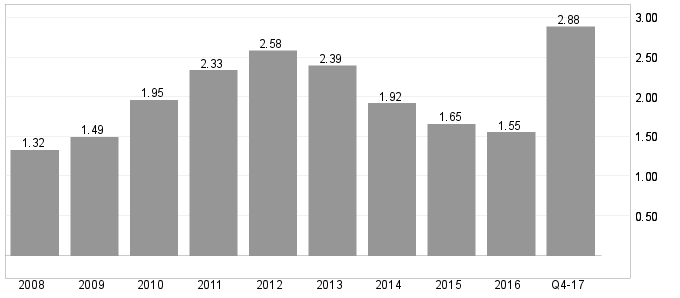

Diagrammerne viser historiske nøgletal indtil ti år tilbage i tid. Det sidste tal er beregnet ud fra sidste års nøgletal og den sidste slutkurs for aktien. Hvis det fx kun er førstekvartalsrapporten, der er til rådighed, bruges summen af de tre sidste kvartaler fra året før samt årets første kvartal. Dermed får man udjævnet eventuelle sæsonmæssige svingninger og kan sammenligne tallene med tidligere helårstal. For tidligere år bruges årets resultatrapport og årets gennemsnitskurs i beregningen. Med en sådan beregning vil historiske nøgletal for prisfastsættelse være konstante, mens de friske vil variere med ændring i aktiekursen.

De mest brugte nøgletal er forklaret herunder.

Direkte afkast - udbytteprocent

Direkte afkast er selskabets aktieudbytte i forhold til aktiekursen. Det er et mål for afkast til aktieejerne. Direkte afkast beregnes som Udbytte per aktie / Aktiekurs.

Direkte afkast er en måde, hvorpå man kan måle, hvilken pengestrøm du får for hver krone investeret i en aktie. Hvis vi ser bort fra aktiens kursudvikling, viser tallet, hvilken årlig "rente" aktien har genereret.

Eksempel: Vi sammenligner to aktier i samme sektor. Selskab A giver et udbytte på 50 øre per aktie, mens selskab B giver et udbytte på 1 krone per aktie. Begge handles for 20 kroner på markedet. Det direkte afkast for selskab A bliver 2,5%, mens det for selskab B bliver 5,0%.

Alt andet lige, vil investorer, som køber aktier for at øge den årlige indtægt, foretrække selskab B fremfor selskab A, da det procentvis giver et dobbelt så stort udbytte.

P/E - price/earnings

P/E står for Price/Earnings - altså pris i forhold til resultat. Nøgletallet bruges, når man skal vurdere en akties pris i forhold til selskabets overskud. Eksempel: Et P/E-tal på 10 betyder, at aktien koster 10 gange selskabets årsoverskud. P/E beregnes som Aktiekurs / Årsresultat efter skat per aktie.

P/E-forholdet kan afsløre, om investorerne anser aktien for at være en værdiaktie eller en vækstaktie, særligt når man også ser på selskabets vækstrate og underliggende indtjeningspotentiale. Værdiaktier har en stabil indtjening og relativt lave P/E-tal. Vækstaktier har gerne en stærkt stigende omsætning og resultat, og der forventes en videre stigning således, at P/E-tallene bliver høje.

En lav P/E, sammenlignet med andre aktier i samme sektor, indikerer, at aktien relativt set er billigere. Men det er imidlertid ikke altid sådan, det hænger sammen, da særlige forhold kan gøre sig gældende for netop det aktuelle selskab.

Eksempel: Vi sammenligner to aktier i samme sektor. Selskab A har rapporteret et overskud på 1 krone per aktie, mens selskab B har rapporteret et overskud på 2 kroner per aktie. Begge handles for 20 kroner på markedet. Dette giver selskab A en P/E på 20, mens selskab B får en P/E på 10.

Det betyder, at selskab B relativt set er meget billigere. For hver købt aktie får investoren 2 kroner i overskud sammenlignet med bare 1 krone for selskab A. Hvis alt andet er lige, bør investoren således købe aktier i selskab B.

Vær opmærksom på at P/E og andre nøgletal kan variere på grund af forskellige regnskabsregler og -principper i selskaberne.

P/S - price/sales

P/S står for Price/Sales - altså pris i forhold til omsætning. Nøgletallet bruges, når man skal vurdere en akties pris i forhold til selskabets omsætning. Eksempel: Et P/S-tal på 2.0 betyder, at aktien koster 2.0 gange selskabets årlige omsætning. P/S beregnes som Aktiekurs / Omsætning per aktie.

Eksempel: Selskab A har 10 millioner udestående aktier, og aktiekursen er 90 kroner – svarende til en samlet værdi på 900 millioner kroner. Totalt salg er 800 millioner kroner, og P/S bliver dermed 1,13.

En lav P/S kan indikere, at aktien er undervurderet på markedet. Derimod kan en høj P/S indikere, at aktien er overvurderet. Hvis den gennemsnitlige P/S i sektoren er 1,3, siger det noget om, at selskab A er undervurderet sammenlignet med andre selskaber i sektoren.

Som med andre nøgletal må man være varsom med at bruge P/S isoleret. Nøgletallet kan imidlertid være nyttigt, særligt når man sammenligner værdiansættelsen af tidlig-fase-selskaber, som har indtægter, men ikke foreløbig genererer overskud.

P/B - price/book

P/B står for Price/BookValue - altså pris i forhold til egenkapital. Nøgletallet bruges, når man skal vurdere en akties pris i forhold til bogført egenkapital. Eksempel: Et P/B-tal på 1.8 betyder, at aktien koster 1.8 gange selskabets egenkapital. P/B beregnes som Aktiekurs / Egenkapital per aktie.

Et lavt P/B-tal kan indikere, at aktien er undervurderet. Det kan imidlertid også betyde, at noget er fundamentalt galt med selskabet. Tallet varierer meget over sektorer, da der er stor forskel på, hvor kapitalintensive forskellige sektorer er.

P/B-forholdet giver en indikation af, hvad man ville få, hvis selskabet skulle realisere sine beholdninger, nedlægge driften og udbetale kapitalen til aktionærerne.

Beregning af nøgletal

Vær opmærksom på, at P/E og andre nøgletal kan svinge på grund af forskellige regnskabsregler og -principper i selskaberne.

Vær opmærksom på, at der er flere måder at beregne finansielle nøgletal på. Fx kan man medtage minoritetsinteresser eller ikke, man kan medtage engangsposter eller ikke, og man kan benytte forskellige valutakurser. Det vil desuden kunne gøre en stor forskel, om man ser på historiske nøgletal eller estimerede fremtidige tal. Dermed er der ofte forskel på de samme nøgletal fra forskellige leverandører og analytikere.

Det vigtigste er imidlertid, at beregningen gennemføres på samme måde over tid, så man kan følge udviklingen i nøgletallene fra år til år og sammenligne selskaber med hinanden.

Tabel med regnskabstal

Tabellen viser de rapporterede regnskabstal indtil ti år tilbage i tid. Det sidste tal er akkumulerende tal for de sidste 12 måneder. Hvis fx det kun er førstekvartalsrapporten, der er fremlagt, bruges summen fra de tre sidste kvartaler fra året før og årets første kvartal. Dermed får man udjævnet eventuelle sæsonmæssige svingninger og kan sammenligne tallene med tidligere helårstal.

Investeringsanbefalinge(r)n(e) er udarbejdet af Investtech.com AS ("Investtech"). Investtech garanterer ikke for fuldstændigheden eller rigtigheden af analysen. Eventuel eksponering i forhold til de råd / signaler, som fremkommer i analyserne, står helt og holdent for investors regning og risiko. Investtech er hverken direkte eller indirekte ansvarlig for tab, der opstår som følge af brug af Investtechs analyser. Oplysninger om eventuelle interessekonflikter vil altid fremgå af investeringsanbefalingen. Yderligere information om Investtechs analyser findes på infosiden.

Investeringsanbefalinge(r)n(e) er udarbejdet af Investtech.com AS ("Investtech"). Investtech garanterer ikke for fuldstændigheden eller rigtigheden af analysen. Eventuel eksponering i forhold til de råd / signaler, som fremkommer i analyserne, står helt og holdent for investors regning og risiko. Investtech er hverken direkte eller indirekte ansvarlig for tab, der opstår som følge af brug af Investtechs analyser. Oplysninger om eventuelle interessekonflikter vil altid fremgå af investeringsanbefalingen. Yderligere information om Investtechs analyser findes på infosiden.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices