Avkastning etter signaler fra langsiktige rektangelformasjoner - Oslo Børs 1996-2014

Forskningsrapport skrevet av Geir Linløkken, forskningssjef i Investtech, 23. januar 2017.

Om forfatteren

Geir Linløkken er analyse- og forskningssjef hos Investtech, og har ansvar for porteføljer og forvaltning. Han stiftet Investtech i 1997, med formål å tilby uavhengige tekniske analyser basert på vitenskapelig grunnlag og investorpsykologi. Linløkken er utdannet cand.scient i matematisk modellering ved Universitetet i Oslo. Han er forfatter av boken «Teknisk aksjeanalyse». Til daglig arbeider Linløkken med aksjeanalyse og utvikling av kvantitative metoder for investeringer i aksjemarkedet.

Keywords: Rektangelformasjon, Kjøpssignal, Salgssignal, Lang sikt, Oslo Børs, Statistikk, Teknisk analyse.

Abstract:

Geometriske kursformasjoner, slik som rektangler, brukes i teknisk aksjeanalyse for å predikere framtidig kursutvikling. Mange investorer bruker dette som en viktig del av beslutningsgrunnlaget ved kjøp og salg av aksjer. Vi har sett hvilke kursbevegelser som har fulgt etter kjøps- og salgssignaler fra langsiktige rektangelformasjoner på Oslo Børs over en periode på 19 år, fra 1996 til 2014. Aksjer med kjøpssignaler har i gjennomsnitt etter tre måneder steget 8,1 %, mens aksjer med salgssignaler har falt 3,5 %. I forhold til gjennomsnittlig børsutvikling i perioden har kjøpssignalene gått 4,9 prosentpoeng bedre enn børsen og salgssignalene 6,7 prosentpoeng dårligere.

Forskning på tekniske kursformasjoner

Denne forskningsrapporten er en del av et større arbeid som Investtech gjør innen forskning på kursutvikling etter signaler fra tekniske formasjoner i aksjekurser. Rapporten gjelder rektangelformasjoner på lang sikt på Oslo Børs.

| Kort sikt | Mellomlang sikt | Lang sikt | |

| Rektangel | Rapport | Rapport | Denne rapporten |

| Hode-og-skuldre, Omvendt-hode-og-skuldre | Rapport | Rapport | Rapport |

| Dobbel topp, Dobbel bunn | Rapport | Rapport | Rapport |

Vi har tidligere studert signaler fra langsiktige hode-og-skuldre-formasjoner, omvendt-hode-og-skuldre-formasjoner, dobbel topp-formasjoner og dobbel-bunn-formasjoner på Oslo Børs og Stockholmsbørsen. Vi fant da en god kursoppgang etter kjøpssignaler og kursnedgang eller sidelengs utvikling etter salgssignaler. Vi hadde imidlertid relativt få observasjoner og resultatene ble samlet sett ikke veldig signifikante. Dermed ønsket vi å se på flere tekniske indikatorer som varsler langsiktig trendvending, noe som er en viktig motivasjon bak denne rapporten.

Rektangelformasjoner

Et viktig område innen teknisk analyse er identifikasjon av geometriske kursformasjoner i aksjekurser. Tanken er at disse beskriver den psykologiske tilstanden hos investorene, om de framover er tilbøyelige til å ville kjøpe eller selge aksjer, og dermed indikerer den videre retningen på kursen. Rektangelformasjoner er en type av slike formasjoner.

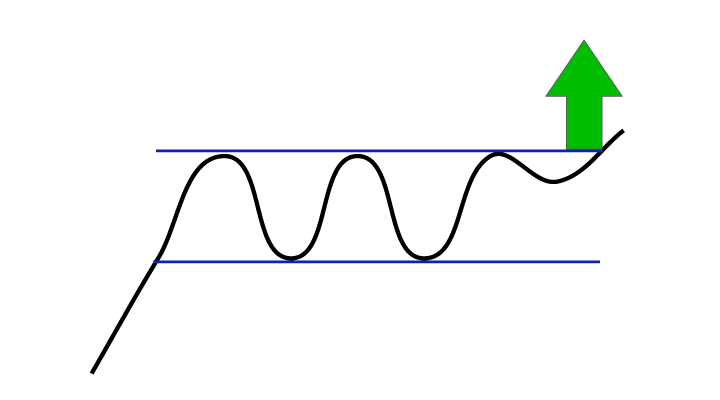

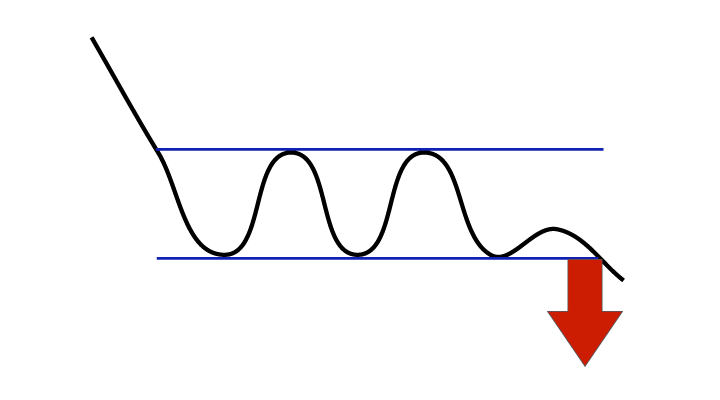

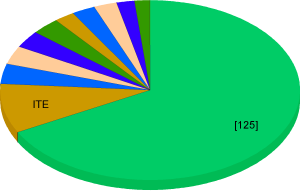

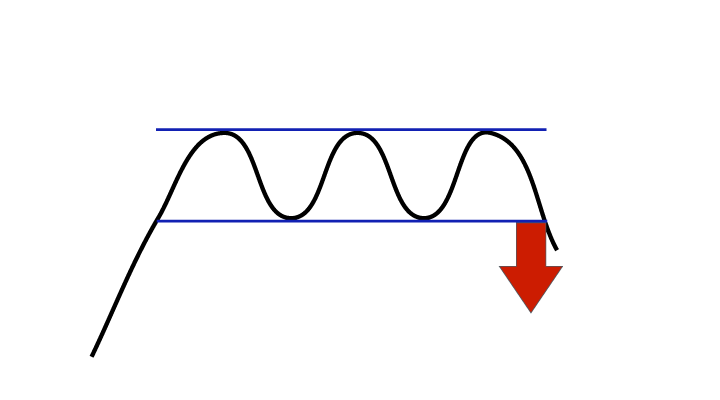

Når en rektangelformasjon utvikles, gjenspeiler det at investorene er usikre på den videre retningen for aksjen. Kursen blir gående sidelengs mellom et støttenivå og et motstandsnivå. Når vi får et brudd opp gjenspeiler det at investorene har blitt mer optimistiske. I følge teknisk analyseteori skal kursen da stige minst like mye som rektangelet er høyt, se figur 1.

Figur 1: En aksje utvikler en rektangelformasjon når kursen blir gående sidelengs mellom en støttelinje og en motstandslinje. Hvis kursen bryter ut av rektangelet på oppsiden, gis et kjøpssignal, og aksjen skal i følge teknisk analyseteori stige minst like mye som formasjonens høyde. Hvis kursen bryter ned, utløses et salgssignal, og aksjen skal falle tilsvarende.

Figur 2: Kjøpssignal fra rektangelformasjon.

Figur 3: Salgssignal fra rektangelformasjon.

I teknisk analyse-terminologi sier vi at et brudd opp utløser et kjøpssignal. Tilsvarende vil et brudd ned på en rektangelformasjon utløse et salgssignal. Vi har undersøkt hvilke kursbevegelser som har fulgt etter henholdsvis kjøpssignaler og salgssignaler fra rektangelformasjoner på Oslo Børs.

Rektangelformasjoner finnes i to hovedgrupper, fortsettende rektangler og reverserende rektangler. Først vil vi se på alle rektangler samlet, før vi studerer de to gruppen hver for seg.

Identifikasjon

Identifikasjon av rektangelformasjoner i aksjekurser er ingen enkel oppgave. Fra figuren over, ser vi at kursen beveger seg sidelengs mellom et klart definert støttenivå og et tilsvarende motstandsnivå. Børskurser er imidlertid sjelden så regelmessige som i figuren. Ofte har man rektangellignende figurer der for eksempel støtte- og motstandslinjene er litt skjeve eller spriker.

Mange investorer identifiserer rektangelformasjoner ved å se på kursdiagrammer og tegne inn støtte- og motstandslinjer for hånd. En slik metode har mange svakheter, hovedsakelig ved at den er subjektiv, slik at man lettere ser de formasjonene man ønsker å se, samt at den er svært tidkrevende. Vi trenger derfor en automatisk algoritme der en datamaskin identifiserer formasjonene og signalene fra disse.

Investtech har forsket på teknisk og kvantitativ analyse siden 1997. Vi har utviklet matematiske algoritmer for automatisk identifikasjon av rektangelformasjoner i aksjekurser. Formasjonene plottes inn i de tekniske analysegrafene, vises på signallister, og presenteres daglig oppdatert til Investtechs abonnenter.

I denne rapporten har vi sett på hvilke kursbevegelser som har fulgt etter kjøps- og salgssignaler fra rektangelformasjoner på Oslo Børs. Statistikken er basert på rektangelformasjoner som er automatisk gjenkjent av Investtechs dataprogrammer. Det har ikke vært parameteroptimering eller algoritmeendringer underveis i arbeidet. Vi gjør dermed rett og slett en analyse basert på det foreliggende historiske materialet.

Grunnlagsdata

Vi har brukt børskurser fra 1.1.1996 til 10.10.2014 som grunnlag for statistikken. I denne perioden steg hovedindeksen på Oslo Børs fra 106,9 til 573,6 poeng, tilsvarende 437 % eller cirka 9,3 % årlig. I forhold til den risikofrie renten i perioden, anses dette å være omtrent hva man kan forvente over tilsvarende tidsperioder.

I åtte av årene steg børsen med over 30 %, mens den i fem av årene falt med over 10 % og i fem av årene endret seg mellom minus 10 % og pluss 30 %. Vi har altså hatt både oppgangs- og nedgangsperioder, samt flere relativt sidelengse perioder, og regner også dette som representativt for en normalperiode.

Alle aksjer som har vært børsnotert i perioden, er brukt. Aksjer som er strøket av børsen grunnet for eksempel fusjon, oppkjøp eller konkurs, er med. For disse selskapene har vi imidlertid data kun så lenge de var børsnotert. Et selskap som gikk konkurs, vil dermed ha en siste omsetningskurs som ikke er null, noe som er en svakhet for undersøkelsen. Dette gjelder imidlertid kun et lite antall selskaper. De fleste faller også kraftig før avlistingen, slik at forskjellen mellom kursfallet mens de var børsnotert og kursfall ned til null vil være liten.

Når et selskap faller, blir det dessuten svært sjelden generert nye kjøpssignaler fra rektangelformasjoner. Dermed vil det bety lite for statistikken på kjøpssignalene. Avkastningen etter salgssignaler ville imidlertid blitt noe svakere om vi hadde korrigert for konkurser. Samlet anser vi at disse forholdene betyr minimalt for resultatene av undersøkelsen.

Alle kurser er justert for splitter, utbytte, fisjoner, tegningsretter og andre kapitalendringer, slik at de gjenspeiler den reelle verdiutviklingen til aksjene.

Over tidsperioden har til sammen 715 tidsserier inngått, hvorav 597 har vært aksjer med minst 66 dagers omsetning. Ved utgangen av perioden var cirka 220 aksjer notert på børsen.

Som kurs brukes aksjenes daglige sluttkurs. Vi har brukt kurs- og omsetningstall kun for aksjenes primære markedsplass. Omsetning på alternative markedsplasser, slik som Chi-X, Bats og Burgundy, er holdt utenfor.

Datasettet

Vi har brukt Investtechs algoritmer for automatisk identifikasjon av rektangelformasjoner. Algoritmene ble kjørt på lange Investtech-chart bestående av 1499 kursdager, tilsvarende omtrent seks kalenderår. Vi anser at algoritmene er gode til å identifisere reelle rektangelformasjoner, samtidig som de ikke klassifiserer utydelige rektangler som reelle rektangler.

Ved identifisering av signaler ble kun data fram til og med signaldato brukt. Framtidige etterfølgende data ble holdt skult for algoritmen.

I utgangspunktet brukes alle identifiserte signaler fra rektangelformasjoner. Vanligvis gir hver formasjon kun ett signal. Det kan imidlertid i sjeldne tilfeller gis flere signaler. Dette skjer hvis kursen etter bruddet reagerer tilbake inn i formasjonen igjen, danner en modifisert formasjon, og deretter bryter på nytt.

Enkelte ganger kan det også gis flere signaler fra samme aksje på samme dag. Dette skjer hvis algoritmene har gjenkjent flere formasjoner, av forskjellig lengde og høyde, som brytes samtidig.

For at datasettet skal være mest mulig representativt for investorer på Oslo Børs, fjerner vi enkelte signaler fra settet:

- Duplikate signaler fjernes. Dette vil være tilfelle ved fisjoner av selskaper og tickerendringer, der Investtech har to eksemplarer av den samme historiske tidsserien. For eksempel fjerner vi et kjøpssignal fra DNB hvis vi allerede har det for DNBNOR.

- Signaler som følger svært nært i tid etter et tidligere signaler fjernes. Det kreves at det har gått minst 31 kalenderdager fra foregående signal i samme aksje for at et nytt signal skal regnes med.

- Formasjoner som er under 2 % høye forkastes. Disse er små og regnes å ha liten signalverdi.

- Signaler i aksjer med dårlig likviditet forkastes. Dette gjør vi for det første fordi det er vanskelig for investorer å gjøre reelle handler i slike aksjer, men også fordi kursbildet ofte er hakkete og med store sprang, slik at kursfastsettelsen anses usikker og befengt med mye støy.

Vi forkaster signaler der gjennomsnittlig dagsomsetning på Oslo Børs de ti siste dagene inkludert signaldagen var lavere enn en halv million kroner eller der aksjen var omsatt sjeldnere enn halvparten av dagene. Med dette ble også alle signaler fra børsindeksene fjernet, slik at vi sitter igjen med signaler kun fra aksjer og egenkapitalbevis og noen få børshandlede fond. Den reelle omsetningen i aksjene som har gitt signal kan ha vært høyere enn grensen, da omsetning på andre markedsplasser enn Oslo Børs, for eksempel Chi-X, Bats og Burgundy, ikke er regnet med. - Signaler med mindre enn 66 dagers etterfølgende kurshistorikk fjernes. Dermed får vi komplett historikk på kursutviklingen de første 66 dager etter signalene.

Datasettet vårt består etter dette av 231 identifiserte kjøpssignaler og 140 salgssignaler fra rektangelformasjoner i aksjer og egenkapitalbevis på Oslo Børs i perioden 1996 til 2014.

Resultater

Figur 4: Kursutvikling ved kjøps- og salgssignaler fra rektangelformasjoner på Oslo Børs identifisert av Investtechs automatiske algoritmer på langsiktige kursgrafer. Klikk på figuren for større versjon.

Grafen viser gjennomsnittlig kursutvikling i etterkant av kjøps- og salgssignaler fra rektangelformasjoner. Signalene utløses på dag 0. Kun dager da børsen er åpen inngår, slik at 66 dager tilsvarer cirka tre måneder. Kjøpssignaler er den blå kurven og salgssignaler den røde. Det skraverte området angir standardavviket til beregningene. Referanseindeksen er den sorte linjen.

Kjøpssignaler

| Kjøpssignal | Dag 1 | 10 | 22 | 66 | 250 |

| Absolutt | 0,31 % | 2,36 % | 4,18 % | 8,08 % | 15,18 % |

| Referanseindeks | 0,05 % | 0,48 % | 1,05 % | 3,18 % | 12,61 % |

| Relativt | 0,27 | 1,89 | 3,13 | 4,89 | 2,57 |

| T-verdi | 0,90 | 2,91 | 3,33 | 2,27 | 0,82 |

Vi ser at kjøpssignaler fra rektangelformasjoner identifisert på Investtechs langsiktige charts historisk har gitt en god kursoppgang de etterfølgende månedene. I snitt har aksjene som har gitt kjøpssignal steget 8,1 % de påfølgende tre månedene. Dette er betydelig bedre enn referanseindeksen, som har steget 3,2 % i samme periode.

Oppgangen er sterkest de første dagene etter signalet, men aksjene fortsetter å stige både absolutt og relativt til referanseindeksen over hele perioden. De første 22 dagene, tilsvarende omtrent en måned, stiger signalaksjene med 0,21 % i snitt per dag, estimert med en minste kvadraters metode-tilpasning til avkastningskurven. De neste 44 dagene stiger aksjene med 0,11 % i snitt per dag.

Gjennomsnittstallene er beregnet på bakgrunn av 231 observasjoner. Dette er et ganske lavt tall, slik at usikkerheten i estimatene blir ganske stor. Det blå skraverte området i figuren viser standardavviket til estimatene. Ved antakelse om normalfordeling, vil gjennomsnittlig kursutvikling etter kjøpssignaler fra rektangelformasjoner med 68 % sannsynlighet ligge i dette intervallet.

Etter 66 dager ligger avkastningen T=2,3 standardavvik fra referanseindeksen. Dette er noe lavt til å konkludere med god signifikans. Det anses likevel som en indikasjon på at aksjer med signaler fra langsiktige rektangelformasjoner gir meravkastning sammenlignet med gjennomsnittlig utvikling på børsen. Vi trenger flere data over en lengre tidsperiode eller fra andre børser for å kunne gjøre en bedre analyse med klarere konklusjon.

Salgssignaler

| Salgssignal | Dag 1 | 10 | 22 | 66 | 250 |

| Absolutt | 0,10 % | -0,23 % | 0,47 % | -3,48 % | -0,02 % |

| Referanseindeks | 0,05 % | 0,48 % | 1,05 % | 3,18 % | 12,61 % |

| Relativt | 0,06 | -0,70 | -0,58 | -6,67 | -12,62 |

| T-verdi | 0,13 | -0,77 | -0,47 | -3,03 | -2,25 |

Aksjer med salgssignaler fra rektangelformasjoner identifisert på Investtechs langsiktige kursdiagrammer har historisk utviklet seg ganske sidelengs den første måneden etter signal, mens de deretter har falt relativt kraftig de påfølgende to månedene. I snitt har aksjene med salgssignal falt 3,5 % de påfølgende tre månedene, tilsvarende 4,9 prosentpoeng svakere enn referanseindeksens utvikling over en gjennomsnittlig tremånedersperiode.

Gjennomsnittstallene er beregnet på bakgrunn av bare 140 observasjoner, og usikkerheten i estimatene er ganske høy. Det store avviket i forhold til referanseindeksen gir imidlertid en T-verdi på 3,0. Dette er relativt høyt og indikerer at salgssignaler fra rektangelformasjoner på Oslo Børs, identifisert i Investtechs langsiktige kursgrafer, i gjennomsnitt er en god indikator for å predikere kommende mindreavkastning i de aktuelle aksjene.

Robusthet overfor ekstreme utslag i enkeltaksjer

Resultatene over er basert på gjennomsnittstall for avkastning. Om enkelte aksjer har ekstreme utslag, slik som flere hundre prosents kursoppgang, vil dette kunne påvirke gjennomsnittstallene kraftig. For å undersøke dette, har vi gjort en beregning av hvor mye de enkelte aksjene vekter i beregningen av gjennomsnittstallene.

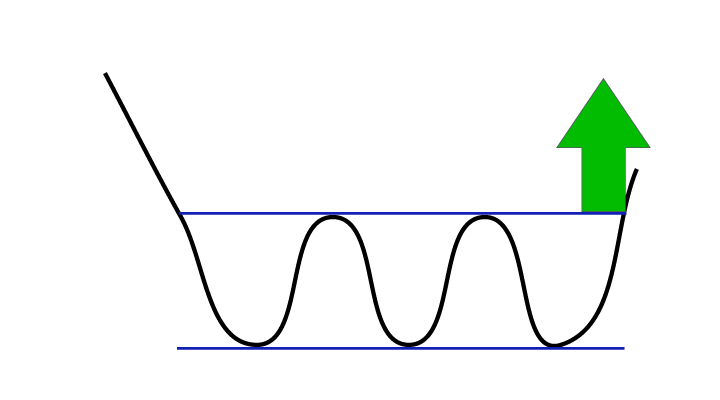

Figur 5: Vekt per aksje i beregning av gjennomsnittlig kursutvikling etter kjøpssignaler. De ti aksjene med høyest vekt er angitt med egne sektorer i kakediagrammet.

Figur 6: Vekt per aksje i beregning av gjennomsnittlig kursutvikling etter salgssignaler.

For kjøpssignalene vekter Itera alene 9 prosent i de samlede resultatene. De ti aksjene som vekter mest utgjør til sammen 33 % av vekten. For salgssignalene utgjør de ti aksjene som vekter mest 37 % av den samlede vekten. Et relativt lite antall aksjer teller altså mye i de samlede resultatene. Dette bekrefter synspunktene fra standardavviksanalysen og visuell inspeksjon av gjennomsnittskurvene om at vi har få data, og at usikkerheten i estimatene er ganske stor.

Betydningen av likviditet

I beregningene over har vi tatt med signaler fra aksjer som har hatt en gjennomsnittlig daglig omsetning på minst en halv millioner kroner på Oslo Børs på signaltidspunktet. Ved å variere likviditetsparametre kan vi undersøke om det er forskjeller i signalstyrken for små og store selskaper.

Ved å sette en grense på fem millioner kroner, får vi delt selskapene i to omtrent like store grupper. Signalene fra aksjer med omsetning under fem millioner kroner utgjør totalt 204 stykker, mens de med omsetning over fem millioner kroner utgjør 167 stykker.

Fra figur 7 og 8 ser vi at kjøpssignalene fra gruppen av de minste selskapene har gjort det bedre enn kjøpssignalene fra de største selskapene. Samtidig ser vi at salgssignalene fra de største selskapene har slått bedre til, det vil si at kursene har gått svakere, enn for de minste selskapene. En inspeksjon av tallene viser at avkastningen 66 dager etter kjøpssignal er 11,4 % for de minste selskapene, mens den er 4,3 % for de største. Avkastningen etter salgssignaler er -2,0 % for de minste selskapene, mens den er -5,4 % for de største.

Samlet indikerer dette at kjøpssignaler fra langsiktige rektangelformasjoner er sterkest for de små selskapene, mens salgssignaler er sterkest for de store selskapene. Det er imidlertid relativt få observasjoner vi har. Dette gir relativt høy usikkerhet i estimatene, noe som kan ses ved de brede standardavviksbåndene rundt kurvene i grafen. Vi skal derfor ikke legge stor vekt på disse resultatene.

Signalkraft på lang sikt

Signalene vi studerer i denne undersøkelsen er identifisert i Investtechs langsiktige tekniske grafer. Slike grafer brukes gjerne til analyse av børsen med tanke på kursutviklingen de neste tre til 18 månedene. Dermed er det interessant å se hvordan kursutviklingen er i perioder også utover 66 dager etter signal.

Figur 9: Kursutvikling ved kjøps- og salgssignaler fra rektangelformasjoner på Oslo Børs. Grafen inkluderer kursutvikling i 22 dager før signalene utløses til 250 dager etter. Klikk på figuren for større versjon.

Ser vi ett år fram i tid, har aksjer med kjøpssignaler fra langsiktige rektangelformasjoner fortsatt å stige, mens aksjer med salgssignaler har gått ganske sidelengs. Differansen mellom de to kurvene har økt mesteparten av tiden, så skal man velge en klasse aksjer å investere i, indikerer grafen at det er betydelig bedre å sitte i aksjer med kjøpssignaler enn i aksjer med salgssignaler.

Fortsettende og reverserende rektangler

Rektangelformasjoner finnes i to hovedklasser, henholdsvis fortsettende rektangler og reverserende rektangler. En fortsettende rektangelformasjon indikerer at en aksje fortsetter i trendretningen etter en tids konsolidering. Figur 2 og 3 ovenfor viser eksempler på dette.

Reverserende rektangler indikerer at en aksje forandrer trendretning - fra stigende trend til fallende, eller fra fallende trend til stigende:

Figur 10: Kjøpssignal fra en reverserende rektangel er en bunnformasjon. Det indikerer at en aksje har avsluttet en fallende trend og innledet en stigende trend.

Figur 11: Salgssignal fra en reverserende rektangel er en toppformasjon. Det indikerer at en aksje har avsluttet en stigende trend og innledet en fallende trend.

Vi har delt signalene fra rektangelformasjonene vi har identifisert inn i de to forskjellige klassene. Resultatene vises i figurene under.

Figur 12 og 13 viser at aksjer med kjøpssignaler fra både fortsettende og reverserende rektangelformasjoner i gjennomsnitt har fortsatt å stige de kommende månedene. Samtidig har aksjer med salgssignaler fra begge typer formasjoner fortsatt å falle.

Salgssignaler fra fortsettende formasjoner har vist spesielt god signalkraft, noe også kjøpssignaler fra reverserende formasjoner har. Det er litt overraskende at reverserende rektangler med kjøpssignaler har vist sterkere signalkraft enn fortsettende rektangler, siden en aksje som trender teoretisk skal fortsette i trendretningen, men dette kan også tilskrives det lille antallet med observasjoner vi har, og usikkerheten dette medfører. Resultater fra Stockholmsbørsen indikerer dessuten at fortsettende rektangler gir klart sterkere signalkraft, både for kjøps- og salgssignaler, enn reverserende rektangler.

Stockholmsbørsen

Figur 14. Kursutvikling etter signaler fra langsiktige rektangelformasjoner på Stockholmsbørsen 2003-2014.

Vi har gjort en tilsvarende undersøkelse for Stockholmsbørsen over tidsrommet 1.4.2003 til 10.10.2014. Investtechs datamaskiner identifiserte 361 kjøpssignaler og 185 salgssignaler i perioden.

Også på Stockholmsbørsen ble kjøpssignaler fra rektangelformasjoner fulgt av kursoppgang de kommende tre månedene, og steg mer enn børsen en gjennomsnittlig tremånedersperiode. Aksjer med salgssignaler fra rektangelformasjoner hadde i gjennomsnitt et kursfall de kommende tre månedene, klart svakere enn gjennomsnittlig børsutvikling.

Resultatene for salgssignalene er klarere enn for Oslo Børs, mens resultatene for kjøpssignalene er mindre klare. Sverigedataene indikerer at signalene har best prediksjonskraft for små selskaper og at fortsettende rektangler har klart bedre prediksjonskraft enn reverserende rektangler. Også i Sverige har vi imidlertid ganske få data, så vi kan ikke trekke klare konklusjoner.

Les rapporten fra Stockholmsbørsen her!

Oppsummering og diskusjon

Vi har studert avkastning fra aksjer på Oslo Børs etter signaler fra tekniske rektangelformasjoner i en 19-årsperiode fra 1996 til 2014. Totalt identifiserte Investtechs automatiske algoritmer 231 kjøpssignaler og 140 salgssignaler fra slike formasjoner på langsiktige kursdiagrammer. Kjøpssignalene ga en gjennomsnittlig avkastning på 8,1 % i de etterfølgende tre månedene, mens salgssignalene ga en avkastning på -3,5 %. Relativt til gjennomsnittlig utvikling på referanseindeksen, ga kjøpssignalene en meravkastning på 4,9 prosentpoeng, mens salgssignalene ga en mindreavkastning på 6,7 prosentpoeng.

Vi har relativt få observasjoner i datagrunnlaget, noe som skaper usikkerhet i resultatene. En tilsvarende undersøkelse fra Stockholmsbørsen peker imidlertid i samme retning. Samlet indikeres at signaler fra langsiktige rektangelformasjoner kan brukes som beslutningsstøtte ved valg av aksjer om man har en investeringshorisont på 3-12 måneder.

Resultatene fra Sverige indikerer at signaler fra langsiktige fortsettende rektangelformasjoner har en klart sterkere signalkraft enn fra reverserende rektangelformasjoner. For Norge har vi ikke sett noen slik klar sammenheng. Det vil imidlertid være interessant å se på signaler fra trender isolert sett, men også på fortsettende og reverserende rektangelformasjoner på kortere sikt.

Litteratur

- Investtech, opplæring. Kursformasjoner. Link

- Investtech, opplæring. Kjøpssignal fra rektangelformasjon. Link

- Investtech, opplæring. Salgssignal fra rektangelformasjon. Link

- Geir Linløkken. Kjøpssignaler fra rektangelformasjoner - hvor ofte slår de til? Investtech.com, 2009. Link

- Geir Linløkken og Steffen Frölich. Teknisk AksjeAnalyse - for lavere risiko og økt avkastning. Investtech.com, 2001.

- John J. Murphy. Technical Analysis of the Financial Markets. New York Institute of Finance, 1999.

Keywords: Kjøpssignal,Lang sikt,oslo børs,Rektangelformasjon,Salgssignal,statistikk.

Skrevet av

Forsknings- og analysesjef

i Investtech

Investeringsanbefalingen(e) er utarbeidet av Investtech.com AS ("Investtech"). Investtech garanterer ikke fullstendigheten eller riktigheten av analysen. Eventuell eksponering i henhold til rådene / signalene som fremkommer i analysene står fullt og helt for investors regning og risiko. Investtech er ikke ansvarlig for noe tap, verken direkte eller indirekte, som oppstår som en følge av bruk av Investtechs analyser. Opplysninger om eventuelle interessekonflikter vil alltid fremgå av investeringsanbefalingen. Ytterligere informasjon om Investtechs analyser finnes på informasjonssiden.

Investeringsanbefalingen(e) er utarbeidet av Investtech.com AS ("Investtech"). Investtech garanterer ikke fullstendigheten eller riktigheten av analysen. Eventuell eksponering i henhold til rådene / signalene som fremkommer i analysene står fullt og helt for investors regning og risiko. Investtech er ikke ansvarlig for noe tap, verken direkte eller indirekte, som oppstår som en følge av bruk av Investtechs analyser. Opplysninger om eventuelle interessekonflikter vil alltid fremgå av investeringsanbefalingen. Ytterligere informasjon om Investtechs analyser finnes på informasjonssiden.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices