Avkastning efter signaler från rektangel-formationer - Stockholmsbörsen 2003-2014

Forskningsrapport av Geir Linlökken, forskningschef Investtech.

Publicerad 2014-11-24. Uppdaterad 2014-12-09

Om författaren

Geir Linlökken är analys- och forskningschef hos Investtech, och har ansvar för portföljer och förvaltning. Han grundade Investtech 1997, för att erbjuda oberoende teknisk analys baserad på vetenskaplig grund och investerarpsykologi. Linlökken är cand.scient i matematisk modellering från Universitetet i Oslo. Han har skrivit boken Teknisk Aktieanalys. Linlökken arbetar med aktieanalys och utveckling av kvantitativa metoder för investeringar i aktiemarknaden.

Keywords: Rektangel-formation, Köpsignal, Säljsignal, Stockholmsbörsen, Statistik, Teknisk analys.

Abstract:

Geometriska kursformationer, som rektanglar, används i teknisk aktieanalys för att förutse framtida kursutveckling. Många investerare använder formationer som en viktig del av beslutsunderlaget för aktiehandel. Vi har undersökt vilka kursrörelser som följt efter köp- och säljsignaler från rektangel-formationer på Stockholmsbörsen under en period på 11 år, från 2003 till 2014. Aktier med köpsignaler steg efter tre månader i genomsnitt med 5,8% medan säljsignaler steg med 3,0%. Jämfört med genomsnittlig börsutveckling under den perioden utvecklades köpsignalerna 1,7 procentenheter bättre och säljsignalerna utvecklades 1,0 procentenheter sämre.

Forskning på tekniska kursformationer

Den här forskningsrapporten är en del i ett större arbete som Investtech gör på kursutveckling efter tekniska formationer i aktiekurser. Den här rapporten analyserar rektangel-formationer på medellång sikt på Stockholmsbörsen.

| Kort sikt | Medellång sikt | Lång sikt | |

| Rektangel | Rapport | Den här rapporten | Rapport |

| Huvudskuldra, Omvänd huvudskuldra | Rapport | Rapport | Rapport |

| Dubbeltopp, Dubbelbotten | Rapport | Rapport | Rapport |

Rektangel-formationer

Ett viktigt område inom teknisk analys är identifikation av geometriska kursformationer i aktiekursen. Tanken är att formationerna beskriver det psykologiska tillståndet hos investerarna, om de framöver är villiga att köpa eller sälja aktier, och därmed indikerar den fortsatta riktningen på kursen. Rektangel-formationer är en typ av sådana formationer.

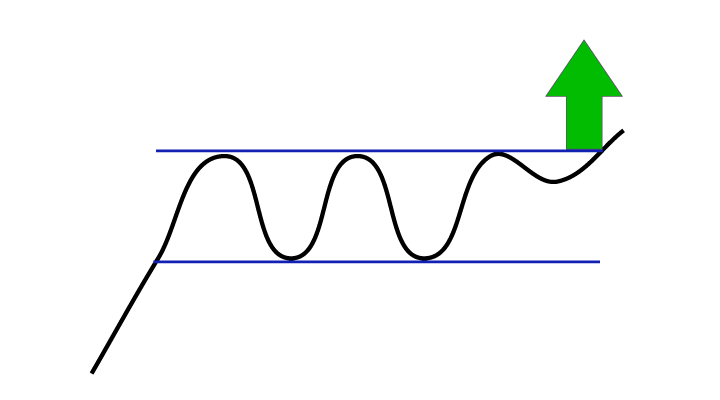

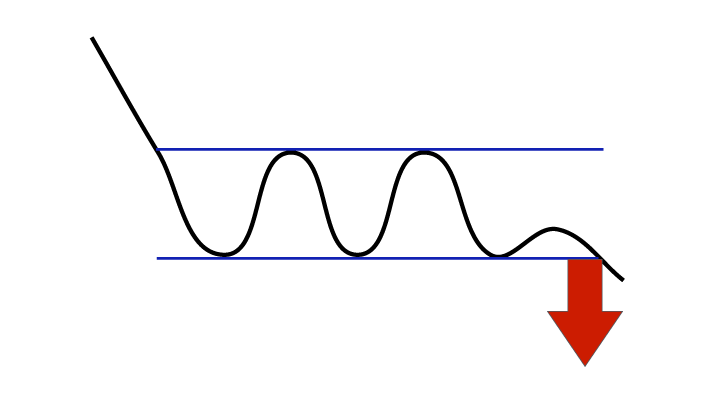

När en rektangel-formation utvecklas, speglar det att investerarna är osäkra på den fortsatta riktningen för aktien. Kursen går i sidled mellan stöd och motstånd. När ett brott upp kommer speglar det att investerarna har blivit mer optimistiska. Enligt teknisk analysteori ska kursen då stiga med minst lika mycket som rektangelns höjd. Se figur 1.

Figur 1: En aktie utvecklar en rektangel-formation när kursen går i sidled mellan stöd och motstånd. Om kursen bryter upp från rektangeln ges en köpsignal. Aktien ska enligt teknisk analysteori stiga minst lika mycket som formationens höjd. Om kursen bryter ned ges en säljsignal och aktien ska falla lika mycket som formationens höjd.

Figur 2: Köpsignal från rektangel-formation.

Figur 3: Säljsignal från rektangel-formation.

Med teknisk analys-terminologi säger vi att ett brott upp utlöser en köpsignal. Motsvarande utlöser ett brott ned en säljsignal. Vi har undersökt vilka kursrörelser som följde efter köp- respektive säljsignaler från rektangel-formationer på Stockholmsbörsen.

Identifiering

Identifiering av rektangel-formationer är inte en enkel uppgift. I figur 1, ser vi att kursen rör sig i sidled mellan en klart definierad stödnivå och motsvarande motståndsnivå. Aktiekurser är dock sällan så regelbundna som i figuren. Ofta är det figurer som liknar rektanglar där till exempel stöd- och motståndslinjer är lite sneda eller inte parallella.

Många investerare identifierar rektangel-formationer genom att se på kursdiagram och teckna in stöd- och motståndslinjer för hand. En sådan metod har många svagheter. Det är framför allt en subjektiv metod, vilket gör att man lättare ser de formationer man önskar att se. Dessutom är det tidskrävande. Vi behöver därför en automatisk algoritm där en dator identifierar formationer och signaler.

Investtech har forskat om teknisk och kvantitativ analys sedan 1997. Vi har utvecklat matematiska algoritmer för automatisk identifiering av rektangel-formationer i aktiekurser. Formationerna ritas in i de tekniska analysgraferna, visas på signallistor och presenteras dagligen uppdaterade till Investtechs abonnenter.

I den här rapporten har vi undersökt vilka kursrörelser som följde efter köp- respektive säljsignaler från rektangel-formationer på Stockholmsbörsen. Statistiken är baserad på rektangel-formationer som är automatiskt identifierade av Investtechs algoritmer. Det har inte varit parameteroptimering eller algoritmändringar under undersökningen. Vi gör därmed rätt och slätt en analys på föreliggande historiskt material.

Dataunderlag

Vi har använt börskurser från 1 april 2003 till 10 oktober 2014 som grundlag för statistiken. Under den perioden steg referensindexet OMXS Benchmark GI från 157,6 till 666,4 punkter, vilket motsvarar en uppgång med 322% eller cirka 13,3 procent årligen. Jämfört med den riskfria räntan under den perioden är det något högre än vad man kan förvänta sig över motsvarande tidsperioder.

Under tre av åren steg börsen med över 30%. Under två av åren föll börsen med över 10%. Under sex av åren slutade börsen mellan minus 10% och plus 30%. Vi har alltså både upp- och nedgångsperioder samt flera perioder med relativt horisontella rörelser och räknar detta som representativt för en normalperiod.

Alla aktier som är eller har varit noterade på OMXS, First North, Aktietorget eller NGM Equity, härefter Stockholmsbörsen, under perioden används. Aktier som avnoterats på grund av till exempel fusion, uppköp eller konkurs är med. För de bolagen har vi dock bara data så länge som de var börsnoterade. Ett bolag som gått i konkurs kommer därmed att ha en sista kurs som inte är noll, vilket är en svaghet för undersökningen. Det gäller dock bara ett litet antal bolag. De flesta faller också kraftigt före avnotering så att skillnaden mellan kursfallet medan de var börsnoterade och kursfall ned till noll är liten.

När ett bolag faller utlöses det dock sällan nya köpsignaler från rektangel-formationer. Därmed betyder det lite för statistiken på köpsignalerna. Avkastningen efter säljsignaler skulle dock ha blivit lite svagare om vi hade korrigerat för konkurser. Sammantaget anser vi att de här förhållandena betyder minimalt för resultaten för undersökningen.

Alla kurser är justerade för split, omvänd split, utdelning, teckningsrätter och andra corporate actions så att de speglar den reella värdeutvecklingen i aktierna.

Under perioden har totalt 1756 tidsserier ingått varav 1190 stycken är aktier med minst 66 handelsdagars omsättning. Vid utgången av perioden var det nästan 600 aktier noterade.

Som kurs används aktiens dagliga slutkurs. Vi har använt kurs och omsättning från aktiens primära marknad. Omsättning på alternativa marknader som Chi-X, Bats och Burgundy är inte med.

Data

Vi har använt Investtechs algoritmer för automatisk identifiering av rektangel-formationer. Algoritmerna kördes på medellång Investtech-graf bestående av 395 handelsdagar, motsvarande 18 kalendermånader. Vi anser att algoritmerna kan identifiera reella rektangel-formationer samtidigt som de inte identifierar otydliga rektanglar som reella.

Vid identifiering av signaler blev bara data fram till och med signaldatum använt. Data efter köpsignalen doldes för algoritmen.

Vår utgångspunkt är att alla identifierade signaler från rektangel-formationer används. Vanligtvis ger varje formation bara en signal. Det kan dock i vissa fall utlösas flera signaler. Det sker om kursen efter brott reagerar tillbaka in i formationen igen och bildar en modifierad formation och därefter bryter på nytt.

Vissa gånger kan det också utlösas flera signaler från samma aktie på samma dag. Det sker om algoritmen har identifierat flera formationer, med olika längd och höjd, som bryts på samma dag.

För att datan ska vara så representativ som möjligt för investerare i svenska aktier tar vi bort vissa signaler:

- Identiska signaler. När delningar av bolag och tickerändringar lett till att Investtech har två exemplar av samma historiska tidsserie.

- Signaler som utlöses inom sju kalenderdagar efter att föregående signal utlösts.

- Signaler från formationer med lägre höjd än 2% höjd. De är små och anses ha litet signalvärde.

- Signaler i aktier med låg likviditet. Det är svårt att handla i sådana aktier och kursbilden är ofta hackig med stora rörelser, vilket gör kursen osäker. Vi tar bort signaler i aktier med genomsnittlig dagsomsättning, på primärmarknaden under de tio senaste dagarna inklusive signaldagen, under en halv miljon kronor och där aktien var omsatt mer sällan än hälften av de tio dagarna. Därmed blev också alla signaler från börsindex avlägsnade så att vi bara har kvar signaler från aktier och några få börshandlade fonder. Den verkliga omsättningen i aktierna som har gett signal kan ha varit högre än gränsen då omsättningen på andra marknader än primärmarknaden, till exempel Chi-X, Bats och Burgundy, inte är inräknad.

- Signaler med stora kursrörelser från en dag till en annan. En nedgång på minst 50% eller en uppgång på minst 100% anses bero på särskilda omständigheter eller osäker kursdata. Genom att ta bort dem undviker vi onödiga störningar i datan.

- Signaler med mindre än 66 handelsdagars efterföljande kurshistorik. Därmed får vi komplett historik på kursutvecklingen under de första 66 handelsdagarna efter signalerna.

Datan består efter detta av 1604 identifierade köpsignaler och 1062 säljsignaler från rektangel-formationer i svenska aktier under perioden 2003 till 2014.

Resultat

Figur 4: Kursutveckling köp- och säljsignaler från rektangel-formationer på Stockholmsbörsen identifierade av Investtechs automatiska algoritmer i medellånga kursgrafer. Klicka på figuren för större version.

Grafen visar genomsnittlig kursutveckling efter köp- och säljsignaler från rektangel-formationer. Signalerna utlöses på dag noll. 66 handelsdagar motsvarar cirka tre kalendermånader. Den blåa kurvan är köpsignaler. Den röda kurvan är säljsignaler. Det färgade området är standardavvikelsen. Den svarta linjen är referensindexet OMXS Benchmark GI.

Köpsignaler

| Köpsignal | Dag 1 | 10 | 22 | 66 |

| Absolut | 100,29 | 101,41 | 102,43 | 105,75 |

| Referensindex | 100,06 | 100,60 | 101,32 | 104,03 |

| Relativ | 0,23 | 0,81 | 1,10 | 1,72 |

| T-värde | 2,88 | 4,46 | 3,94 | 3,29 |

Vi ser att köpsignaler från rektangel-formationer identifierade i Investtechs medellånga grafer historiskt har gett en god kursuppgång de följande månaderna. I snitt steg aktierna som gett köpsignal med 5,8% de följande tre månaderna. Det är betydligt bättre än referensindex, som steg med 4,0% under samma period.

Uppgången är starkast de första dagarna efter signalen men aktierna forsätter att stiga både absolut och jämfört med referensindex under hela perioden. De första 22 handelsdagarna steg signalaktierna med 0,10% i snitt per dag, estimerad med en minstakvadratmetoden-anpassning till avkastningskurvan. De följande 44 handelsdagarna steg aktierna med 0,08% i snitt per dag.

Genomsnittstalen är baserade på 1604 observationer. Det är ett högt tal så att signifikansen i estimaten blir relativt hög. Det blåa området i figuren visar standardavvikelsen för estimaten. Med normalfördelning kommer genomsnittlig kursutveckling efter köpsignalerna från rektangel-formationer med 68% sannolikhet ligga i det intervallet.

Efter 66 handelsdagar ligger avkastningen t=3,3 standardavvikelser från referensindex. Ett så högt tal indikerar att resultaten är signifikanta. Om vi antar att förhållandena som påverkar prissättningen i aktiemarknaden, inkluderat investerarnas kollektiva beteende, är konstanta över tid, indikerar estimaten därmed att köpsignalerna från rektangel-formationer identifierade av Investtechs medellånga kursgrafer, med stor säkerhet i genomsnitt kommer att ge bättre avkastning än genomsnittlig avkastning på börsen.

Genomsnittstalen är alltså signifikant positiva. Det är dock stor variation från signal till signal. 63,3% av signalerna gav en positiv avkastning eller noll i avkastning efter 66 handelsdagar medan 36,7% gav en negativ avkastning. Det är därmed relativt stor sannolikhet att förlora pengar på en enskild investering baserad på köpsignal från en rektangel-formation. Om man upprepar strategin många gånger visar dock statistiken att man med stor sannolikhet får en samlad avkastning som är klart positiv.

Säljsignaler

| Säljsignal | Dag 1 | 10 | 22 | 66 |

| Absolut | 100,01 | 100,01 | 101,03 | 103,03 |

| Referensindex | 100,06 | 100,60 | 101,32 | 104,03 |

| Relativ | -0,05 | -0,59 | -0,29 | -1,00 |

| T-värde | -0,52 | -2,51 | -0,83 | -1,50 |

Säljsignaler från rektangel-formationer identifierade av Investtechs medellånga kursgrafer har historiskt gett en sidledes utveckling de första två-tre följande veckorna och visat en svagare utveckling än referensindex. I snitt steg aktierna som gett säljsignal med 3,0% de följande tre månaderna, vilket är 1,0 procentenheter lägre än referensindex.

Att aktier med säljsignal har visat en så stark utveckling även om det har gått sämre än börsen kan delvis förklaras med att börsen under perioden visat en utveckling som nog är starkare än under en normalperiod. Vi måste förvänta oss en något lägre avkastning, efter både köp- och säljsignaler, under en period då börsen generellt går svagare.

Genomsnittstalen är baserade på 1062 observationer och anses som signifikanta. Liksom för köpsignalerna är variationen stor från signal till signal. 43,1% av säljsignalerna gav en negativ avkastning eller noll i avkastning efter 66 handelsdagar medan 56,9% gav positiv avkastning.

Kursutveckling före signal

Figur 5: Kursutveckling köp- och säljsignaler från rektangel-formationer på Stockholmsbörsen. Grafen inkluderar kursutveckling 10 dagar före signal till 66 handelsdagar efter. Klicka på figuren för större version.

Figur 5 har samma innehåll som figur 4 men också med kursutvecklingen 10 dagar före signalen. Då får vi fram ett intressant resultat, nämligen att aktier som gett köpsignal har stigit mycket före signal medan aktier som gett säljsignal har fallit mycket.

Från grafen ser vi att aktier med köpsignal från rektangel-formationer i genomsnitt steg cirka 6% under de 10 dagarna före, inklusive signaldagen. Det kan vara psykologiskt svårt att köpa en aktie som stigit så mycket på så kort tid. Det är kanske en del av orsaken till att signalerna verkar så bra. Aktien bör egentligen stiga mer, på grund av fundamentala nyheter som kanske har utlöst signalen, men gör det inte på grund av investerarpsykologi och mänsklig svaghet. Över tid tar investerarna in underlaget för kursuppgången och blir mer positiva, vilket ger en fin uppgång och god meravkastning jämfört med börsen de följande månaderna.

Motsvarande gäller för säljsignaler. Grafen visar att aktier med säljsignaler från rektangel-formationer i snitt har fallit runt 8 procent under de 10 dagarna före signalen, inklusive signaldagen. Likväl fortsätter de alltså att utvecklas svagare än börsen de kommande veckorna och månaderna.

Robusthet och extrema utfall i enskilda aktier

Resultaten är baserade på genomsnittstal för avkastning. Om enskilda aktier gett extrema utfall med flera hundra procents kursuppgång kommer det att påverka genomsnittstalen kraftigt. För att undersöka det har vi gjort en beräkning av de enskilda aktiernas vikt i beräkningen av genomsnittstalen.

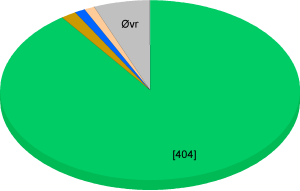

Figur 6: Vikt per aktie i beräkning av genomsnittlig kursutveckling efter köpsignaler. De 10 aktierna med högst vikt har egna sektorer i cirkeldiagrammet.

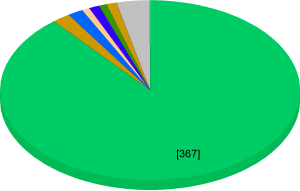

Figur 7: Vikt per aktie i beräkning av genomsnittlig kursutveckling efter säljsignaler.

Likviditetens betydelse

I beräkningarna ovan har vi tagit med signaler från aktier som har haft en genomsnittlig dagsomsättning på minst en halv miljon kronor på Stockholmsbörsen vid signalen. Genom att variera likviditeten kan vi undersöka om det är skillnad i signalstyrka för små och stora bolag.

Genom att sätta en gräns på 5 miljoner kronor delar vi upp bolagen i två ungefär lika stora grupper. Signalerna från aktierna med omsättning under 5 miljoner kronor utgör totalt 1282 stycken medan de med omsättning över 5 miljoner kronor utgör 1384 stycken.

Jämfört med referensindex har köpsignaler från de små bolagen gett en meravkastning på 2,6 procentenheter medan de stora gett 1,1 procentenheter. Statistiska mått på signifikans ger T-värden på 2,6 respektive 2,1. Även om de stora bolagen har gett lägre överavkastning är variationen mindre än för de små bolagen och signifikansen nästan lika hög.

Säljsignaler ger en signifikant underavkastning för små bolag medan de ger en neutral avkastning för de stora bolagen.

Sammantaget indikerar det att signaler från rektangel-formationer är starkast för mindre bolag. Köpsignaler ger dock signifikant överavkastning för både stora och små bolag.

Oslobörsen

Vi gjorde motsvarande undersökning för Oslobörsen 1 januari 1996 till 10 oktober 2014. Perioden anses vara en normalperiod i aktiemarknaden med en genomsnittlig årlig avkastning på 9,3 procent. Investtechs datorer identifierade 1084 köpsignaler från rektangel-formationer och 776 säljsignaler.

Aktierna med köpsignaler steg i genomsnitt efter tre månader med 6,2% medan aktierna med säljsignaler steg 0,3%. Jämfört med genomsnittlig börsutveckling gick köpsignalerna 2,9 procentenheter bättre än börsen och säljsignalerna 3,0 procentenheter sämre. Statistiska T-värden antyder hög signifikans.

Summering och diskussion

Vi har studerat avkastningen från aktier på Stockhomsbörsen efter brott på tekniska rektangel-formationer från 2003 till 2014. Totalt identifierade Investtechs automatiska algoritmer 1604 köpsignaler och 1062 säljsignaler från sådana formationer. Köpsignalerna gav en genomsnittlig avkastning på 5,8% de följande tre månaderna, medan säljsignalerna gav en avkastning på 3,0%. Jämfört med genomsnittlig utveckling av referensindex gav köpsignalerna en överavkastning på 1,7 procentenheter medan säljsignalerna gav en underavkastning på 1,0 procentenheter.

Tidsperioden för undersökningen är relativt lång, kvaliteten på datan god och algoritmerna som använts är helautomatiska och de anses identifiera enbart reella rektanglar. Statistiska tal antyder hög grad av signifikans för att köpsignaler ger överavkastning.

Att observationerna är gjorda under en period där börsen nog gått bättre än under en normalperiod, skapar en viss osäkerhet för resultaten. Det är därmed intressant att göra om undersökningen under en längre tidsperiod.

Motsvarande undersökning för Oslobörsen under en 19-årsperiod visar motsvarande resultat som för köpsignalerna på Stockholmsbörsen men också signifikanta tal för underavkastning efter säljsignaler.

Litteratur

- Investtech. Kursformationer.

- Investtech. Köpsignal från rektangel-formation.

- Investtech. Säljsignal från rektangel-formation.

- Geir Linløkken. Kjøpssignaler fra rektangelformasjoner - hvor ofte slår de til? Investtech.com, 2009.

- Geir Linløkken og Steffen Frölich. Teknisk AksjeAnalyse - for lavere risiko og økt avkastning. Investtech.com, 2001.

- John J. Murphy. Technical Analysis of the Financial Markets. New York Institute of Finance, 1999.

Keywords: Köpsignal,Rektangel-formation,Säljsignal,statistik,Stockholmsbørsen,Teknisk analys.

Skrivet av

Forsknings- och analyschef

Investtech

"Investtech analyserar psykologin i marknaden och ger dig konkreta tradingförslag varje dag."

Partner & Senior Advisor - Investtech

Investtech garanterar inte fullständigheten eller korrektheten av analyserna. Eventuell exponering utifrån de råd / signaler som framkommer i analyserna görs helt och fullt på den enskilda investerarens räkning och risk. Investtech är inte ansvarig för någon form för förlust, varken direkt eller indirekt, som uppstår som en följd av att ha använt Investtechs analyser. Upplysningar om eventuella intressekonflikter kommer alltid att framgå av investeringsrekommendationen. Ytterligare information om Investtechs analyser finns på infosidan.

Investtech garanterar inte fullständigheten eller korrektheten av analyserna. Eventuell exponering utifrån de råd / signaler som framkommer i analyserna görs helt och fullt på den enskilda investerarens räkning och risk. Investtech är inte ansvarig för någon form för förlust, varken direkt eller indirekt, som uppstår som en följd av att ha använt Investtechs analyser. Upplysningar om eventuella intressekonflikter kommer alltid att framgå av investeringsrekommendationen. Ytterligare information om Investtechs analyser finns på infosidan.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices