Investtechs modellportföljer - resultatanalys

[This article is not yet translated to GER. Showing untranslated version.]

Publicerad 2016-04-28

Investtechs modellportföljer har visat goda resultat över många år. Portföljerna är menade som inspirationskällor till våra kunder, men kan man också följa dem med reella pengar? Vi har gjort en analys av resultaten, och ger här några tankar runt praktisk användning av portföljerna och Investtechs tjänster.

Syftet med modellportföljerna

Investtechs modellportföljer är modeller på hur Investtechs analyser kan användas av den genomsnittliga aktiespararen. De visar hur en långsiktig investerare, som följer marknaden aktivt från vecka till vecka, kan använda Investtechs analyser till att välja aktier. Det kan vara svårt att direkt följa modellerna, och aktiva investerare kommer kunna göra dagliga värderingar av marknaden och kanske handlar oftare än i modellen. Modellportföljerna är först och främst tänkt som exempel och inspirationskällor för att lära sig att använda analyserna, verktygen och metodiken som Investtech erbjuder.

Strategin för modellportföljerna är att göra aktiv stockpicking med hjälp av Investtechs analyser. Det läggs vikt på att ha en god sektorspridning, samtidigt som portföljens volatilitet vanligtvis ligger på 100-130 procent av referensindexet. Meravkastning sökes genom att välja aktier som enligt teknisk analys och insideranalys står inför en uppgång.

Portföljerna eftersträvar att maximera vinst genom att hålla kvar goda investeringar länge, i motsats till att handla på kortsiktiga signaler och sälja tidigt. Samtidigt kommer den snabbt minimera förluster och sälja aktier som blivit tekniskt negativa.

Investeringshorisonten för portföljen är långsiktig, det vill säga flera år. Investeringshorisonten för varje enskild aktie är medellång sikt, det vill säga en till sex månader. Den genomsnittliga innehavstiden för varje investering är historiskt i underkant av tio månader.

Investtechs analyser och portföljer i praktiken

Man kan fråga sig om det går att följa modellportföljerna med reella pengar. Detta kan emellertid vara svårt i praktiken, och kanske heller inte en optimal strategi, av flera anledningar:

- Modellportföljerna är hela tiden 100 procent investerade i aktier. Detta är svårt att få till i praktiken och kan vara en felaktig strategi när marknaden är negativ.

- I modellerna blir aktierna lika viktade varje dag. Detta medför att aktierna ofta balanseras upp eller ned beroende av dagens kursutveckling. Detta är inte reellt för investerare, men har gjorts för att förenkla driften och den dagliga automatiska uppdateringen av modellportföljerna.

- I modellerna används senaste kända kurs, motsvarande slutkurs dagen för portföljen publiceras. Ofta handlas aktierna till en annan kurs nästa dag, och det kan vara svårt att komma in eller ut till samma pris som i modellen.

- Några gånger öppnar eller handlas aktierna under uttalade stödnivåer, som utlöser säljsignaler, eller under angivna stop-loss-nivåer. I efterföljande analyser bör de då inte köpas, snarare säljas, medan de blir kvar i modellportföljen till nästa uppdatering.

- Många aktier med relativt låg likviditet ingår i modellportföljerna. Om många kunder önskar att handla sådana aktier under samma tid, kan det bli en press på kursen, och man måste betala mer eller sälja till en lägre kurs än i modellen.

Vi tror de flesta investerare bäst tjänas av att bygga en strategi runt Investtechs analyser och forskningsresultat för att uppnå statistiska fördelar i marknaden. En sådan strategi kommer kunna anpassas till egna preferenser såsom risk, sektorspridning, likviditet och tidsperspektiv. Här kan exempelvis Morgonrapporten, Dagens Case, signallistan och de enskilda aktieanalyserna ge värdefull input.

Vi ser emellertid att modellportföljerna också kan ge god input. Därför har vi gjort en analys av modellportföljerna med avseende på praktisk användning. Speciellt har vi sett på vilket teoretisk avkastning Investtechs modellportföljer skulle givit om man handlat vid senare tidpunkter och hur mycket krav på likviditet kan betyda för avkastningen.

Resultat sedan 2000

Investtech har publicerat modellportföljer sedan år 2000. Resultaten för de nordiska marknaderna visas i graferna nedan.

Modellportfölj Norge.

Modellportfölj Sverige.

Modellportfölj Danmark.

Modellportfölj Finland.

Figur 1: Investtechs modellportföljer före courtage/omkostnader (blå kurva) mot referensindex (svart kurva).

Dataunderlaget i denna rapport är modellportföljerna i Norge, Sverige, Danmark och Finland, från uppstart och hela 2015. Investtech startade publicering av modellportföljen i Norge 7.12.2000, i Sverige och Danmark 15.2.2001. Graferna ovan är tagna runt 20 januari 2016, men dataunderlaget är alltså till och med 2015.

Vi har inte haft tillgång på öppningskurser för alla marknaderna under hela perioden som undersökningen gäller. Resultaten på öppningskurser, längre ned i denna rapport, är därmed mindre signifikanta än resultaten på slutkurser. I Norge har vi haft tillgång till öppningskurser under hela perioden. I Sverige har vi haft tillgång till öppningskurser från cirka 14.3.2006, i Finland från cirka 17.4.2001 och i Danmark från cirka 15.6.2001.

Tidpunkt for handel av portföljaktier

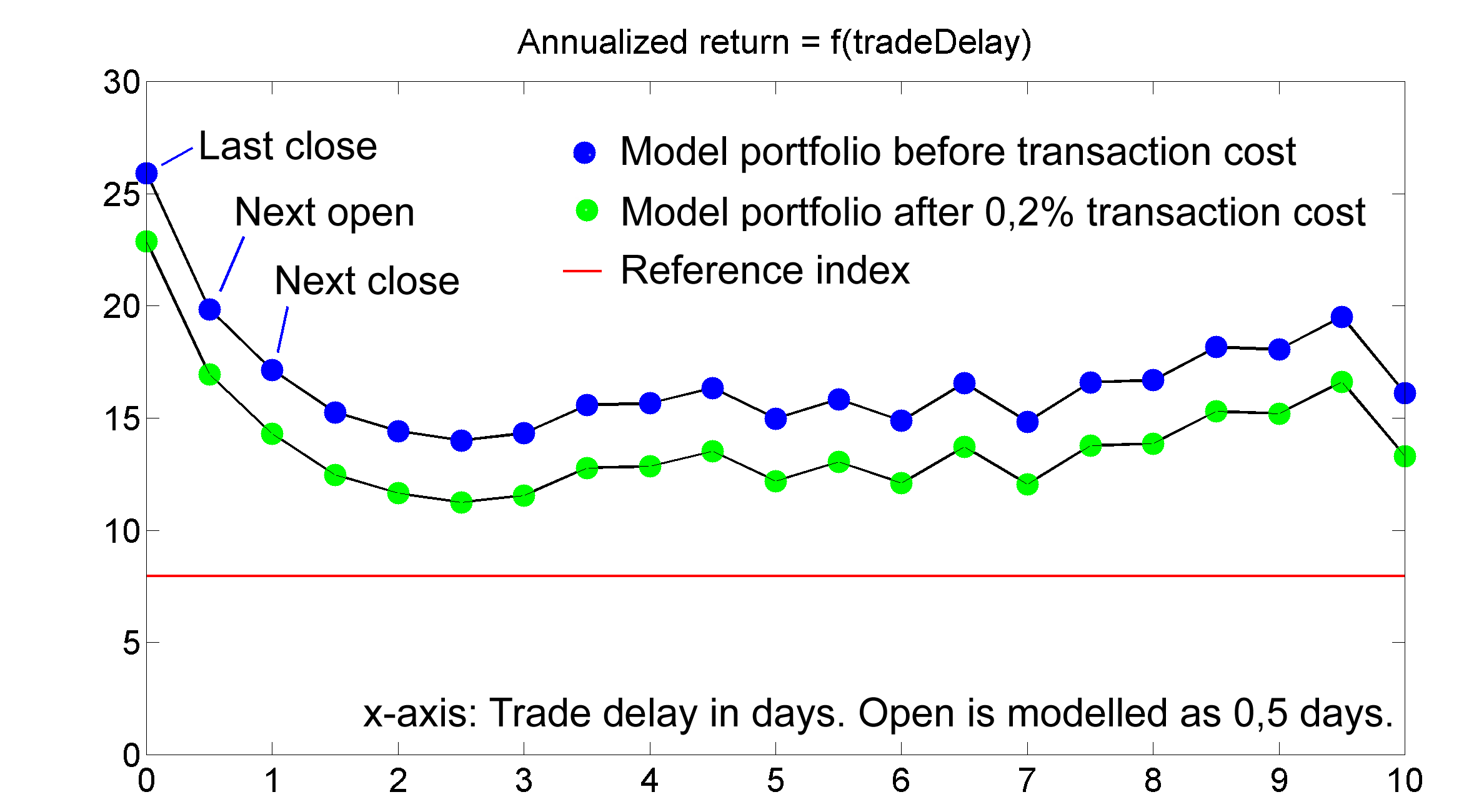

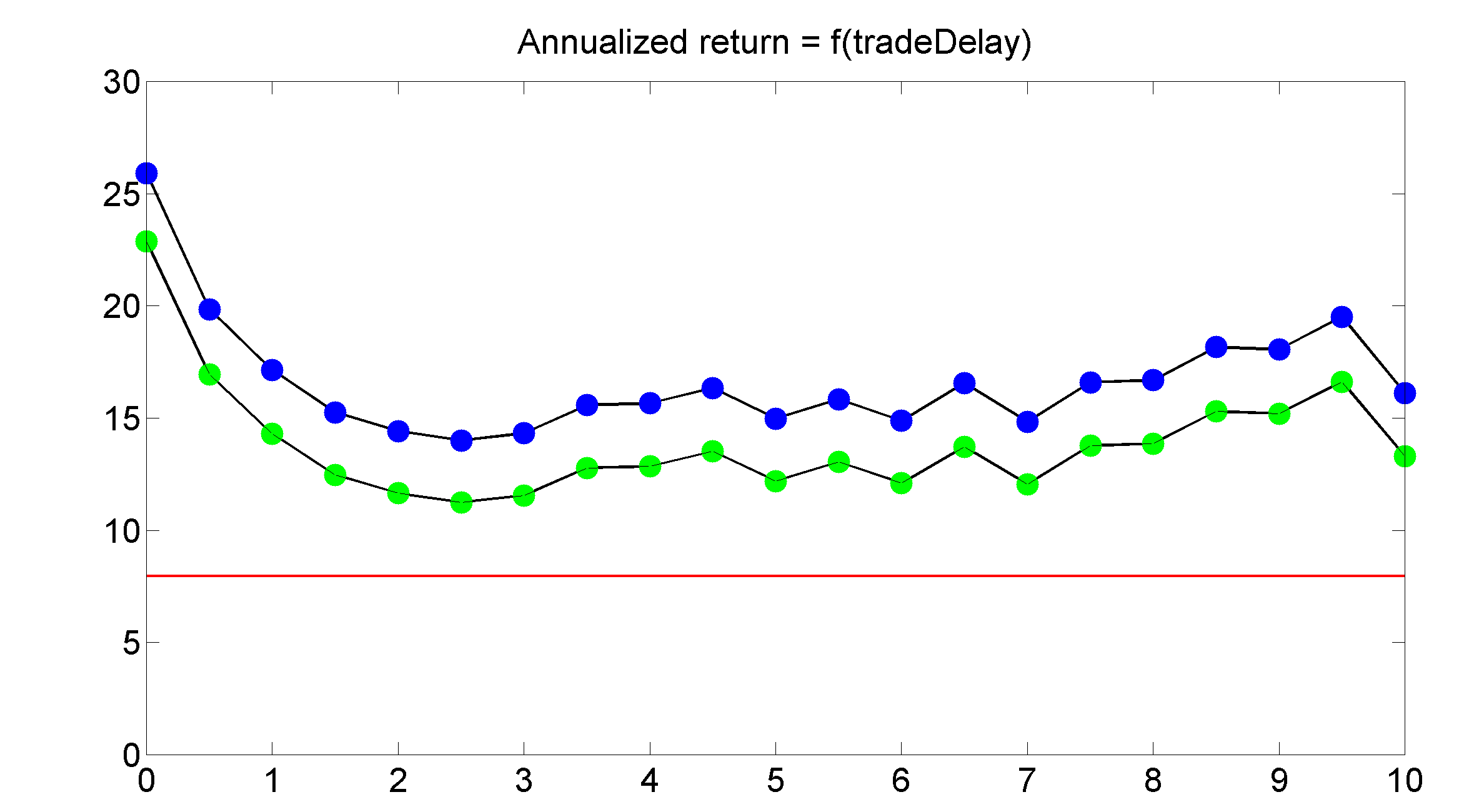

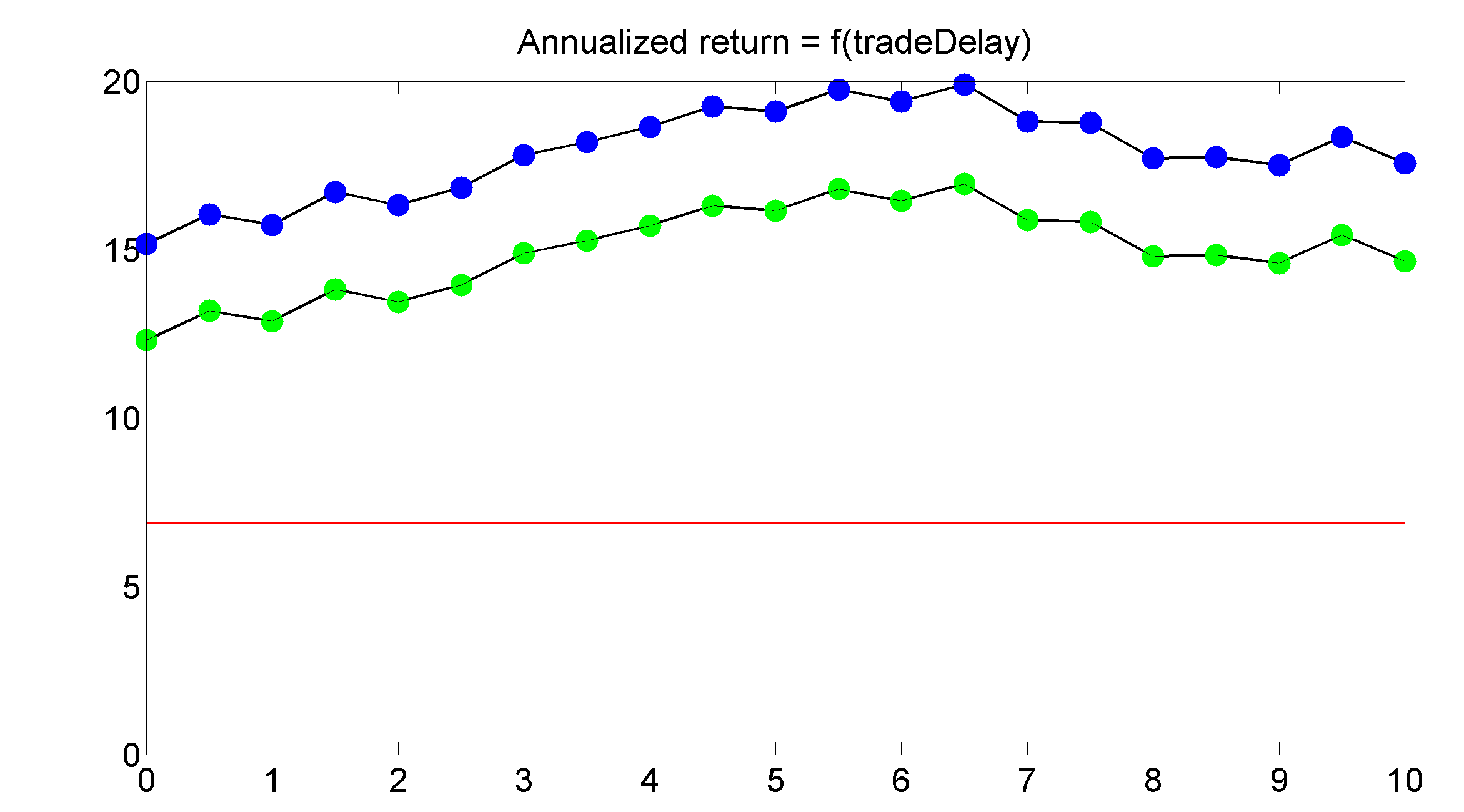

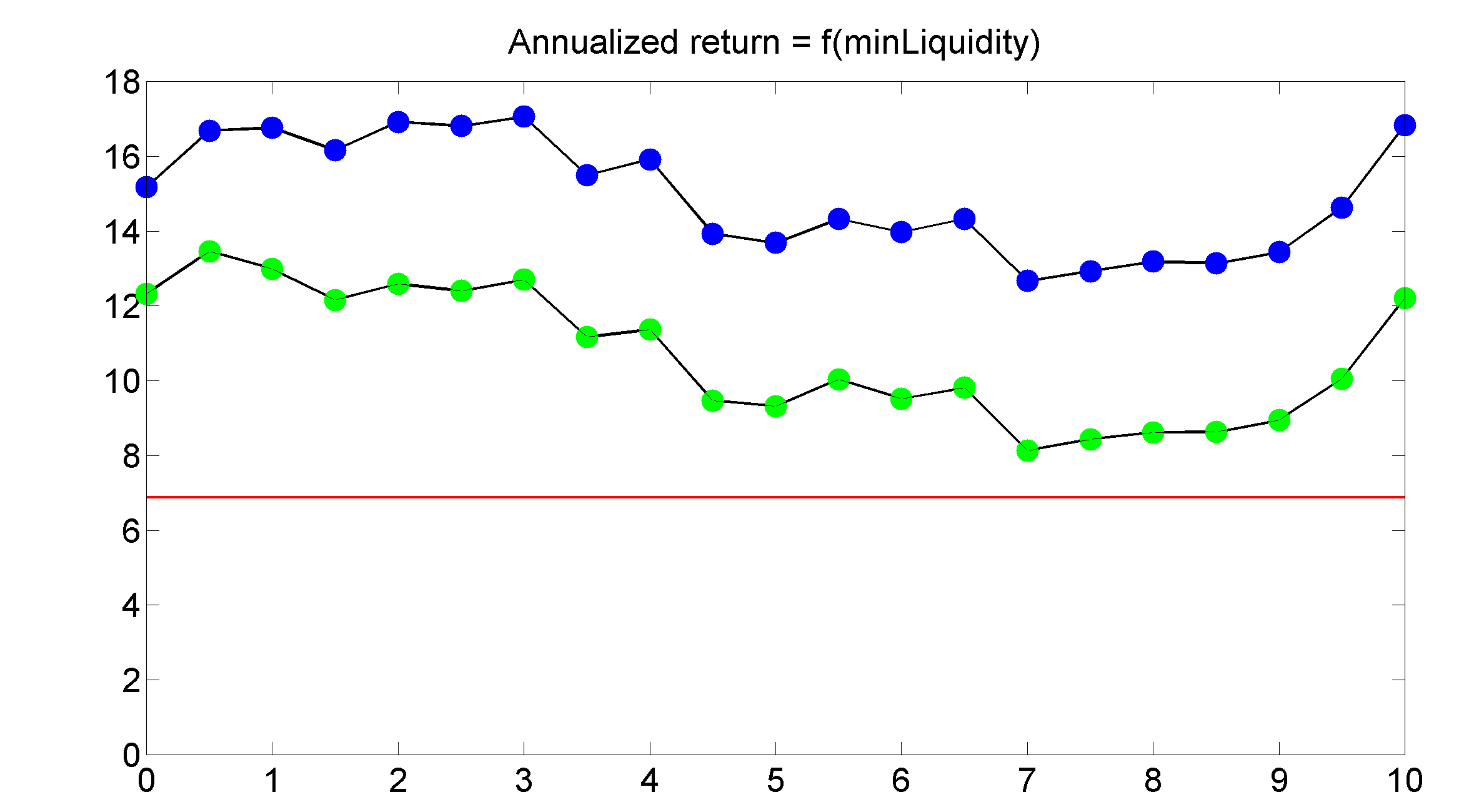

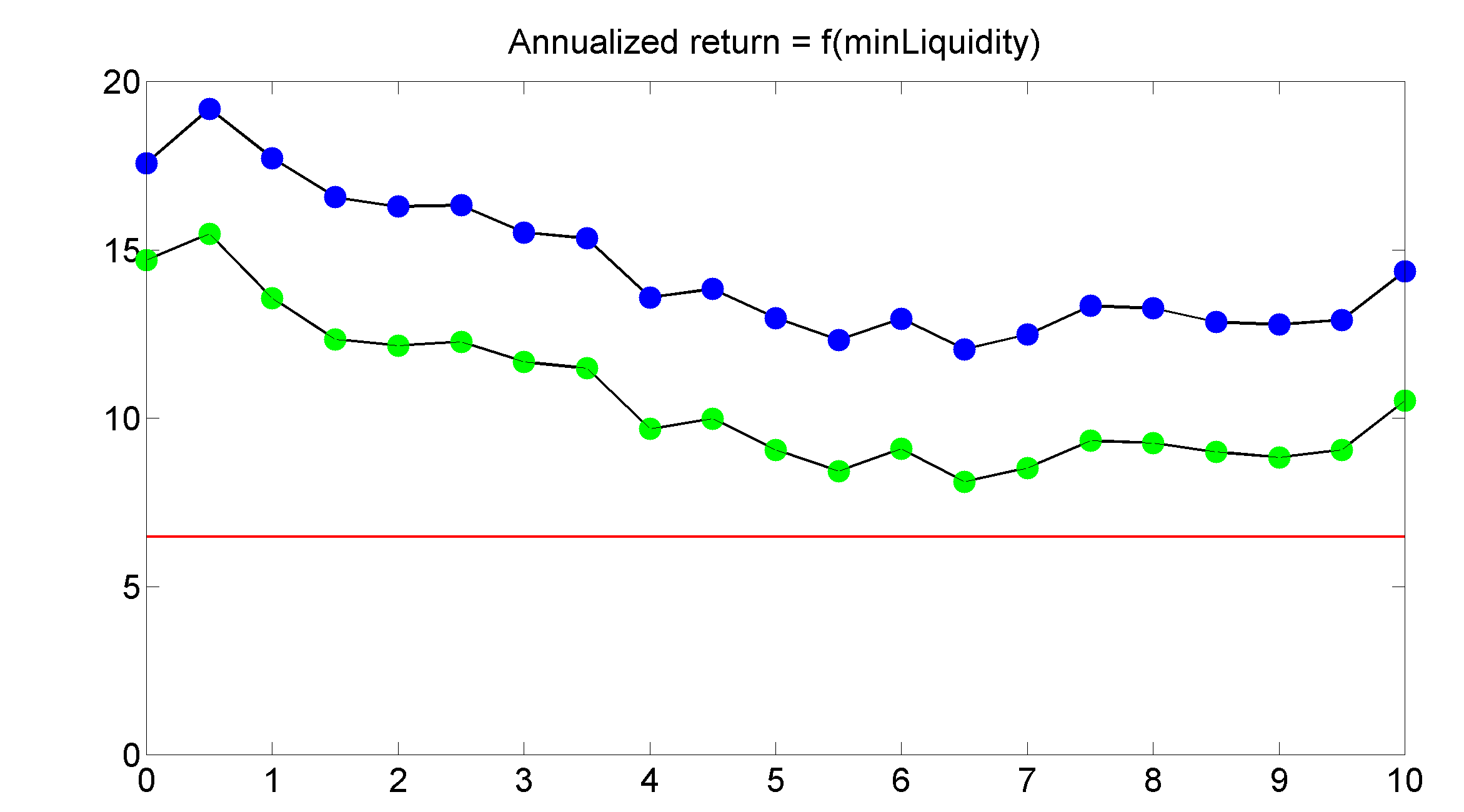

Figurerna nedan visar teoretisk årlig avkastning på Investtechs modellportföljer beroende av när man handlar. Det görs en daglig balansering av aktierna, sådan att alla väger lika. Det blir därmed en viss skillnad till hur man investerar reelt, men översikten visar vilken betydelse handelstidspunkten har.

Förklaring: Annualiserad avkastning (årlig genomsnittsavkastning) på y-axeln som funktion av handelstidpunkt på x-axeln. Sista kända slutkurs används i Investtechs portföljer. Detta motsvarar 0 i grafen. Handel på nästa dags öppningskurs, motsvarande första möjlighet om man skulle följa modellen direkt, modelleras som 0,5 i grafen. Därefter kommer 1, som er nästa slutkurs, 1,5 är nästa öppningskurs, och så vidare.

Blå prickar är före omkostnader och gröna är efter 0,2 procent kostnad vid köp och försäljning. Den röda linjen anger referensindexets avkastning.

Figur 2: Annualiserad avkastning som funktion av handelstidpunkt för Investtechs modellportföljer för de nordiska börserna. Klicka på figurerna för större versioner.

| Handelstidpunkt | Norge | Sverige | Danmark | Finland |

| Sista slutkurs | 25,9 | 15,2 | 17,6 | 14,4 |

| Nästa öppningskurs | 19,9 | 16,1 | 18,9 | 15,9 |

| Nästa slutkurs | 17,1 | 15,7 | 15,2 | 13,9 |

| Slutkurs två dagar framåt i tiden | 14,4 | 16,3 | 13,3 | 12,7 |

| Slutkurs fem dagar framåt i tiden | 15,0 | 19,1 | 15,2 | 14,7 |

| Referensindex | 8,0 | 6,9 | 6,5 | -3,7 |

Tabellen visar annualiserad avkastning före handelsomkostnader på Investtechs modellportföljer beroende på när man handlar, taget från figurerna ovan.

Med ett courtage på 0,2 procent vid varje köp och försäljning, kommer den årliga avkastningen reduceras med runt tre procentenheter. Trots ett såpass högt courtage, har avkastningen klart överstigit referensindexets avkastning.

| Handelstidpunkt | Snitt Norge, Sverige, Danmark | Meravkastning före kostnader |

| Sista slutkurs | 19,6 | 12,5 |

| Nästa öppningskurs | 18,3 | 11,2 |

| Nästa slutkurs | 16,0 | 8,9 |

| Slutkurs två dagar framåt i tiden | 14,7 | 7,6 |

| Slutkurs fem dagar framåt i tiden | 16,4 | 9,3 |

I Finland vägde Nokia mycket tungt i indexet, och då denna fallit kraftigt är de goda relativa resultaten här inte representativa för vad vi kan förvänta oss framöver. Vi har därför beräknat genomsnittstal genom att utesluta Finland från underlaget.

Vi ser att avkastningen är klart högst om man handlar till sista kända slutkurs, såsom det framstår i modellportföljerna. Genom handel på nästa öppningskurs, kommer den teoretiskt årliga avkastningen falla över en procentenhet i snitt. Då det kan vara svårt att handla stora volymer på öppningskurs, bör man kanske förvänta sig att få en kurs som är närmare dagens slutkurs. I detta fall en teoretisk avkastning runt 2,5 procentenheter lägre på årsbasis.

Det är speciellt i Norge som efterföljande kurser är sämre än vad som används i modellen. Skillnaden är nästan nio procentenheter om man handlar på nästa slutkurs. I Sverige, Danmark och Finland är skillnaden mindre.

Genomsnittstalen ovan visar att portföljerna har givit en teoretisk årlig meravkastning på 8,9 procentenheter genom att handla till slutkurs dagen före publicering. Om man handlar på slutkurs en vecka framåt i tiden, kommer den genomsnittliga meravkastningen vara 9,3 procentenheter. Om vi studerar graferna ovan, ser vi att avkastningen i snitt är som lägst genom handel på slutkurs cirka två dagar efter publicering, medan den stiger lite igen den kommande veckan. En möjlig förklaring på detta kan vara att aktierna som går in i modellportföljerna får en överreaktion de första dagarna, men att de sedan faller tillbaka igen.

Det ser därmed ut som om snabbast möjliga handel, inom loppet av första dagen efter publicering, ger de bästa resultaten. Detta gäller, viktigt att notera, om man kunnat handla utan att vara tvungen att driva kurserna för mycket. Om man inte lyckas med detta, kan man uppnå goda resultat också genom att handla aktierna en till två veckor efter publiceringen.

Detta är resultat som går i linje med vad vi tidigare har observerat för Investtechs dagens case-analyser. Under följer utdrag från forskningsrapporten för denna, publicerat så långt tillbaka som 2007. Dataunderlaget i denna är dagens case på Oslobörsen för perioden 20.6.200 till 16.5.2007. Grafen under gäller kortsiktiga case-analyser.

Annualiserad avkastning Dagens Case Oslobörsen 2000-2007.

Grafen visar vilken inverkan handelstidpunkten har på avkastningen. En handelsfördröjning på 0 betyder att man köper på sista kända slutkurs, vilken är densamma som analysen bygger på. Handelsfördröjning 0,5 betyder att man köper på nästa dags öppningskurs, det vill säga den första möjliga kursen efter att analysen publicerats. Handelsfördröjning 1 betyder att man köper på nästa dags slutkurs, etc. De blå punkterna anger portföljavkastning före courtage, medan de gröna anger avkastning efter 0,2% courtage per handel.

I praktiken kommer det vara svårt att handla till gårdagens slutkurs. Att det givits en köpsignal och att aktien valts till dagens case betyder ju att den förväntas stiga. Grafen visar att så är fallet, i och med att avkastningen är väsentligt lägre genom att handla på nästa dags slutkurs (man får alltså en sämre ingångskurs). Om man däremot väntar 4-5 dagar ser vi att avkastningen tar sig uppåt igen. Det kan se ut som om aktierna överreagerar uppgången på dag 1, och att man kan få väsentligt bättre kurser genom att vänta på en reaktion tillbaka den närmaste veckan. Falska köpsignaler kan dessutom ge kraftiga reaktioner i motsatt riktning, och man kommer då inte tappa så mycket på sådana investeringar om man senarelägger köpet några dagar.

Likviditetsgraf på portföljaktier

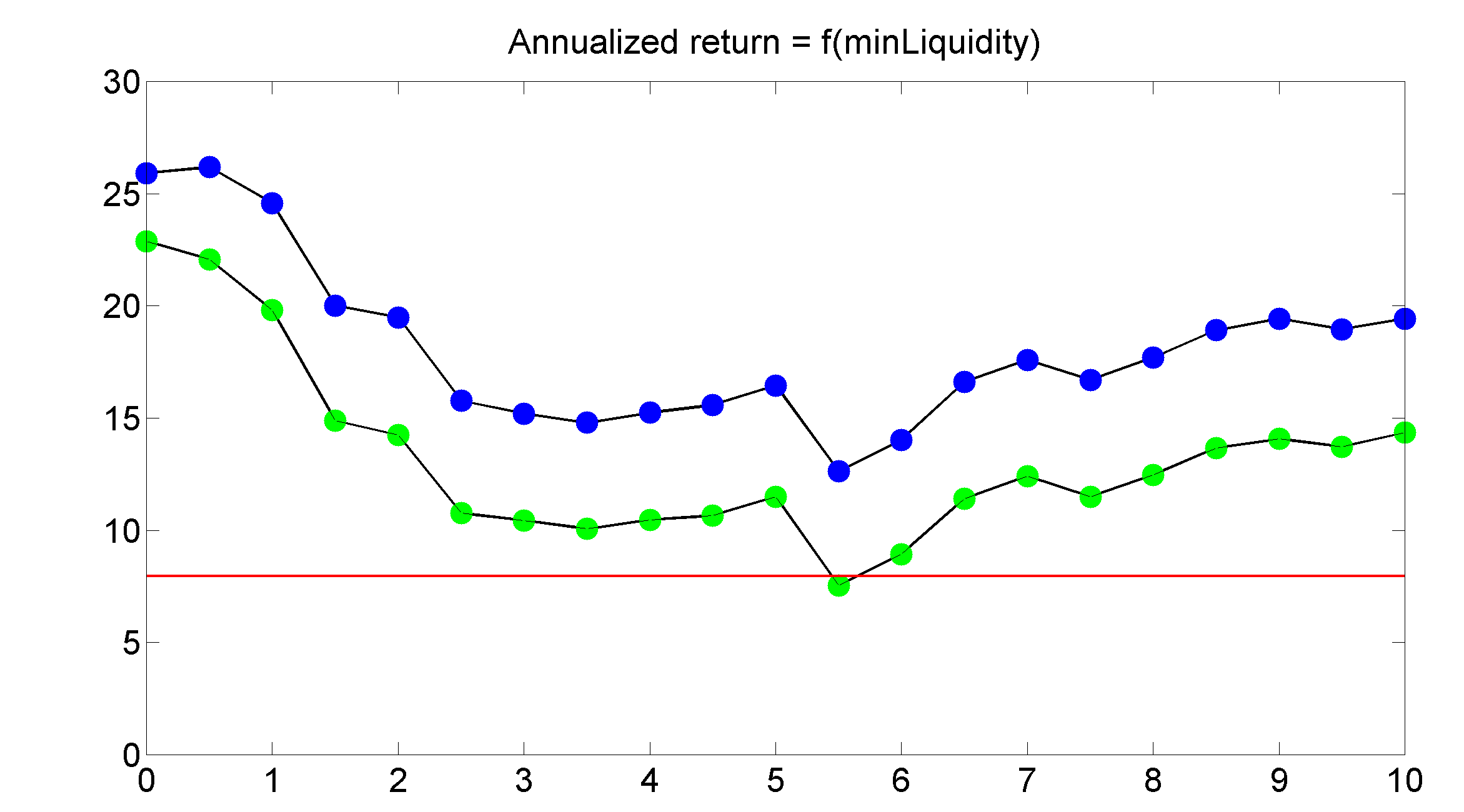

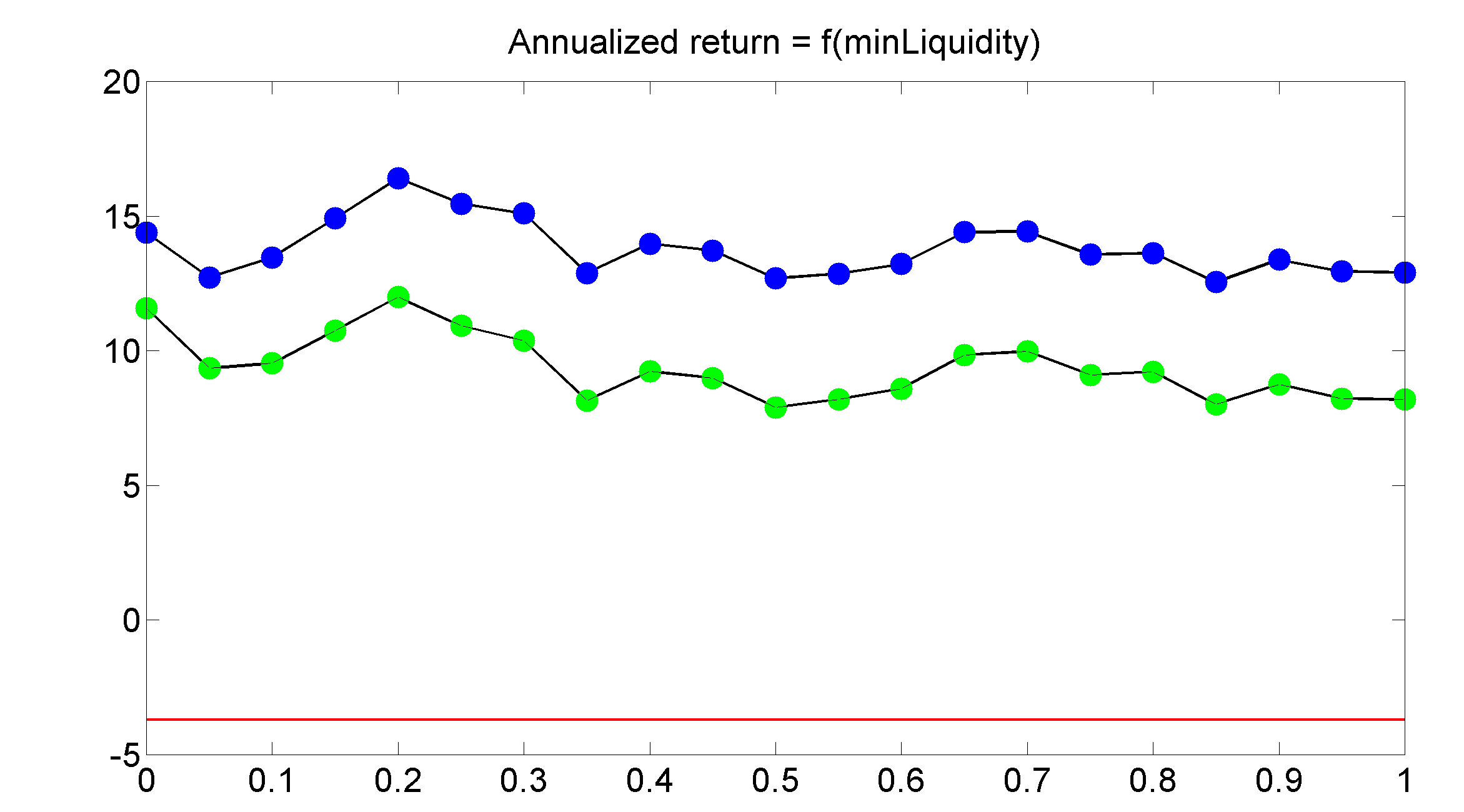

Många investerare önskar endast kunna handla aktier med mycket god likviditet. Detta är förnuftigt utifrån tanken om att det är enklare att handla likvida aktier och att det går snabbare att komma in och ut, speciellt när det sker något i bolaget eller signaler utlöses. Att endast hålla sig till likvida aktier kommer därmed reducera risken i en portfölj.

Frågan är då om detta går på bekostnad av förväntad avkastning. Som utgångspunkt skulle man kunna tänka att så är fallet, till följd av att man då får en reducerad risk och att hög risk ofta är en förutsättning för hög avkastning. Vi har studerat hur teoretisk avkastning på Investtechs modellportföljer varierar med krav på minimumlikviditet. Detta är modellerat sådant att aktier med likviditet lägre än givna värden, inte tas med i portföljerna. Vikt på de kvarvarande aktierna blir då högre. I extrema situationer, där alla aktierna i portföljen har låg likviditet, har portföljen stått i kontanter.

Figur 3: Annualiserad avkastning som funktion av minimumlikviditet. Aktier som har likviditet lägre än värdena på x-axeln, i miljoner kronor omsatt per dag, blir uteslutna från portföljen. Blå prickar är för omkostnader och gröna är efter 0,2 procent kostnad vid köp och försäljningar. Den röda linjen anger referensindexets avkastning.

| Minimumlikviditet i mkr per dag | Norge | Sverige | Danmark | Finland | Genomsnitt |

| 0 | 25,9 | 15,2 | 17,6 | 14,4 | 18,3 |

| 2 | 19,5 | 16,9 | 16,3 | 16,4 | 17,3 |

| 5 | 16,5 | 13,7 | 13,0 | 12,7 | 13,9 |

| 10 | 19,4 | 16,8 | 14,4 | 12,9 | 15,9 |

Tabellen visar annualiserad avkastning före handelsomkostnader på Investtechs modellportföljer för de nordiska marknaderna vid olika likviditetskrav. För Finland är en euro omgjord till tio kronor.

Vi ser att modellportföljerna i stort sett har givit bäst teoretiska resultat när det inte ställs krav på minimumlikviditet. Då kommer alla aktierna i den ursprungliga portföljen med. Om vi sätter krav till två och fem miljoner kronor i daglig minimumlikviditet, kommer den teoretiska avkastningen falla med 1,0 respektive 4,4 procentenheter. Fortfarande ger modellresultaten klart bättre resultat än referensindexets avkastning, men de bästa resultaten får man alltså om man också handlar de minst likvida aktierna.

Med ett krav på daglig minimumlikviditet på tio miljoner kronor stiger avkastningen igen. Vi tror detta kan ha samband med att det blir färre aktier i portföljerna, och att utfall i enskilda aktier kan få stor inverkan på det samlade resultatet. Vi lägger därmed inte stor vikt på detta resultat. Ser vi på de fyra graferna samlat, anses det finnas ett klart, men svagt, negativ samband mellan årlig avkastning och minimumlikviditet. Modellerna har givit goda resultat oavsett likviditetskrav.

Summering och tankar kring praktisk tillämpning

Investtechs modellportföljer presenteras för att vara inspirationskällor och exempel på hur privata investerare kan sätta samman egna portföljer för att ta del i den långsiktiga värdeskapningen på börsen, och uppnå en statistisk meravkastning som Investtechs analyser enlig våra forskningsresultat indikeras ge.

Också Dagens Case, analyser i Morgonrapport, signaler från Trender, Kursformationer och Insiderhandel kan vara goda inspirationskällor. Likaså kommer rangordningslistorna som Top50, Aktieval och Handelsmöjligheter vara goda platser att finna aktuella köpkandidater.

Det kommer vara svårt att följa modellportföljerna direkt. Speciellt kommer det vara svårt att komma in och ut i mindre likvida aktier på kort tid. Men det är heller inte avgörande att komma in och ut snabbt. Teoretiskt får man bättre resultat genom att handla fyra till sex dagar efter publicering än att handla på dag två. Resultaten då är ungefär lika goda som att handla till slutkurs dagen före publicering.

Under de 15 år som Investtech har publicerat modellportföljer, har teoretisk årlig genomsnittsavkastning vid handel på nästa slutkurs och vid handel på slutkurs fem dagar framåt i tiden, legat runt nio procentenheter högre avkastning än referensindex. Handel till öppningskurs dagen före publicering har legat runt två procentenheter högre. Om man prövar att köpa stora poster på öppning, kommer man emellertid räkna med att pressa kurserna.

Vi har sett att courtageuppgifterna på 0,2 procent, som är modellerat, kommer reducera avkastningen med runt tre procentenheter årligen. Om man vid varje köp och varje försäljning i genomsnitt pressar kursen 0,2 procent för att kunna handla, kommer avkastningen reduceras med motsvarande. Detta mer än uppväger differensen mellan att handla på öppningskurs dagen före publicering och att handla till slutkurs dagen eller fem dagar framåt i tiden. Analysen indikerar därmed att det kan vara gynnsamt att spendera tid på att handla, för att komma in och ut till goda kurser, framför att handla så aggressivt att man pressar kurserna.

De bästa resultaten har teoretiskt blivit uppnådda om man inte sätter något krav på likviditet, men också handlar de minst likvida aktierna. Med modellportföljernas strategi motsvarar detta i praktiken aktier med en genomsnittlig dagsomsättning ned mot en miljon kronor.

Investtechs modellportföljer uppdateras endas en gång per vecka. De kan därmed inte ta in aktier med köpsignaler lika fort som kanske önskas, och heller inte ta ut portföljaktier med säljsignaler förrän nästa uppdatering. Genom att följa börsen från dag till dag, kommer investerare ha möjlighet att gå ur förloraraktier snabbt, och gå in tidigt i aktier med köpsignaler. Detta är ett förhållande som gör att reella investerare kan prestera bättre än vad modellen indikerar.

Referenser och forskningsresultat

Strategin bakom Investtechs modell- och traderportföljer är i storgrad uppbyggd runt Investtechs forskningsresultat från de nordiska aktiemarknaderna. Du kan läsa mer om dessa på våra Forskningssidor.

Resultaten som kanske är viktigast för portföljerna är bland annat följande:

- Aktier i stigande trender ger statistisk meravkastning:

Stigande och fallande trender – avkastning efterföljande tre månader. - Aktier med positiv volymbalans ger statistisk meravkastning:

Hög och låg volymbalans – Preliminära forskningsresultat - Aktier med positivt momentum och som är överköpta på RSI ger statistisk meravkastning:

Överköpt RSI – Preliminära forskningsresultat - Aktier med köpsignaler från rektangelformationer ger statistisk meravkastning:

Köpsignal från rektangel-formationer på Oslobörsen gav 6,2 procent på tre månader: Artikel | Video | Forskningsrapport

Keywords: Analyse,avkastning,Helsingfors,Kjøpssignal,København,Modellportefølje,Oslo,statistics,statistikk,Stockholm.

Verfasst von

Forschungs- und Analysechef

Investtech

Die Anlageempfehlungen werden von Investtech.com AS ("Investtech") ausgearbeitet. Investtech übernimmt keine Haftung für die Vollständigkeit oder Richtigkeit der jeweiligen Analyse. Ein etwaiges Engagement aufgrund der aus den Analysen resultierenden Empfehlungen/Signale erfolgt zur Gänze für Rechnung und Risiko des Anlegers. Investtech haftet nicht für Verluste, die sich direkt oder indirekt infolge der Nutzung von Investtechs Analysen ergeben. Angaben zu etwaigen Interessenkonflikten gehen stets aus der Anlageempfehlung hervor. Weitere Informationen zu Investtechs Analysen finden Sie unter disclaimer.

Die Anlageempfehlungen werden von Investtech.com AS ("Investtech") ausgearbeitet. Investtech übernimmt keine Haftung für die Vollständigkeit oder Richtigkeit der jeweiligen Analyse. Ein etwaiges Engagement aufgrund der aus den Analysen resultierenden Empfehlungen/Signale erfolgt zur Gänze für Rechnung und Risiko des Anlegers. Investtech haftet nicht für Verluste, die sich direkt oder indirekt infolge der Nutzung von Investtechs Analysen ergeben. Angaben zu etwaigen Interessenkonflikten gehen stets aus der Anlageempfehlung hervor. Weitere Informationen zu Investtechs Analysen finden Sie unter disclaimer.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices