Investtech-forskning: Støtte og motstand - oversiktsartikkel

Publisert 30.09.2019.

Støtte og motstand er blant de mest sentrale begrepene innen teknisk analyse. Teoretisk er en aksje som har falt ned mot støtte billig, og bør kjøpes. Aksjer som har brutt opp gjennom motstandsnivåer sies å ha gitt kjøpssignaler, og bør kjøpes. Motsatt gjelder for aksjer som har steget og tester motstand, eller brutt ned gjennom støtte - disse bør selges.

Vi har sett hvilke kursbevegelser som har fulgt etter kjøps- og salgssignaler fra støtte- og motstandsnivåer i Investtechs kursdiagrammer for den norske, svenske, danske og finske børsen over en periode på 23 år, fra 1996 til 2018. På noen områder samsvarer funnene våre med teorien, mens andre funn indikerer at teorien er svak eller til og med gal.

Dette dokumentet er en oversiktsartikkel med resultater og hovedkonklusjoner. Detaljene er beskrevet i seks artikler for de forskjellige kjøps- og salgssignalene, som igjen tar utgangspunkt i fire forskningsrapporter.

Kjøpssignaler: Aksjer som har falt tilbake og ligger nær støtte

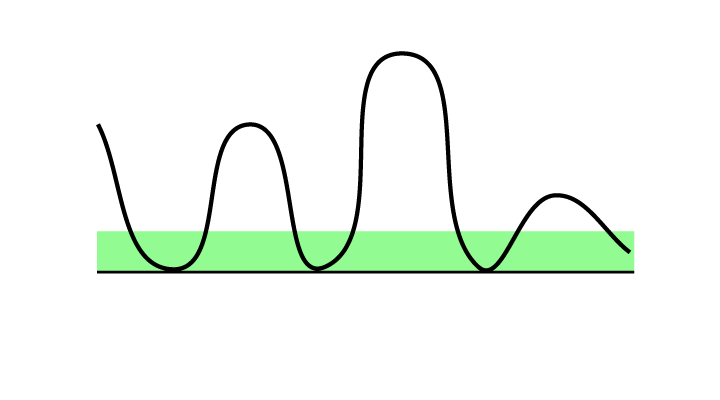

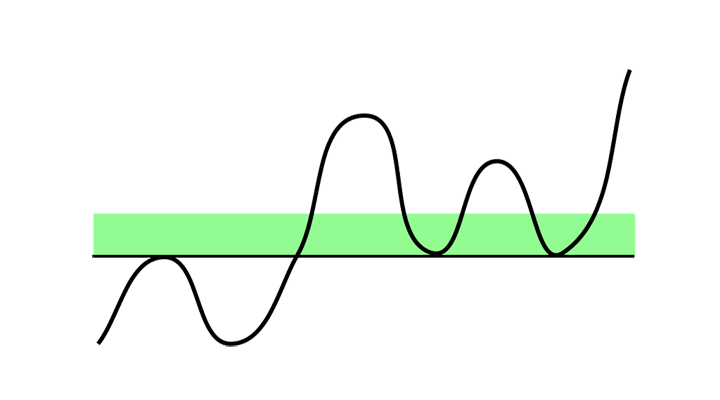

Teori: Kursen ligger nær støtte. Her har aksjen vendt opp tidligere. Mange investorer anser den som rimelig, og vil være tilbøyelige til å kjøpe igjen.

Teori: Kursen ligger nær støtte. Her har aksjen vendt opp tidligere. Mange investorer anser den som rimelig, og vil være tilbøyelige til å kjøpe igjen.

En aksje som ligger nær et støttenivå indikeres å stige. Definisjonen på støtte tilsier at flere og flere kjøpere kommer fram jo nærmere kursen går støttenivået. Ønsker man å kjøpe, kan det dermed være gunstig å legge en kjøpsordre litt i overkant av støttenivået. Vær oppmerksom på at brudd ned gjennom støtte vil utløse et salgssignal. Da kan kursen falle mye på kort tid. Spesielt dersom volumutviklingen er negativ eller aksjen viser en fallende trend, kan det være risikabelt å kjøpe på støtte.

Forskningsresultater:

Norden 1996-2018, totalt 56.703 signaler.

Aksjer som har reagert tilbake og tester eller ligger nær støtte har i gjennomsnitt utviklet seg på linje med børsen de kommende månedene. Annualisert avkastning har vært 0,2 prosentpoeng svakere enn referanseindeksen.

Les forskningsartikkel her>>

Salgssignaler: Aksjer som har steget og ligger nær motstand

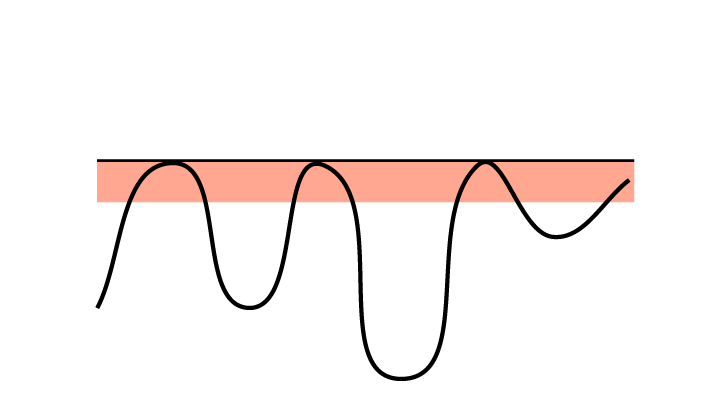

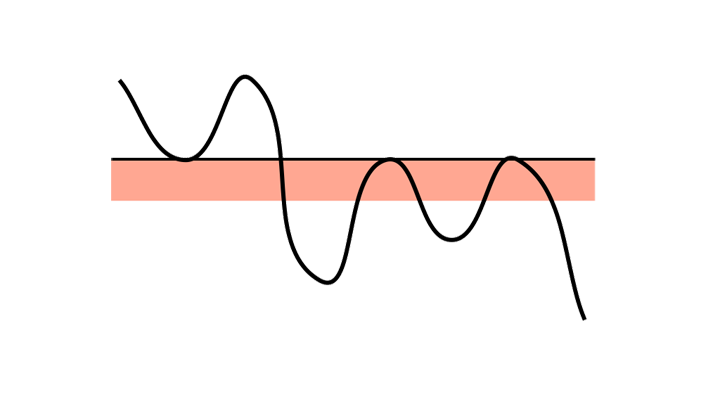

Teori: Kursen ligger nær motstand. Her har aksjen vendt ned tidligere. Mange investorer anser den som dyr, og vil være tilbøyelige til å selge.

Teori: Kursen ligger nær motstand. Her har aksjen vendt ned tidligere. Mange investorer anser den som dyr, og vil være tilbøyelige til å selge.

En aksje som ligger nær et motstandsnivå indikeres å falle. Definisjonen på motstand tilsier at flere og flere selgere kommer fram jo nærmere kursen går motstandsnivået. Ønsker man å selge, kan det dermed være gunstig å legge en salgsordre litt i underkant av motstandsnivået. Vær oppmerksom på at brudd opp gjennom motstand vil utløse et kjøpssignal. Da kan kursen stige mye på kort tid. Spesielt dersom volumutviklingen er positiv eller aksjen viser en stigende trend, kan det være gunstig å vente med å selge på motstand.

Forskningsresultater:

Norden 1996-2018, totalt 63.954 signaler.

Aksjer som har reagert opp og tester eller ligger nær motstand har i gjennomsnitt utviklet seg på linje med, eller litt sterkere enn, børsen de kommende månedene. Annualisert avkastning har vært 1.9 prosentpoeng bedre enn referanseindeksen.

Les forskningsartikkel her>>

Kjøpssignaler: Aksjer som har brutt opp gjennom motstand

Teori: Brudd opp gjennom motstand er et kjøpssignal. Dette gjelder spesielt hvis volumet øker samtidig. Selgerne som lå her er borte, men det er fortsatt et kjøpspress i aksjen.

Teori: Brudd opp gjennom motstand er et kjøpssignal. Dette gjelder spesielt hvis volumet øker samtidig. Selgerne som lå her er borte, men det er fortsatt et kjøpspress i aksjen.

En aksje som nylig har brutt opp gjennom et motstandsnivå, forventes å stige videre. Ved å kjøpe slike aksjer, kan man komme inn tidlig i en oppgangsfase. Hvis aksjen har gått mye etter bruddet, kan man få en bedre kurs ved å vente på en reaksjon tilbake. Merk at aksjer med fallende trender ofte gir falske kjøpssignaler ved brudd opp gjennom motstand. Skal man kjøpe slike aksjer, bør det være et langsiktig og sterkt motstandsnivå som er brutt, og bruddet bør følges av økende volum og positiv volumutvikling.

Forskningsresultater:

Norden 1996-2018, totalt 43.367 kjøpssignaler.

Aksjer med kjøpssignal etter brudd opp gjennom motstand har i gjennomsnitt fortsatt å stige, og steget mer enn børsen de kommende månedene. Annualisert avkastning har vært 5.1 prosentpoeng bedre enn referanseindeksen.

Les forskningsartikkel her>>

Salgssignaler: Aksjer som har brutt ned gjennom støtte

Teori: Brudd ned gjennom støtte er et salgssignal. Dette gjelder spesielt hvis volumet øker samtidig. Kjøperne som lå her er borte, men det er fortsatt et salgspress i aksjen.

Teori: Brudd ned gjennom støtte er et salgssignal. Dette gjelder spesielt hvis volumet øker samtidig. Kjøperne som lå her er borte, men det er fortsatt et salgspress i aksjen.

En aksje som nylig har brutt ned gjennom et støttenivå forventes å falle videre. Ved å selge slike aksjer, eller avstå fra å kjøpe, kan man unngå et videre fall. Hvis aksjen har falt mye etter bruddet, kan man få en bedre kurs ved å vente på en reaksjon tilbake. Merk at aksjer med stigende trender ofte gir falske salgssignaler ved brudd ned gjennom støtte. Eier man slike aksjer, bør det normalt være et langsiktig og sterkt støttenivå som er brutt, helst på høyt volum, før man selger.

Forskningsresultater:

Norden 1996-2018, totalt 38.693 salgssignaler.

Aksjer med salgssignal etter brudd ned gjennom støtte har i snitt steget den kommende perioden, men langt mindre enn referanseindeksens utvikling i samme periode. Annualisert avkastning har vært 2.7 prosentpoeng svakere enn referanseindeksen.

Les forskningsartikkel her>>

Kjøpssignaler: Aksjer som ligger over støtte og mangler motstand

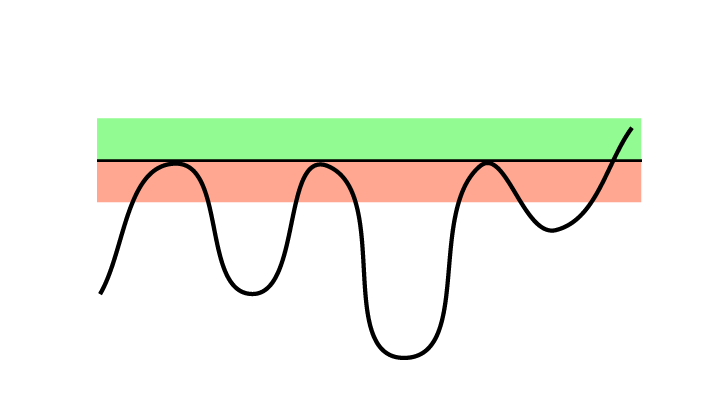

Teori: Kursen ligger over et støttenivå, der aksjen har vendt opp tidligere. Mange investorer vil anse den som rimelig, hvis den igjen skulle falle mot støtten, og vil da være tilbøyelige til å kjøpe.

Teori: Kursen ligger over et støttenivå, der aksjen har vendt opp tidligere. Mange investorer vil anse den som rimelig, hvis den igjen skulle falle mot støtten, og vil da være tilbøyelige til å kjøpe.

Støtte er nivåer der det antas at mange kjøpere kommer fram. Det antas vanligvis at aksjen ikke vil falle under støtten. Støtte brukes dermed ofte til å beregne nedsiden i aksjen, spesielt for kortsiktige investorer. En aksje der det er langt ned til støtte, vil ha en større nedside enn en aksje som ligger nær støtte. Det er spesielt i stigende og sidelengse trender at støtte gir uttrykk for nedsiden i aksjen. Hvis det samtidig er liten eller ingen motstand over dagens kurs, er ofte oppsiden høy.

Forskningsresultater:

Norden 1996-2018, totalt 44.463 kjøpssignaler.

Aksjer med kjøpssignal fordi de ligger over støtte og mangler motstand, har i snitt steget den kommende perioden. Annualisert avkastning har vært 12,0 prosentpoeng bedre enn referanseindeksen.

Les forskningsartikkel her>>

Salgssignaler: Aksjer som ligger under motstand og mangler støtte

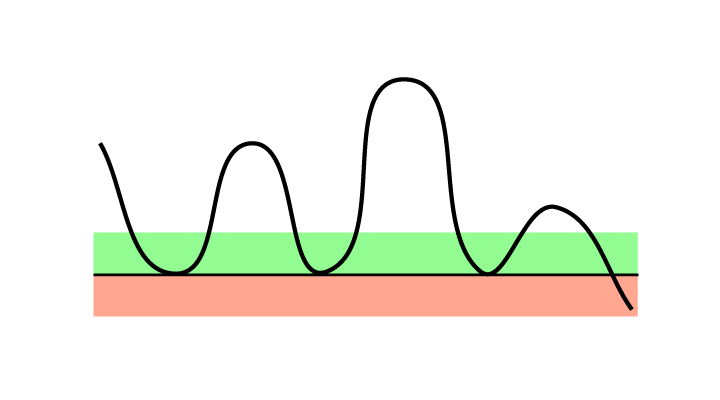

Teori: Kursen ligger under et motstandsnivå, der aksjen har vendt ned tidligere. Mange investorer vil anse den som dyr, hvis den igjen skulle stige mot motstanden, og vil da være tilbøyelige til å selge.

Teori: Kursen ligger under et motstandsnivå, der aksjen har vendt ned tidligere. Mange investorer vil anse den som dyr, hvis den igjen skulle stige mot motstanden, og vil da være tilbøyelige til å selge.

Motstand er nivåer der det antas at mange selgere kommer fram. Det antas vanligvis at aksjen ikke vil stige over motstanden. Motstand brukes dermed ofte til å beregne oppsiden i en aksje, spesielt for kortsiktige investorer. En aksje der det er langt opp til motstand, vil ha en større oppside enn en aksje som ligger nær motstand. Det er spesielt i fallende og sidelengse trender at motstand gir uttrykk for oppsiden i aksjen. Hvis det samtidig er liten eller ingen støtte under dagens kurs, er ofte nedsiden stor.

Forskningsresultater:

Norden 1996-2018, totalt 19.586 salgssignaler.

Aksjer med salgssignal fordi de ligger under motstand og mangler støtte, har i snitt falt den kommende perioden. Annualisert avkastning har vært 7.6 prosentpoeng svakere enn referanseindeksen.

Les forskningsartikkel her>>

Konklusjoner

Basert på ovenstående resultater, har vi følgende konklusjoner:

Konklusjon 1

Aksjer som har reagert ned og tester støtte (kjøpssignal), eller har reagert opp og tester motstand (salgssignal), har i store trekk utviklet seg på linje med børsen i den etterfølgende perioden. Slike signaler gir lite informasjon om kommende kursutvikling, og kan uten vesentlig tap utelates fra en teknisk analyse av en aksje. Resultatene sår tvil om et viktig element i klassisk teknisk analyse-teori.

Konklusjon 2

Aksjer som har brutt opp gjennom motstand (kjøpssignal), har fortsatt å stige, og de har steget mer enn den generelle børsutviklingen. Aksjer som har brutt ned gjennom støtte (salgssignal), har fortsatt å gjøre det svakt framover. Slike signaler kan være verdifulle i en beslutning om aksjen skal kjøpes eller selges. Om man overvåker en aksje med tanke på kjøp, vil tiden etter brudd opp gjennom motstand være et statistisk gunstig kjøpstidspunkt. Dette er i tråd med klassisk teknisk analyse-teori.

Konklusjon 3

Aksjer som ligger langt over støtte og ikke har motstand, har steget svært godt den kommende perioden. Tilsvarende har aksjer som ligger langt under motstand og ikke har støtte, gjort det svært svakt den kommende perioden. Tross at dette teoretisk ofte ses på som nøytrale situasjoner, viser forskningsresultatene her at det statistisk er svært gode signaler.

Alle resultatene synes konsistente over tid, og var sterke enten de var identifisert i Investtechs kortsiktige, mellomlange eller langsiktige kursdiagrammer. Resultatene var ensartede over de fire landene vi studerte. Generelt så vi sterkere effekter for småselskaper enn for storselskaper.

Vi har undersøkt signaler over en relativt lang tidsperiode, kvaliteten på grunnlagsdataene anses god og algoritmene som er brukt er helautomatiske og anses å identifisere signaler fra støtte og motstand på en god måte. Datasettet er stort og konklusjonene anses robuste.

Les mer i forskningsrapporten her.

Keywords: h_ResBroken,h_SupBroken.

Skrevet av

Forsknings- og analysesjef

i Investtech

Forskningsartikler:

Støtte og motstand: Forskningsresultater sår tvil om kjøpssignaler

Støtte og motstand: Lønnsomt å kjøpe aksjer som ligger nær motstand

Støtte og motstand: Brudd opp gjennom motstand er et kjøpssignal

Støtte og motstand: Brudd ned gjennom støtte er et salgssignal

Støtte og motstand: Kjøpssignal når aksjen ligger over støtte og ikke har motstand

Støtte og motstand: Gode salgssignaler fra aksjer som ligger under motstand og mangler støtte

Merk også:

Investeringsanbefalingen(e) er utarbeidet av Investtech.com AS ("Investtech"). Investtech garanterer ikke fullstendigheten eller riktigheten av analysen. Eventuell eksponering i henhold til rådene / signalene som fremkommer i analysene står fullt og helt for investors regning og risiko. Investtech er ikke ansvarlig for noe tap, verken direkte eller indirekte, som oppstår som en følge av bruk av Investtechs analyser. Opplysninger om eventuelle interessekonflikter vil alltid fremgå av investeringsanbefalingen. Ytterligere informasjon om Investtechs analyser finnes på informasjonssiden.

Investeringsanbefalingen(e) er utarbeidet av Investtech.com AS ("Investtech"). Investtech garanterer ikke fullstendigheten eller riktigheten av analysen. Eventuell eksponering i henhold til rådene / signalene som fremkommer i analysene står fullt og helt for investors regning og risiko. Investtech er ikke ansvarlig for noe tap, verken direkte eller indirekte, som oppstår som en følge av bruk av Investtechs analyser. Opplysninger om eventuelle interessekonflikter vil alltid fremgå av investeringsanbefalingen. Ytterligere informasjon om Investtechs analyser finnes på informasjonssiden.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices