Överköpt RSI

Publicerad 2015-11-09.

Bör man sälja på överköpt RSI? Eller är RSI först och främst en momentumindikator, så att man bör köpa när RSI är hög? Vi har studerat kursutvecklingen efter att RSI gått till extremnivåer på börserna i Stockholm, Oslo, Köpenhamn och Helsingfors. Resultaten är spännande.

Videopresentation

RSI - Relative Strength Index

RSI är en mycket välanvänd indikator inom teknisk analys. Förkortningen RSI står för Relative Strength Index, och är ett mått på hur väl en aktie gått mot sig själv. Talet beräknas genom att se på styrkan på uppgångsdagarna i förhållande till styrkan på nedgångsdagarna över en bestämd period, vilket genererar ett värde mellan 0 och 100.

En aktie som har stigit kraftigt i förhållande till reaktionerna tillbaka kommer ha ett högt RSI. På motsvarande sätt kommer en aktie som fallit mycket i förhållande till reaktionerna upp ha ett lågt RSI. RSI används både som indikator om en aktie är översåld eller överköpt, och om den har positivt momentum, eller negativt momentum.

Hur kan en akties RSI-värde säga något om den fortsatta kursutvecklingen? Ska en aktie som har stigit mycket, och fått ett högt RSI-värde, mest sannolikt stiga vidare, eller ska den reagera tillbaka? Ska aktier med lågt RSI, som indikerar översåld och negativt momentum, vända upp eller fortsätta falla?

RSI som överköpt/översåld-indikator

En aktie blir överköpt när den har stigit mycket på kort tid, utan särskilda reaktioner tillbaka. Tanken är att den då stigit för mycket och snart kommer reagera tillbaka, alltså att man bör sälja.

Motsvarande blir en aktie översåld när den har fallit mycket på kort tid. Detta kan indikera att den snart kommer få en reaktion upp, och bör köpas. Se exemplet nedan.

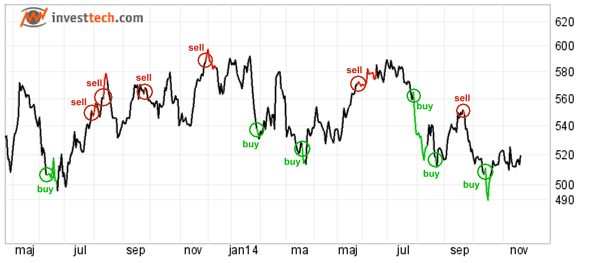

Figur 1: Carlsberg B. Gröna områden visar att RSI är översåld (under 30) och röda områden visar att RSI är överköpt (över 70).

RSI som momentumindikator

RSI används emellertid också som en momentumindikator. Tanken här är att stora kursrörelser indikerar att investerarmassan är i rörelse. Då gäller det att hänga på, och vara med på rörelserna som har startat, med tanken om att ännu fler investerare kommer med senare och fortsatt driver kursen i samma riktning. Se exempel nedan.

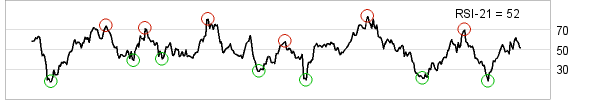

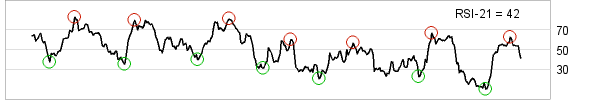

Figur 2: Röda områden visar att momentumet är högt och positivt (RSI över 70) och gröna områden att momentumet är högt och negativt (RSI under 30).

Forskning på RSI

Investtech har startat ett forskningsprojekt för att studera i vilken grad RSI kan användas för att förutsäga den framtida kursutvecklingen. Projektet är en del i ett större projekt inom signalanalys för aktier, och är stöttat av Norges forskningsråd.

Är det så att RSI först och främst är en översåld/överköpt-indikator eller är det en momentumindikator?

Vi har studerat aktierna i de nordiska marknaderna Norge, Sverige, Danmark och Finland.

För Norge har vi data av god kvalitet från 1996 till 2014, och för Sverige har vi data av god kvalitet från 2003 till 2014.

För Danmark och Finland har vi data från 2003 till 2014. Som för Norge och Sverige, är samtliga aktier som varit noterade under perioden med och kurserna är justerade för utdelningar, splittar, fusioner och andra bolagshändelser. Vi har emellertid inte dagligen gjort samma manuella övervakning och korrigeringar av data på dessa marknader som i Norge och Sverige, så datakvalitén är inte lika hög här.

RSI 21 till kritisk nivå

Vi har studerat vad som har skett då RSI har brutit under 30 och över 70. Detta anses enligt teknisk analys-litteratur som kritiska nivåer, och används ofta som köp och säljsignaler.

När RSI bröt ned under 30-gränsen definierades en köpsignal utifrån översåld-strategin. När RSI bröt över 70-gränsen definieras en säljsignal utifrån överköpt-strategin.

| Antal | Norge | Sverige | Danmark | Finland | Totalt |

| Säljsignal RSI21 passerar över 70 | 7572 | 10955 | 3774 | 1909 | 24210 |

| Köpsignal RSI21 passerar under 30 | 5309 | 6945 | 2217 | 1037 | 15508 |

Tabellen visar antalet köp- och säljsignaler utifrån översåld/överköpt-strategin på RSI21. Tillsammans identifierade Investtechs datorer 15508 tillfällen då RSI21 bröt ned under 30-gränsen. Detta är en köpsignal utifrån översåld-strategin, och benämns ”buy signal” i graferna nedan.

Investtechs datorer identifierade också 24210 tillfällen då RSI21 bröt upp över 70-gränsen, motsvarande en säljsignal i överköpt-strategin och kallas ”sell signal” i grafen.

Signalerna lokaliseras genom att gå igenom alla fall där RSI21 passerar de kritiska gränserna. Endast signaler där det var mer än 14 dagar sedan föregående signal i samma aktie räknas med. Detta görs för att undvika närliggande dubbletter. Trots det kommer det vara ett stort antal signaler som är ganska lika, på grund av att ett antal olika aktier följer varandra tätt i kurs. Särskilt i situationer då börsen har stigit eller fallit kraftigt på kort tid, kommer många aktier framkalla liknande signaler. Signalerna (proverna) kommer därmed inte att vara oberoende och statistiska mått på osäkerhet (standardavvikelse) kommer inte kunna användas urskillningslöst.

Figur 3: Kursutveckling vid överköpt- och översåld-signaler från RSI21 identifierat av Investtechs datorer. Klicka på figurerna för större versioner.

Grafen visar genomsnittlig kursutveckling efter köp- och säljsignaler från RSI21, använd som indikator på översåld (köpsignal) och överköpt (säljsignal). Signalerna utlöstes på dag 0. Endast dagar då börsen är öppen ingår, samt att 66 dagar motsvarar cirka tre månader. Köpsignaler är den blå kurvan och säljsignaler den röda. Det skuggade området anger standardavvikelse till beräkningarna. Den svarta linjen är referensindexet.

| Genomsnittlig avkastning efter 66 dagar | Norge | Sverige | Danmark | Finland | Balanserat snitt |

| Säljsignal RSI21 passerar över 70 | 7,3% | 5,8% | 6,1% | 4,8% | 6,2% |

| Köpsignal RSI21 passerar under 30 | -0,7% | 1,3% | -0,5% | 1,0% | 0,3% |

| Referensindex | 3,2% | 4,0% | 3,6% | 1,5% | 3,5% |

Det är ganska enhetliga resultat från de fyra marknaderna. Vi ser att aktier med säljsignal, alltså de som har stigit mycket och har överköpt RSI, fortsätter att stiga. Inom loppet av de kommande tre månaderna efter att RSI 21 passerat över 70, har dessa aktier i genomsnitt stigit med 6.3 procent. Sammanlagt har referensindexen stigit med 3,5 procent på en genomsnittlig 66-dagarsperiod.

Aktier med köpsignaler, som hade fallit mycket på kort tid, så att RSI21 passerat under 30, har emellertid haft en nära sidledes utveckling efterföljande tre månader, med en genomsnittlig uppgång på 0,2 procent.

Figur 4: Kursutveckling vid RSI21-signaler från Norge. Samma som i figur 3, men inklusive kursutveckling dagarna före signalen blir utlöst.

Från figur 3 ser vi tydligt att aktier som har stigit, i genomsnitt har fortsatt att stiga, och aktier som fallit, har fortsatt falla i svag takt.

Resultaten är kanske överraskande för många investerare. Grafen indikerar att RSI bör användas som en momentumindikator och inte som en översålt/överköpt-indikator.

Sensitivitetsanalys

En sensitivitetsanalys kommer ge en indikation på hur solid RSI-indikatorn är som investeringsinstrument. Vi önskar att variera parametrarna i formlerna för att se hur resultaten varierar.

Vi har gjort en sensitivitetsanalys för den norska marknaden på RSI-längd (exempelvis 14, 21, 30 dagar), utlösningsvärde (exempelvis signal vid RSI över 60, 70, 80) och hur signalerna identifieras (signal vid brott till extremvärden eller när RSI vänder tillbaka från extremvärden).

Sammanfört föreskriver resultaten att RSI-indikatorn är solid, både med tanke på RSI-längd, utlösningsvärden, och hur signalerna identifieras.

Vi har gjort sensitivitetsanalys också med svensk data. Resultaten går i samma linje med de norska, och stärker således signifikansen.

Sammanfattning

Vi har studerat 24210 tillfällen där RSI21 passerat over 70-gränsen och 15508 tillfällen där RSI21 passerat under 30-gränsen. Vi har använt 19 år av börskurser från Norge och 12 från de övriga länderna. Datan är fördelad med runt 30% från Norge, 45% från Sverige, 15% från Danmark och 10% från Finland.

Resultaten är konsekventa i de fyra marknaderna, och visar att aktier som fått högt RSI, över den kritiska 70-nivån, har fortsatt att stiga. Samtidigt har aktier med lågt RSI, under den kritiska 30-nivån, fortsatt att ha en svagare utveckling än börsen.

Resultaten strider mot den traditionella användningen av RSI, där man säljer en aktie som har stigit mycket, utifrån tanken att denna är överköpt och skall få en reaktion tillbaka. Resultaten indikerar att RSI väl lämpas som en momentumindikator, av att den identifierar aktier med högt momentum, och att man genom att köpa dessa, kommer få en statistisk avkastning långt over genomsnittlig börsavkastning.

Slutsats och möjlig handelsstrategi

RSI anses som en god indikator för användning vid stockpicking. En möjlig strategi kan vara att köpa aktier med högt momentum, exempelvis när RSI21 går över 70, och hålla så länge RSI indikerar högt eller neutralt momentum. Sälj kan exempelvis göras när RSI faller under 50.

Fortsatt arbete

Vi önskar att undersöka i vilken grad extrem kursutveckling i enskilda aktier bidrar till genomsnittsresultaten. Vi önskar också att se om det finns skillnader i hur RSI fungerar för små och stora företag. Det kan också vara intressant att se hur RSI fungerar i kombination med andra indikatorer, såsom stöd/motstånd, volymutveckling och trend.

Extra: Formel för RSI

priceUp = sum(changes(up-days))

priceDown=-sum(changes(down-days))

rsi= 100 * priceUp/(priceUp+priceDown)

Keywords: Buy signal,Helsingfors,Köpenhamn,Momentum,Oslo,Överköpt,översåld,RSI,Sell signal,statistik,Stockholm.

Skrivet av

Forsknings- och analyschef

Investtech

Investtech garanterar inte fullständigheten eller korrektheten av analyserna. Eventuell exponering utifrån de råd / signaler som framkommer i analyserna görs helt och fullt på den enskilda investerarens räkning och risk. Investtech är inte ansvarig för någon form för förlust, varken direkt eller indirekt, som uppstår som en följd av att ha använt Investtechs analyser. Upplysningar om eventuella intressekonflikter kommer alltid att framgå av investeringsrekommendationen. Ytterligare information om Investtechs analyser finns på infosidan.

Investtech garanterar inte fullständigheten eller korrektheten av analyserna. Eventuell exponering utifrån de råd / signaler som framkommer i analyserna görs helt och fullt på den enskilda investerarens räkning och risk. Investtech är inte ansvarig för någon form för förlust, varken direkt eller indirekt, som uppstår som en följd av att ha använt Investtechs analyser. Upplysningar om eventuella intressekonflikter kommer alltid att framgå av investeringsrekommendationen. Ytterligare information om Investtechs analyser finns på infosidan.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices